PRESUDA OPĆEG SUDA (sedmo vijeće)

17. prosinca 2015.(*)

„Državne potpore – Brodogradnja – Porezne odredbe primjenjive na određene ugovore za financiranje i stjecanje brodova – Odluka kojom se potpora proglašava djelomično nespojivom s unutarnjim tržištem i djelomično određuje njezin povrat – Tužba za poništenje – Osobni utjecaj – Dopuštenost – Prednost – Selektivni karakter – Utjecaj na trgovinu među državama članicama – Narušavanje tržišnog natjecanja – Obveza obrazlaganja“

U spojenim predmetima T‑515/13 i T‑719/13,

Kraljevina Španjolska, koju je zastupala N. Díaz Abad, zatim M. Sampol Pucurull, abogados del Estado,

tužitelj u predmetu T‑515/13,

Lico Leasing, SA, sa sjedištem u Madridu (Španjolska),

Pequeños y Medianos Astilleros Sociedad de Reconversión, SA, sa sjedištem u Madridu,

koje zastupaju M. Merola i A. Sánchez, odvjetnici,

tužitelji u predmetu T‑719/13,

protiv

Europske komisije, koju zastupaju V. Di Bucci, M. Afonso, É. Gippini Fournier i P. Němečková, u svojstvu agenata,

tuženika,

povodom tužbe za poništenje Odluke Komisije 2014/200/EU od 17. srpnja 2013. o državnoj potpori SA.21233 C/11 (ex NN/11, ex CP 137/06) koju provodi Španjolska – Porezne mjere koje se primjenjuju na određene ugovore o financijskom zakupu također poznate i kao španjolski sustav poreznih poticaja na zakup (eng. Spanish Tax Lease System) (SL 2014., L 114, str. 1.),

OPĆI SUD (sedmo vijeće),

u sastavu: M. van der Woude (izvjestitelj), predsjednik, I. Wiszniewska‑Białecka i I. Ulloa Rubio, suci,

tajnik: J. Palacio González, glavni administrator,

uzimajući u obzir pisani postupak i nakon rasprave održane 9. i 10. lipnja 2015.,

donosi sljedeću

Presudu

Okolnosti spora

I – Upravni postupak

1 Europska komisija je od svibnja 2006. zaprimila nekoliko pritužbi protiv „španjolskog sustava poreznih poticaja na zakup“ (u daljnjem tekstu: ŠSPPZ). Konkretno, dva nacionalna udruženja brodogradilišta i jedno zasebno brodogradilište prijavili su da taj sustav dopušta brodarskim poduzećima kupovinu brodova koje su sagradila španjolska brodogradilišta po sniženoj cijeni od 20 % do 30 % (u daljnjem tekstu: rabat), što je njihovim članovima uzrokovalo gubitak ugovora o izgradnji brodova. Udruge brodograditelja iz sedam europskih zemalja su 13. srpnja 2010. potpisale peticiju protiv ŠSPPZ‑a. Te je pritužbe podržalo barem jedno brodarsko poduzeće.

2 Komisija je nakon brojnih zahtjeva za dostavu informacija koje je poslala španjolskim vlastima i dva sastanka Komisije sa španjolskim vlastima, na temelju članka 108. stavka 2. UFEU‑a odlukom C (2011) 4494 final od 29. lipnja 2011. (SL C 276, str. 5., u daljnjem tekstu: odluka o pokretanju postupka), pokrenula službeni istražni postupak.

II – Pobijana odluka

3 Komisija je 17. srpnja 2013. donijela Odluku 2014/200/EU o državnoj potpori SA.21233 C/11 (ex NN/11, ex CP 137/06) koju provodi Španjolska – Porezne mjere koje se primjenjuju na određene ugovore o financijskom zakupu, također poznate i kao španjolski sustav poreznih poticaja na zakup (eng. Spanish Tax Lease System) (SL 2014., L 114, str. 1., u daljnjem tekstu: pobijana odluka). Komisija je u toj odluci smatrala da određene porezne mjere, koje su sastavni dio ŠSPPZ‑a, „predstavljaju državnu potporu“ u smislu članka 107. stavka 1. UFEU‑a, koju Kraljevina Španjolska protupravno primjenjuje od 1. siječnja 2002., kršeći članak 108. stavak 3. UFEU‑a (članak 1. pobijane odluke). Te su mjere djelomično smatrane nespojivima s unutarnjim tržištem (članak 2. pobijane odluke). Povrat potpore naložen je, pod određenim uvjetima, jedino onim ulagačima koji su imali koristi od dotičnih prednosti, bez mogućnosti da trošak povrata prenesu na druge osobe (članak 4. stavak 1. pobijane odluke).

A – Opis ŠSPPZ‑a

4 Komisija je u uvodnoj izjavi 8. pobijane odluke navela da se ŠSPPZ koristio za transakcije koje su se sastojale od izgradnje brodova od strane brodogradilišta (prodavatelji) i njihove kupovine od strane brodarskih poduzeća (kupci), kao i prilikom financiranja transakcija na temelju ad hoc pravnih i financijskih struktura.

5 Komisija je pobliže navela da se „[ŠSPPZ] temelj[io] na: ad hoc pravnoj i financijskoj strukturi između brodarskog poduzeća i brodogradilišta, odnosno kupca i prodavatelja broda, koju organizira banka […] složenoj mreži ugovora među različitim strankama i primjeni nekoliko španjolskih poreznih mjera“ (uvodna izjava 9. pobijane odluke).

6 Komisija je također napomenula da „su kupci [bili] brodarska poduzeća iz cijele Europe i izvan nje“ i da su „[u] sve transakcije, osim jedne (ugovor na 6 148 969 eura), bila [...] uključena španjolska brodogradilišta“ (uvodna izjava 10. pobijane odluke).

1. Pravna i financijska struktura ŠSPPZ‑a

7 Iz točaka 9. i 10. odluke o pokretanju postupka, na koju u biti upućuje uvodna izjava 14. pobijane odluke, proizlazi da ŠSPPZ za svaku narudžbu za izgradnju broda uključuje nekoliko sudionika, to jest brodarsko poduzeće, brodograditelja, banku, leasing društvo, gospodarsko interesno udruženje (GIU) koje je osnovala banka i ulagače koji kupuju udjele u tom GIU‑u.

8 Komisija je u uvodnoj izjavi 12. pobijane odluke objasnila kako slijedi:

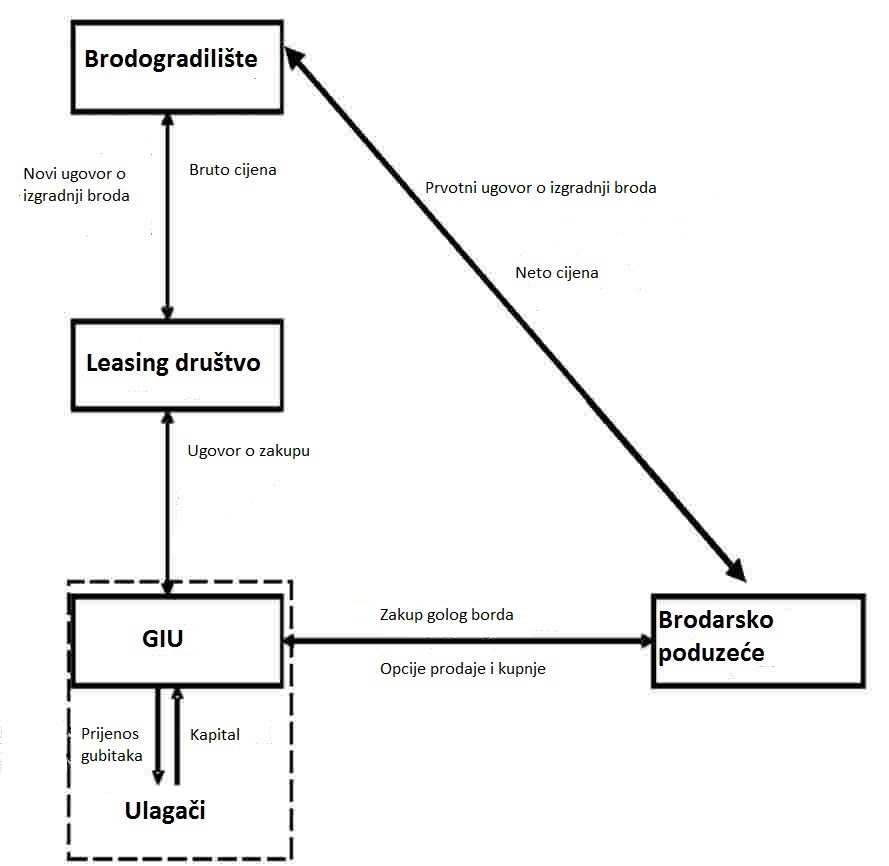

„Struktura ŠSPPZ‑a je program poreznog planiranja koji obično organizira banka kako bi ostvarila porezne olakšice za investitore u porezno transparentnom GIU‑u i prenijela dio tih poreznih olakšica na brodarsko poduzeće u obliku popusta na cijenu broda. Ostatak olakšica zadržavaju investitori iz GIU‑a kao naknadu za njihovu investiciju. Pored GIU‑a u sustav [ŠSPPZ‑a] također su uključeni i drugi posrednici, kao što su banka i leasing društvo (vidjeti dijagram dolje).“

9 U sklopu ŠSPPZ‑a sudionici navedeni u gornjoj točki 7. potpisuju više ugovora koji će biti naknadno objašnjeni. Zainteresirane strane također potpisuju okvirni sporazum koji pobliže navodi čitavu organizaciju i djelovanje ŠSPPZ‑a (točka 9. podtočka (h) odluke o pokretanju postupka).

a) Prvotni ugovor o izgradnji broda

10 Brodarsko poduzeće koje želi kupiti brod i uživati pogodnost rabata dogovara se s brodograditeljem o brodu koji će se sagraditi i o kupovnoj cijeni koja uključuje popust (u daljnjem tekstu: neto cijena). Prvotni ugovor o izgradnji broda predviđa plaćanje neto cijene brodograditelju u redovnim ratama. Brodograditelj od banke traži da organizira strukturu i aranžmane ŠSPPZ‑a (točka 9. podtočka (a) odluke o pokretanju postupka).

b) Novi ugovor o izgradnji broda (novacija)

11 Banka uključuje leasing društvo koje na temelju ugovora o novaciji zamjenjuje brodarsko poduzeće i s brodograditeljem zaključuje novi ugovor u kupnji broda za cijenu koja ne uključuje popust (u daljnjem tekstu: bruto cijena). Novacija omogućuje zamjenu obveze drugom obvezom ili zamjenu jedne ugovorne strane drugom ugovornom stranom. Taj novi ugovor predviđa plaćanje brodograditelju u redovitim ratama koje su dodatne ratama predviđenima prvotnim ugovorom o izgradnji broda, a koje odgovaraju rabatu (razlika između bruto i neto cijene) (točka 9. podtočka (c) odluke o pokretanju postupka).

c) Osnivanje GIU‑a od strane banke i poziv ulagačima

12 Iz točke 9. podtočke (b) odluke o pokretanju postupka proizlazi da banka „osniva [GIU] i prodaje udjele ulagačima“, da „[s]u obično ti ulagači veliki španjolski porezni obveznici koji ulažu u jedan GIU kako bi ostvarili smanjenje svoje porezne osnovice“ i da „[o]ni općenito ne obavljaju nikakvu pomorsku aktivnost“ [neslužbeni prijevod]. Komisija u uvodnoj izjavi 28. pobijane odluke pobliže navodi da „[s] obzirom da članovi GIU‑a uključenih u sustav [ŠSPPZ‑a] takve GIU‑e smatraju investicijskim sredstvom, a ne načinom zajedničkog obavljanja neke djelatnosti – [navedena] Odluka se prema njima odnosi kao prema investitorima“.

d) Ugovor o financijskom zakupu

13 Leasing društvo navedeno u gornjoj točki 11. daje GIU‑u u zakup, uz opciju kupnje, brodove na tri ili četiri godine na temelju bruto cijene. GIU se unaprijed obvezuje da će iskoristiti opciju kupnje broda na kraju tog roka. Ugovor propisuje vrlo visoke uplate zakupnine leasing društvu, što stvara znatne gubitke na razini GIU‑a. Nasuprot tomu, cijena korištenja opcije kupnje je dosta snižena (točka 9. podtočka (d) odluke o pokretanju postupka). U praksi GIU zakupljuje brod u sklopu ugovora o financijskom zakupu od datuma početka njegove izgradnje (točka 10. odluke o pokretanju postupka).

e) Ugovor o zakupu golog broda s opcijom kupnje

14 Iz točke 9. podtočke (e) odluke o pokretanju postupka proizlazi da GIU pak od brodarskog poduzeća zakupljuje brod „na kratki rok“ u sklopu ugovora o zakupu golog broda. Zakup golog broda jest sporazum o zakupu broda koji ne uključuje ni posadu ni opskrbu, za što je odgovoran zakupnik. Brodarsko se poduzeće unaprijed obvezuje da će na kraju predviđenog roka od GIU‑a kupiti brod po neto cijeni. Suprotno od ugovora o zakupu opisanog u gornjoj točki 13., cijena zakupa propisanog u sklopu ugovora o zakupu golog broda je smanjena. Nasuprot tomu, cijena korištenja opcije kupnje je povišena. U praksi, ugovor o zakupu golog broda izvršava se kad je izgradnja broda završena. Datum koji je predviđen za korištenje opcije kupnje utvrđen je na „nekoliko tjedana“ nakon datuma kupnje broda od strane GIU‑a od leasing društva, navedenog u gornjoj točki 13. (točka 10. odluke o pokretanju postupka).

15 Stoga iz pravne i financijske strukture ŠSPPZ‑a, koja je opisana u odluci o pokretanju postupka i pobijanoj odluci, proizlazi da banka u prodaju broda brodarskom poduzeću od strane brodogradilišta umeće dva posrednika, to jest leasing društvo i GIU. Potonji se u sklopu ugovora o financijskom zakupu obvezuje kupiti brod po bruto cijeni, koju leasing društvo prenosi brodograditelju. Nasuprot tomu, kada leasing društvo preprodaje brod brodarskom poduzeću u okviru ugovora o zakupu golog broda s opcijom kupnje, ono naplaćuje samo neto cijenu, koja uzima u obzir rabat koji je prvotno dodijeljen brodarskom poduzeću.

2. Porezna struktura ŠSPPZ‑a

16 Prema Komisiji, „[s]vrha sustava [ŠSPPZ‑a] [...] jest najprije ostvariti povlastice na neke porezne mjere u korist GIU‑a i investitora koji u njemu sudjeluju, koji će tada dio tih povlastica prenijeti na brodarsko poduzeće koje stječe novi brod“ (uvodna izjava 15. pobijane odluke).

17 Iz uvodnih izjava 15. do 20. pobijane odluke i točaka 12. do 19. odluke o pokretanju postupka, na koje u biti upućuje uvodna izjava 18. pobijane odluke, proizlazi da „GIU ostvaruje porezne povlastice u dvije faze“ (uvodna izjava 16. pobijane odluke).

18 Naime, „[u] prvoj fazi rana i ubrzana amortizacija broda danog u leasing [mjera 2., ispitana u donjoj točki 25.] primjenjuje se u okviru uobičajenog sustava poreza na dohodak trgovačkih društava (poreza na dobit). To stvara velike porezne gubitke za GIU. S obzirom na poreznu transparentnost GIU‑a [mjera 3., ispitana u donjoj točki 27.], ti se porezni gubici odbijaju od vlastitih prihoda investitora na proporcionalnoj osnovi u odnosu na njihove udjele u GIU[‑u]“ (uvodna izjava 16. pobijane odluke).

19 Komisija u uvodnoj izjavi 17. pobijane odluke pobliže navodi da, „[u] uobičajenim okolnostima porezne uštede koje se ostvaruju tom ranom i ubrzanom amortizacijom troškova broda, trebale bi biti poravnane kasnije povećanim poreznim uplatama kada brod bude u potpunosti amortiziran i više se ne mogu odbijati troškovi amortizacije ili kada je brod prodan i zbog prodaje se ostvaruje kapitalni dobitak“. Međutim, do takve kompenzacije nije došlo u okviru ŠSPPZ‑a.

20 „U drugoj fazi, porezne uštede koje su nastale zbog početnih gubitaka prenesenih na investitore čuvaju se zbog prelaska GIU‑a na sustav tonažnog poreza (TP) [koji dopušta] potpuno oslobađanje kapitalnog dobitka od plaćanja poreza do kojeg dolazi zbog prodaje broda brodarskom poduzeću […] [mjere 4. i 5., ispitane u donjim točkama 27. i 29.].“ Do te prodaje dolazi kad je GIU već amortizirao brod te ubrzo nakon prelaska na posebni sustav poreza po tonaži broda (uvodna izjava 18. pobijane odluke).

21 Prema Komisiji, „kombinirani učinak poreznih mjera korištenih u [ŠSPPZ‑u] omogućuje GIU[‑u] i njegovim investitorima da ostvare porezni dobitak od otprilike 30 % od početne bruto cijene broda. Dio tog poreznog dobitka – koji prvotno ubire GIU/njegovi investitori – djelomično zadržavaju investitori (10–15 %), a [preostali] dio se prenosi na brodarsko poduzeće (85–90 %), koje na kraju postaje vlasnikom broda, uz cijenu koja je 20–30 % manja od početne bruto cijene broda“ (uvodna izjava 19. pobijane odluke).

22 Iz uvodne izjave 20. pobijane odluke proizlazi da „sustav [ŠSPPZ‑a] kombinira različite zasebne – no ipak međusobno povezane – porezne mjere kako bi se ostvarila porezna olakšica“. Te su mjere propisane u nekoliko odredbi Real Decreto Legislativo 4/2004, por el que se aprueba el texto refundido de la Ley del Impuesto sobre Sociedades (Kraljevski zakonodavni dekret 4/2004, kojim se odobrava izmijenjeni tekst Zakona o porezu na dobit) od 5. ožujka 2004. (BOE br. 61 od 11. ožujka 2004., str. 10951., u daljnjem tekstu: TRLIS) i Real Decreto 1777/2004, por el que se aprueba el Reglamento del Impuesto sobre Sociedades (Kraljevski dekret 1777/2004, kojim se odobrava Uredba o porezu na dobit) od 30. srpnja 2004. (BOE br. 189, od 6. kolovoza 2004., str. 37072, u daljnjem tekstu: RIS).

23 Radi se o sljedećih pet mjera, opisanih u uvodnim izjavama 21. do 42. pobijane odluke.

a) Mjera 1: Ubrzana amortizacija zakupljene imovine (članak 115., stavak 6. TRLIS‑a)

24 Članak 115. stavak 6. TRLIS‑a dopušta ubrzanu amortizaciju zakupljene imovine priznajući kao odbitak uplate koje su izvršene na temelju ugovora o zakupu te imovine (uvodne izjave 21. do 23. pobijane odluke).

b) Mjera 2.: Diskrecijska primjena rane amortizacije zakupljene imovine (članak 38. stavak 4. i članak 115. stavak 11. TRLIS‑a te članak 49. RIS‑a)

25 U skladu s člankom 115. stavkom 6. TRLIS‑a, ubrzana amortizacija zakupljene imovine započinje od datuma kada imovina postane operativna, tj. ne prije nego što je imovina isporučena zakupoprimcu i on se počne koristiti njome. Međutim, u skladu s člankom 115. stavkom 11. TRLIS‑a, Ministarstvo gospodarstva i financija može, na službeni zahtjev zakupoprimca, odrediti raniji datum početka amortizacije. Članak 115. stavak 11. TRLIS‑a propisuje dva opća uvjeta za tu raniju amortizaciju. Uvjeti koji se primjenjuju posebno na GIU nalaze se u članku 48. stavku 4. TRLIS‑a. Postupak izdavanja odobrenja propisan člankom 115. stavkom 11. TRLIS‑a pobliže je opisan člankom 49. RIS‑a (uvodne izjave 24. do 26. pobijane odluke).

c) Mjera 3: GIU‑ovi

26 Komisija u uvodnoj izjavi 27. pobijane odluke navodi da: „španjolski GIU‑ovi imaju zasebnu pravnu osobnost od pravne osobnosti svojih članova“ i da je „[p]osljedica toga da GIU‑ovi mogu podnijeti zahtjev za mjeru rane amortizacije kao i za alternativni porezni režim – režim poreza na tonažu predviđenog člancima 124.–128. TRLIS‑a […], ako ispunjavaju uvjete prema španjolskom zakonu, čak i ako nijedan njihov član nije brodarsko poduzeće“. Komisija u uvodnoj izjavi 28. pobijane odluke pobliže navodi da „[i]z porezne perspektive, međutim, GIU‑ovi su transparentni u odnosu na svoje dioničare, španjolske rezidente“ i da se, „drugim riječima, za potrebe obračuna poreza sva dobit (ili gubici) koju ostvare GIU‑ovi izravno pripisuju njihovim članovima, španjolskim rezidentima, na proporcionalnoj osnovi“. Komisija u uvodnoj izjavi 29. pobijane odluke dodaje da „[p]orezna transparentnost GIU‑ova znači da se značajni gubici koje je GIU ostvario ranom i ubrzanom amortizacijom mogu prenijeti izravno na investitore, koji te gubitke mogu nadoknaditi vlastitom dobiti i smanjiti iznos poreza“.

d) Mjera 4: Sustav poreza po tonaži broda (članci 124. do 128. TRLIS‑a)

27 Komisija u uvodnim izjavama 30. i 31. pobijane odluke podsjeća da je sustav poreza po tonaži broda, koji je propisan člancima 124. do 128. TRLIS‑a, bio odobren 2002. kao državna potpora koja je spojiva s unutarnjim tržištem na temelju Smjernica Zajednice o državnim potporama u pomorskom prometu od 5. srpnja 1997. (SL C 205, str. 5.), izmijenjenih 17. siječnja 2004. (SL C 13, str. 3., u daljnjem tekstu: Pomorske smjernice) [Odluka Komisije C (2002) 582 final, od 27. veljače 2002. o državnoj potpori N 736/2001 koju provodi Španjolska – Sustav poreza po tonaži broda za oporezivanje društava za pomorski prijevoz (SL 2004., C 38, str. 4.)] [neslužbeni prijevod].

28 Iz uvodnih izjava 30., 37. i 38. pobijane odluke proizlazi da se, na temelju sustava poreza po tonaži broda, poduzetnici koji su upisani u registar brodarskih poduzeća i koji su od poreznih tijela za to stekli dozvolu oporezuju na temelju tonaže, a ne na temelju njihove dobiti i gubitaka. To podrazumijeva da se ne oporezuju prihodi od prodaje broda, kojeg je kao novog prethodno kupio poduzetnik koji već uživa pogodnosti sustava poreza po tonaži broda. Međutim, postoji iznimka od tog pravila. Naime, na temelju posebnog postupka propisanog člankom 125. stavkom 2. TRLIS‑a, kapitalna dobit koja je ostvarena prodajom bilo broda koji je već bio kupljen u trenutku ulaska u sustav poreza po tonaži broda bilo „rabljenih“ brodova koji su kupljeni kad je poduzetnik već uživao povlasticu posebnog sustava oporezuje se u trenutku prodaje. Stoga, „u skladu s uobičajenom primjenom španjolskog [poreza po tonaži broda], kakvu je odobrila Komisija, potencijalni kapitalni dobici oporezuju se po ulasku u sustav [poreza po tonaži broda] i pretpostavlja se da do oporezivanja kapitalnih dobitaka, čak i ako je ono odgođeno, dolazi poslije kada je brod prodan ili rastavljen (uvodna izjava 39. pobijane odluke).

e) Mjera 5: Članak 50., stavak 3. RIS‑a

29 Komisija u uvodnoj izjavi 41. pobijane odluke navodi da, „iznimno od pravila utvrđenoga u članku 125. stavku 2. TRLIS‑a [vidjeti gornju točku 28.], članak 50. stavak 3. RIS‑a određuje da kada su brodovi stečeni putem call opcija kao dio ugovora o zakupu koji su porezne vlasti prethodno odobrile, ti se brodovi smatraju novima – a ne rabljenima“ u smislu članka 125. stavka 2. TRLIS‑a bez obzira na činjenicu da su već bili amortizirani. Na osnovi toga moguća kapitalna dobit u okviru te prodaje ne oporezuje se prema posebnom postupku propisanom člankom 125. stavkom 2. TRLIS‑a.

30 Na temelju informacija kojima raspolaže Komisija, „ta se iznimka primjenjivala samo na posebne ugovore o zakupu koje su odobrile porezne vlasti u kontekstu zahtjeva za ranom amortizacijom u skladu s člankom 115. stavkom 11. TRLIS‑a [mjera 2, vidjeti gornju točku 25.], tj. u odnosu na zakupljene novosagrađene brodove […] stečene preko operacija u okviru [ŠSPPZ‑a] i – s jednom iznimkom – izgrađene u španjolskim brodogradilištima“ (uvodna izjava 41. pobijane odluke).

31 Stoga, prema Komisiji, „[u] slučaju odobrenih transakcija [ŠSPPZ‑a] [...] GIU‑ovi mogu [...] [ući] u sustav [poreza po tonaži broda] a da ne namire skrivene porezne obvez[e] nastale iz rane i ubrzane amortizacije bilo po ulasku u sustav [poreza po tonaži broda] ili naknadno kada je brod prodan ili rastavljen“ (uvodna izjava 40. pobijane odluke).

32 Stoga iz porezne strukture ŠSPPZ‑a, koja je opisana u uvodnim izjavama 15. do 42. pobijane odluke, proizlazi da mjere 1 i 2 odmah dopuštaju ubrzanu amortizaciju broda od početka njegove izgradnje na način da se GIU‑ovima stvaraju gubici. Na temelju porezne transparentnosti GIU‑ova (mjera 3), ti se gubici s poreznog gledišta pripisuju ulagačima, što im omogućuje da u sklopu svojih djelatnosti smanje svoju poreznu osnovicu. Mjere 4. i 5. izbjegavaju oporezivanje kapitalnih dobitaka ostvarenih u sklopu GIU‑ove prodaje broda brodarskom poduzeću pa ulagači mogu zadržati koristi od poreznih gubitaka. Međutim, kao što je navedeno u gornjoj točki 15., ta se prodaja provodi na temelju neto cijene (koja uključuje rabat dodijeljen brodarskom poduzeću), a ne bruto cijene (prenesene na brodograditelja).

B – Procjena Komisije

1. Ispitivanje ŠSPPZ‑a kao sustava/ispitivanje raznih mjera

33 Komisija je u uvodnim izjavama 113. do 122. pobijane odluke (točka 5.2.) utvrdila opseg svoje ocjene ŠSPPZ‑a.

34 Prema Komisiji, „[č]injenica da se sustav [ŠSPPZ‑a] sastoji od različitih mjera koje nisu sve utvrđene u španjolskom poreznom zakonodavstvu nije dovoljna da spriječi Komisiju da ga opiše i ocijeni kao sustav. Štoviše, […] Komisija smatra da su različite porezne mjere korištene u operacijama [ŠSPPZ‑a] bile međusobno povezane de jure ili de facto“ (uvodna izjava 116. pobijane odluke). Komisija iz tih razloga „smatra da je potrebno opisati španjolski sustav poreznih poticaja na zakup kao sustav povezanih poreznih mjera i ocijeniti njihov utjecaj u međusobnom kontekstu, uzimajući posebno u obzir de facto odnose koje je uvela – ili odobrila – država“ (uvodna izjava 119. pobijane odluke).

35 Komisija pobliže navodi da se „[u] svakom slučaju, […] ne oslanja samo na globalni pristup“ i da je „[u]sporedno uz primjenu globalnog pristupa, […] također analizirala pojedinačne mjere koje čine [ŠSPPZ].“ Komisija smatra da „su ta dva pristupa komplementarna i da vode do dosljednih zaključaka“. Komisija je navela da je „[p]ojedinačna ocjena potrebna kako bi se odredilo koji je dio gospodarske prednosti koju je proizveo sustav [ŠSPPZ‑a] nastao primjenom općih mjera, a koji primjenom selektivnih mjera“ i da „[p]ojedinačna ocjena također omogućuje Komisiji da odredi, prema potrebi, koji je dio potpore sukladan s unutarnjim tržištem, a koji bi dio trebalo vratiti“ (uvodna izjava 120. pobijane odluke).

36 Komisija je također navela da su „[g]ospodarski subjekti slobodni po svojoj volji strukturirati operacije financiranja svoje imovine i u tu se svrhu služiti općim poreznim mjerama koje smatraju najprikladnijim“. Međutim, prema Komisiji, „zato što te operacije podrazumijevaju primjenu selektivnih poreznih mjera koje podliježu kontroli državne potpore, poduzeća uključena u te transakcije potencijalni su primatelji državne potpore. S jedne strane, činjenica da je nekoliko sektora ili kategorija poduzeća prepoznato kao potencijalni primatelj ne znači da je sustav [ŠSPPZ‑a] opća mjera. S druge strane, činjenicu da se sustav koristi za financiranje kupovine i ponovne prodaje brodova namijenjenih za plovidbu morem, te zakupa golog broda može se promatrati kao jasnu naznaku da je mjera selektivna sa sektorskoga gledišta“ (uvodna izjava 122. pobijane odluke).

2. Postojanje potpore u smislu članka 107. stavka 1. UFEU‑a

a) Poduzetnici u smislu članka 107. UFEU‑a

37 Komisija je u uvodnoj izjavi 126. pobijane odluke navela da su sve strane uključene u operacije ŠSPPZ‑a poduzetnici u smislu članka 107. stavka 1. UFEU‑a s obzirom na to da se njihove djelatnosti sastoje od ponude roba i usluga na tržištu. Što se pobliže tiče GIU‑ova, oni „daju u zakup i prodaju brodove“. Što se tiče ulagača, oni „nude robu i usluge na različitim tržištima, osim ako su pojedinci koji se ne bave nekom gospodarskom djelatnošću, [u kojem] slučaju nisu obuhvaćeni [navedenom] Odlukom“.

b) Postojanje selektivne prednosti

38 Komisija je u uvodnim izjavama 127. do 163. pobijane odluke (točka 5.3.2.) ispitala postojanje selektivne prednosti.

39 Što se tiče mjere 1 (ubrzana amortizacija), Komisija je procijenila da ona kao takva ne stvara „selektivnu prednost za GIU‑ove uključene u operacije [ŠSPPZ‑a]“ (uvodna izjava 131. pobijane odluke). Naime, prednost koju ta mjera dodjeljuje primjenjuje se bez ograničenja na svu robu, uključujući robu proizvedenu u drugim državama članicama, te na sve poduzetnike koji su podložni porezu na dobit u Španjolskoj. Komisija ističe da ništa ne upućuje na to da su korisnici te mjere u stvarnosti bili koncentrirani u pojedinim sektorima ili vrstama proizvodnje. Konačno, uvjeti primjene mjere su bili jasni, objektivni i neutralni i za njihovu primjenu od strane poreznih tijela nije bilo potrebno nikakvo prethodno odobrenje (uvodne izjave 128. do 130. pobijane odluke).

40 Glede mjere 2 (diskrecijska primjena rane amortizacije zakupljene imovine), Komisija je istaknula da ta mogućnost stvara gospodarsku prednost (uvodna izjava 132. pobijane odluke) te da je iznimka od općeg pravila koja je podložna diskrecijskom odobrenju španjolskih vlasti. Naime, prema Komisiji, kriteriji utvrđeni u članku 115. stavku 11. TRLIS‑a su nejasni i zahtijevaju tumačenje od strane porezne uprave. Usto, Kraljevina Španjolska nije iznijela uvjerljive argumente kojima bi objasnila zašto su potrebni svi uvjeti propisani člankom 48. stavkom 4. TRLIS‑a i člankom 49. RIS‑a kako bi se izbjegle zlouporabe. Kraljevina Španjolska nije pokazala niti zašto je potrebno prethodno odobrenje (uvodna izjava 133. pobijane odluke). Nadalje, nije dostavljen nijedan dokaz iz kojeg bi bilo vidljivo da su odobrenja za primjenu rane amortizacije dodjeljivana i u drugim okolnostima osim „u slučaju operacija stjecanja brodova koj[i] su prešl[i] iz uobičajenog režima oporezivanja [dobiti] trgovačkih društava na sustav [poreza po tonaži broda] i kasnijih prijenosa vlasništva nad brodom brodarskim poduzećima na temelju izvršenja opcije u kontekstu zakupa golog broda“ (uvodna izjava 134. pobijane odluke). Komisija je istaknula da zahtjevi za stjecanje pogodnosti od te mjere detaljno opisuju cijelu strukturu ŠSPPZ‑a te da sadržavaju sve relevantne ugovore (uvodna izjava 135. pobijane odluke). Komisija je također smatrala da su provedbenim propisima za postupak izdavanja odobrenja, posebice člankom 49. RIS‑a, poreznoj upravi dodijeljene važne diskrecijske ovlasti. Osobito, uprava može zahtijevati dodatne informacije koje smatra relevantnima za ocjenu (uvodna izjava 136. pobijane odluke). Komisija je u tim okolnostima zaključila da diskrecijska primjena rane amortizacije „daje selektivnu prednost GIU‑ovima uključenima u operacije [ŠSPPZ‑a] i njihovim investitorima“ (uvodna izjava 139. pobijane odluke).

41 Što se tiče mjere 3 (GIU), Komisija je smatrala da „porezno transparentan status GIU‑ova utvrđen u člancima 48. i 49. TRLIS‑a samo omogućuje različitim subjektima da se udruže i financiraju neke investicije ili obavljaju [bilo koju] gospodarsku djelatnost“ i da, [s]hodno tome, ta mjera GIU‑ovima ili njihovim članovima ne [dodjeljuje] nikakvu selektivnu prednost“ (uvodna izjava 140. pobijane odluke).

42 Glede mjere 4 (sustav poreza po tonaži broda), Komisija je istaknula da ona omogućuje „odgod[u] podmirenja skrivenih poreznih obveza“, što daje „dodatnu selektivnu ekonomsku prednost trgovačkim društvima koja prijeđu na sustav [poreza po tonaži broda], u odnosu na one koji ostanu u okviru općeg poreznog sustava“ (uvodna izjava 143. pobijane odluke). Sustav poreza po tonaži broda, koji je odobrila Komisija (vidjeti gornju točku 27.), ne odnosi se na porezni tretman prihoda dobivenih od davanja u zakup golog broda ni od preprodaje brodova, nego samo na prihode od djelatnosti pomorskog prijevoza. Primjena sustava poreza po tonaži broda na prihode od davanja u zakup golog broda stoga je nova, a ne postojeća potpora koju je Komisija bila prethodno odobrila (uvodna izjava 144. pobijane odluke, koja upućuje na točku 5.4. pobijane odluke).

43 Što se tiče mjere 5 (članak 50. stavak 3. RIS‑a), Komisija ističe da je „[e]konomska prednost koju omogućuje [ta odredba] [bila] selektivna [...] jer nije [bila] dostupna za svu imovinu. Nije čak [bila] dostupna ni svim brodovima koji podliježu sustavu [poreza po tonaži broda] i članku 125. stavku 2. TRLIS‑a. Zapravo, ta je prednost [bila] dostupna samo pod uvjetom da je brod [bio] stečen ugovorom o financijskom zakupu koji je prethodno odobrila porezna uprava [na temelju članka 115. stavka 11. TRLIS‑a (mjera 2)]“. Međutim, „ta su odobrenja [bila] izdana u kontekstu značajnih diskrecijskih ovlasti koje je koristila porezna uprava, i to samo u odnosu na novosagrađene brodove namijenjene plovidbi morem“ (uvodna izjava 146. pobijane odluke). Prema Komisiji, „[ta] dodatn[a] selektivn[a] prednost – bilo pozivanjem na opći porezni režim ili čak pozivanjem na uobičajenu primjenu alternativnog sustava [poreza po tonaži broda] i članka 125. stavka 2. TRLIS‑a [koji je ona] odobrila – ne može biti opravdana prirodom i općim režimom španjolskog poreznog sustava“ (uvodna izjava 148. pobijane odluke). Komisija je zaključila da je mjera 5 „[dodjeljivala] selektivnu prednost [poduzetnicima koji su kupovali] brodove putem ugovora o zakupu koje je prethodno odobrila porezna uprava i, posebice, [...] GIU‑ovima ili njihovim investitorima uključenima u operacije [ŠSPPZ‑a]“ (uvodna izjava 154. pobijane odluke).

44 Glede ŠSPPZ‑a u cjelini i identifikacije korisnika, Komisija je u uvodnoj izjavi 155. pobijane odluke najprije utvrdila da „[i]znos [ekonomske] prednosti koja proizlazi iz [ŠSPPZ‑a] kao cjeline odgovara prednosti koju GIU ne bi mogao ostvariti u istoj operaciji financiranja samo primjenom općih mjera.“ Komisija je pobliže navela da je „[u] praksi ta prednost odgovara[la] zbroju prednosti koje je ostvario GIU primjenom gore navedenih selektivnih mjera, a to su: kamate ušteđene na iznosima poreznih uplata odgođenih na temelju rane amortizacije (članak 115. stavak 11. i članak 48. stavak 4. TRLIS‑a i članak 49. RIS‑a), iznos poreza koji je izbjegnut ili kamata ušteđena na temelju sustava [poreza po tonaži broda] (članak 128. TRLIS‑a), s obzirom na to da GIU nije ispunio uvjete za pristupanje sustavu [poreza po tonaži broda], [i] iznos izbjegnutog poreza na kapitalnu dobit ostvarenu [prodajom] broda na temelju članka 50. stavka 3. RIS‑a“.

45 Komisija je u uvodnoj izjavi 156. pobijane odluke objasnila kako slijedi:

„Gledajući sustav [ŠSPPZ‑a] u cjelini, prednost je selektivna jer [podliježe] diskrecijskim ovlastima danima poreznoj upravi u obveznom postupku davanja prethodnog odobrenja i nepreciznom formulacijom uvjeta koji se primjenjuju na ranu amortizaciju. S obzirom da su ostale mjere primjenjive samo na djelatnosti pomorskog prijevoza prihvatljive u skladu s Pomorskim smjernicama – posebno člank[a] 50. stavk[a] 3. TRLIS‑a – ovisne o tom prethodnom odobrenju, čitav je sustav [ŠSPPZ‑a] selektivan. Kao rezultat toga, porezna uprava je odobravala samo operacije [ŠSPPZ‑a] kojima su se financirali brodovi namijenjeni plovidbi morem (sektorska selektivnost). Kao što potvrđuju i statistike koje je dostavila [Kraljevina Španjolska], sve 273 operacije [ŠSPPZ‑a] organizirane do lipnja 2010. odnosile su se na brodove namijenjene plovidbi morem.“

46 Komisija je u uvodnoj izjavi 157. pobijane odluke dodala da, „[u] tom pogledu, činjenica da [su] sva brodarska poduzeća, uključujući trgovačka društva s poslovnim nastanom u drugim državama članicama, [mogla] imati pristup [operacijama financiranja ŠSPPZ‑a] ne mijenja zaključak da taj sustav stavlja u povoljniji položaj određene djelatnosti, [to jest kupnju] brodova namijenjenih plovidbi morem putem ugovora o [financijskom] zakupu, osobito s obzirom na njihovo davanje u goli zakup i naknadnu preprodaju.“

47 Iako je Komisija utvrdila da su „svi osim jednog broda primljenog u sustav [ŠSPPZ‑a] bili izgrađeni u španjolskim brodogradilištima“, nije smatrala da je potonjima dodijeljena selektivna prednost u smislu članka 107. stavka 1. UFEU‑a. U tom pogledu, Komisija je istaknula nepostojanje „dokaza da su zahtjevi vezani uz stjecanje brodova koji nisu izgrađeni u španjolskim brodogradilištima“ i činjenicu da je „u obvezujućoj obavijesti poslanoj kao odgovor na upit potencijalnog investitora, datiranoj 1. prosinca 2008., španjolska porezna uprava izričito potvrdila da se [ŠSPPZ] primjenj[ivao] na brodove izgrađene u drugim državama članicama EU‑a“ (uvodne izjave 159. i 160. pobijane odluke).

48 Komisija je smatrala da je „prednost pripada[la] GIU‑ima i, na temelju transparentnosti, njihovim investitorima. GIU je [bio] pravni subjekt koji [je] primjenj[ivao] sve porezne mjere i, prema potrebi, poreznoj upravi podnosi[o] zahtjeve za odobrenje [...]. Primjerice, nije [bilo] sporno da su zahtjevi za primjen[u] rane amortizacije ili [poreza po tonaži broda] [bili] podneseni u ime GIU‑a. Iz porezne perspektive GIU je [bio] transparentni subjekt i njegovi [su se] oporezivi prihodi ili [rashodi] koji se mogu koristiti za umanjenje porezne osnovice automatski prenos[ili] na investitore“ (uvodna izjava 161. pobijane odluke).

49 Komisija je u uvodnoj izjavi 162. pobijane odluke također pojasnila da se „[u] operaciji [ŠSPPZ‑a], u ekonomskom smislu, značajan dio poreznih olakšica koje ostvari GIU prenosi[o] na brodarsko poduzeće preko popusta na cijenu“. Međutim, Komisija je istaknula da „[će] pitanje o tome može li se ta prednost pripisati državi bit[i] razmatrano u sljedećem odjeljku“.

50 Konačno, Komisija je istaknula da je „[s obzirom na to] da [su] ostali sudionici u transakcijama [ŠSPPZ‑a] kao što su brodogradilišta, leasing‑društva i ostali posrednici ima[li] koristi od neizravnog utjecaja te prednosti, smatra[la] da se prednost koju su početno ostvarili GIU i njegovi investitori n[ije] pren[osila] na njih“ (uvodna izjava 163. pobijane odluke).

c) Prijenos državnih sredstava i mogućnost pripisivanja državi

51 Prema Komisiji, „[u] kontekstu operacija [ŠSPPZ‑a], država na početku prenosi svoja sredstva na GIU financirajući selektivne prednosti. Na temelju porezne transparentnosti, GIU potom prenosi državna sredstva na svoje investitore“ (uvodna izjava 166. pobijane odluke).

52 Glede mogućnosti pripisivanja državi, Komisija je zaključila da su se selektivne prednosti „[mogle] jasno pripisati španjolskoj državi jer [su] korist[ile] GIU‑ima i njihovim investitorima. Međutim, „[t]o nije [bio] slučaj s prednostima koje [su] uživa[la] brodarska poduzeća i a fortiori neizravnim prednostima koje ostvaruju brodogradilišta i posrednici.“ Naime, „[p]rimjenjivi propisi ne obvezuju GIU‑e da prenesu dio porezne olakšice na brodarska poduzeća i, još manje, na brodogradilišta ili na posrednike“ (uvodne izjave 169. i 170. pobijane odluke).

d) Narušavanje tržišnog natjecanja i utjecaj na trgovinu

53 Prema Komisiji, „ta prednost prijeti narušavanjem tržišnog natjecanja i utjecajem na trgovinu među državama članicama. Kada potpora koju dodjeljuje država članica jača poziciju [poduzetnika] u usporedbi s ostalim [poduzetnicima] koji se natječu u trgovini unutar EU‑a, mora se smatrati da je tom potporom na potonje izvršen utjecaj. Dovoljno je da se primatelj potpore natječe s ostalim [poduzetnicima] na tržištima otvorenima za tržišno natjecanje i trgovinu među državama članicama“ (uvodna izjava 171. pobijane odluke).

54 Komisija je u uvodnoj izjavi 172. pobijane odluke navela sljedeće: „U predmetnom slučaju, investitori, odnosno članovi GIU‑a, aktivni su u različitim sektorima gospodarstva, poglavito u sektorima koji su otvoreni za trgovinu unutar EU‑a. Uz to, putem operacija [koje koriste pogodnosti ŠSPPZ‑a], preko GIU‑a djeluju na tržištima za zakup golih brodova te kupnju i prodaju brodova namijenjenih plovidbi morem, koja su otvorena za trgovinu unutar EU‑a. Prednosti koje nastaju iz [ŠSPPZ‑a] jačaju njihovu poziciju na njihovim odnosnim tržištima, narušavajući tako ili prijeteći .“ Komisija je u uvodnoj izjavi 173. pobijane odluke zaključila da „[e]konomska prednost koju [su] prim[ili] GIU‑i i njihovi investitori koji [su] ostvar[ili] koristi primjenom [predmetnih] mjera [mogla je] stoga [...] utjecati na trgovinu među državama članicama i narušiti tržišno natjecanje na unutarnjem tržištu.“

3. Sukladnost s unutarnjim tržištem

55 U uvodnim izjavama 194. do 199. pobijane odluke Komisija je smatrala da se ni njezina odluka o sustavu oporezivanja po tonaži broda (vidjeti gornju točku 27.) ni Pomorske smjernice ne primjenjuju na aktivnosti GIU‑ova, kao „financijskih posrednika“ (uvodna izjava 197. pobijane odluke).

56 Međutim, Komisija je istaknula da su „GIU‑i uključeni u operacije [ŠSPPZ‑a] i njihovi investitori djel[ovali] kao posrednici koji [su] drugim primateljima (brodarskim poduzećima) usmjerav[ali] prednost koja slijedi cilj od općeg interesa“ (uvodna izjava 200. pobijane odluke) i da je stoga „potpora koju zadrže GIU‑i ili njihovi investitori sukladna u istom omjeru“ (uvodna izjava 201. pobijane odluke).

57 Komisija je podsjetila da „brodarska poduzeća [nisu imala] koristi od državne potpore u smislu članka 107. stavka 1. UFEU‑a“. Međutim, Komisija pobliže navodi da „kako bi se utvrdio iznos sukladne potpore na razini GIU‑a – kao posrednika koji brodarskim poduzećima usmjeravaju prednost koja stremi ostvarenju cilja od općeg interesa – Komisija smatra da [su] se Pomorske smjernice trebale primijeniti po načelu mutatis mutandis na prednost koju GIU‑i prenose na brodarska poduzeća kako bi se utvrdio: 1. iznos potpore koji je GIU na početku primio i proslijedio brodarskom poduzeću koji bi bio sukladan da preneseni iznos predstavlja državnu potporu brodarskom poduzeću; 2. udjel te sukladne prednosti u ukupnoj prednosti prenesenoj na brodarsko poduzeće; i 3. iznos potpore koji treba smatrati sukladnim kao naknada GIU‑ima za njihovo posredovanje“ (uvodna izjava 203. pobijane odluke).

4. Povrat

a) Opća načela prava Europske unije

58 Komisija je u uvodnim izjavama 211. do 276. pobijane odluke i u skladu s člankom 14. Uredbe Vijeća (EZ) br. 659/1999 od 22. ožujka 1999. o utvrđivanju detaljnih pravila za primjenu članka [108. UFEU‑a] (SL L 83, str. 1.) (SL, posebno izdanje na hrvatskom jeziku, poglavlje 8., svezak 14., str. 16.), ispitala je li povrat potpora protivan jednom od općih načela prava Unije. U tom pogledu, Komisija je ocijenila da iako se načelo jednakog postupanja i načelo zaštite legitimnih očekivanja ne protive povratu potpore (uvodne izjave 213. do 245. pobijane odluke), poštovanje načela pravne sigurnosti zahtijeva isključivanje „povrat[a] potpore koja je proizašla iz rada sustava ŠSPPZ‑a za koji je potpora [bila] dana između stupanja na snagu ŠSPPZ‑a 2002. i 30. travnja 2007.“, dana objave Komisijine Odluke 2007/256/EZ, od 20. prosinca 2006. o sustavu potpora koje je provela Francuska na temelju članka 39. CA Općeg poreznog zakona – Državna potpora C 46/04 (ex NN 65/04) (SL 2007., L 112, str. 41.) u Službenom listu Europske unije (uvodne izjave 246. do 262. pobijane odluke).

b) Određivanje iznosa povrata

59 Komisija je u uvodnim izjavama 263. do 269. pobijane odluke iznijela metodu za određivanje iznosa nespojive potpore koju treba vratiti, koja se temelji na četiri koraka, to jest, kao prvo, izračunu ukupne porezne prednosti koja je nastala operacijom, kao drugo, izračunu porezne prednosti koja je nastala općim poreznim mjerama (mjere 1 i 3) koje su primijenjene na operaciju (koju valja odbiti), kao treće, izračunu porezne prednosti koja je jednaka državnoj potpori i, kao četvrto, izračunu iznosa spojive potpore, prema načelima izloženima u uvodnim izjavama 202. do 210. pobijane odluke.

c) Ugovorne odredbe

60 Konačno, Komisija je u uvodnim izjavama 270. do 276. pobijane odluke utvrdila postojanje određenih odredbi u ugovorima sklopljenima između ulagača, brodarskih poduzeća i brodogradilišta, na temelju kojih su brodogradilišta bila obvezna obeštetiti druge strane ako one ne bi mogle steći predviđenu poreznu prednost. U tom je pogledu Komisija podsjetila da je glavni cilj povrata državne potpore ukloniti narušavanje tržišnog natjecanja koje je uzrokovala konkurentska prednost stečena nezakonitom potporom i na taj način uspostaviti stanje prije isplate potpore. Ona je u uvodnoj izjavi 273. pobijane odluke pobliže navela da „[k]ako bi se postigao taj ishod, [je] Komisija mora[la] imati ovlast narediti povrat potpore od njezinih stvarnih primatelja kako bi [mogao] ispuniti cilj ponovne uspostave stanja tržišnoga natjecanja na tržištu/tržištima gdje je ono bilo narušeno.“ Međutim, Komisija je istaknula da bi taj cilj mogao biti ugrožen kad bi stvarni korisnici potpore mogli ugovornim odredbama promijeniti utjecaj odluka o povratu. Prema Komisijinu mišljenju, iz toga slijedi da su „ugovorne klauzule kojima se primatelji potpore štite od povrata nezakonite i nesukladne potpore prenošenjem pravnih i gospodarskih rizika od takvoga povrata na druge osobe, u suprotnosti sa samom biti sustava nadzora državnih potpora koji je uspostavljen Ugovorom“ i da „[s]toga privatne strane ne mogu od njih odstupati putem ugovornih odredaba“ (uvodna izjava 275. pobijane odluke).

C – Izreka pobijane odluke

61 Izreka pobijane odluke glasi kako slijedi:

„Članak 1.

Mjere koje proizlaze iz članka 115. stavka 11. TRLIS‑a (rana amortizacija zakupljene imovine), iz primjene sustava [poreza po tonaži broda na poduzetnike], brodove ili djelatnosti koje ne ispunjavaju uvjete, i iz članka 50. stavka 3. RIS‑a, predstavljaju državnu potporu GIU‑ima i njihovim investitorima, koju je [Kraljevina] Španjolska nezakonito provodila od 1. siječnja 2002. u suprotnosti s člankom 108. stavkom 3. [UFEU‑a].

Članak 2.

Mjere državne potpore iz članka 1. nisu sukladne s unutarnjim tržištem, osim u mjeri u kojoj takva potpora odgovara [tržišnoj] naknadi za posredovanje financijskih investitora [...] te u kojoj se ona usmjerava na [poduzetnike koji se bave pomorskim prometom] koji ispunjavaju uvjete iz Pomorskih smjernica, u skladu s uvjetima određenim u tim smjernicama.

Članak 3.

[Kraljevina] Španjolska mora okončati sustav potpore iz članka 1. u onoj mjeri u kojoj je on nesukladan s [unutarnjim] tržištem.

Članak 4.

1. [Kraljevina] Španjolska mora osigurati povrat nesukladne potpore koja je dodijeljena na temelju sustava iz članka 1. od ulagača GIU‑a koji su je koristili, bez mogućnosti da takvi primatelji prenesu teret povrata na druge osobe. Međutim, neće se provesti povrat vezano za potporu koja je dodijeljena u okviru poslova financiranja za koje su se nadležna nacionalna tijela obvezala odobriti pogodnost [...] tih mjera pravno obvezujućim aktom usvojenim prije 30. travnja 2007.

[...]

Članak 5.

1. Povrat potpore dodijeljene na temelju sustava iz članka 1. stupa na snagu odmah i odmah proizvodi učinak.

2. [Kraljevina] Španjolska mora osigurati provedbu ove Odluke u roku od četiri mjeseca od datuma priopćenja ove Odluke.

Članak 6.

1. U roku od dva mjeseca od priopćenja ove Odluke [Kraljevina] Španjolska mora dostaviti sljedeće informacije:

[…]

2. [Kraljevina] Španjolska mora stalno izvješćivati Komisiju o napretku nacionalnih mjera koje poduzima radi primjene ove Odluke sve do završetka povrata potpore dane na temelju sustava iz članka 1.

[…]“

Postupak i zahtjevi stranaka

62 Tužbom podnesenom tajništvu Općeg suda 25. rujna 2013. Kraljevina Španjolska pokrenula je postupak upisan pod brojem predmeta T‑515/13.

63 Tužbom podnesenom tajništvu Općeg suda 30. prosinca 2013. Lico Leasing, SA (u daljnjem tekstu: Lico) i Pequeños y Medianos Astilleros Sociedad de Reconversión, SA (u daljnjem tekstu: PYMAR) pokrenuli su postupak upisan pod brojem predmeta T‑719/13.

64 Osim toga, drugi su tužitelji pokrenuli druge postupke protiv pobijane odluke.

65 Opći je sud 26. svibnja 2014. ispitao Kraljevinu Španjolsku i Komisiju o svrsishodnosti prekidanja postupka u predmetu T‑515/13, primjenom članka 77. točke (d) Poslovnika Općeg suda od 2. svibnja 1991., sve do završetka pisanog dijela postupka u drugim predmetima koji su pred Općim sudom pokrenuti protiv pobijane odluke, a koji su navedeni u gornjim točkama 63. i 64. Kraljevina Španjolska se u svojim očitovanjima protivila takvom prekidu. Komisija nije imala prigovora.

66 Opći sud (sedmo vijeće) je rješenjem od 17. srpnja 2014. odbio zahtjev za intervenciju koji je u sklopu predmeta T‑719/13 podnijelo Udruženje brodara Europske zajednice u potporu zahtjevu Komisije.

67 Opći je sud 17. veljače 2015. u sklopu mjera upravljanja postupkom u predmetu T‑719/13 postavio pitanje Licu i PYMAR‑u te je od njih tražio podnošenje određenih dokumenata. Lico i PYMAR su odgovorili na pitanje i podnijeli tražene dokumente u određenom roku.

68 Opći je sud (sedmo vijeće), na prijedlog suca izvjestitelja, 26. veljače 2015. odlučio otvoriti usmeni dio postupka u predmetu T‑515/13.

69 Opći je sud 3. ožujka 2015. u sklopu mjera upravljanja postupkom strankama postavio dva pitanja, na koja je trebalo biti odgovoreno na raspravi.

70 Opći je sud (sedmo vijeće) 23. travnja 2015., na prijedlog suca izvjestitelja, odlučio otvoriti usmeni dio postupka u predmetu T‑719/13.

71 Opći je sud 28. travnja 2015., u sklopu mjera upravljanja postupkom u predmetima T‑515/13 i T‑719/13, strankama pisanim putem postavio pitanje glede posljedica koje za te predmete valja izvući iz presuda od 7. studenoga 2014., Autogrill España/Komisija (T‑219/10, Zb., EU:T:2014:939) i Banco Santander i Santusa/Komisija (T‑399/11, Zb., EU:T:2014:938), osobito glede analize selektivnosti koja je utvrđena pobijanom odlukom. Stranke oba predmeta su na pitanje odgovorile u propisanom roku.

72 Stranke su u predmetima T‑515/13 i T‑719/13 iznijele svoja izlaganja i odgovorile na pitanja koja je postavio Opći sud na raspravi koje su se održale 9. odnosno 10. lipnja 2015.

73 Opći je sud na raspravama u predmetima T‑515/13 i T‑719/13 pozvao stranke da se očituju o mogućem prekidu postupka, primjenom članka 77. točke (d) Poslovnika od 2. svibnja 1991., za vrijeme čekanja donošenja odluke Suda kojom se završava postupak u predmetu C‑20/15 P, Komisija/Autogrill España, i u predmetu C‑21/05 P, Komisija/Banco Santander i Santusa. Iako se stranke nisu protivile tom prekidu, izjasnile su se da prekid nije svrsishodan i da Opći sud u sklopu ovih predmeta može odlučiti na temelju postojeće sudske prakse, bez čekanja odluke Suda.

74 Opći je sud (sedmo vijeće) rješenjem od 6. listopada 2015. ponovno otvorio usmeni dio postupka u predmetima T‑515/13 i T‑719/13 kako bi od stranaka zatražio da se očituju o mogućem spajanju dvaju predmeta u svrhu donošenja odluke kojom se završava postupak. Stranke su podnijele svoja očitovanja u određenom roku.

75 Predsjednik sedmog vijeća Općeg suda je danas, u svrhu donošenja presude kojom se završava postupak, primjenom članka 68. Poslovnika Općeg suda rješenjem spojio predmete T‑515/13 i T‑719/13.

76 U predmetu T‑515/13 Kraljevina Španjolska od Općeg suda zahtijeva da:

– poništi pobijanu odluku;

– naloži Komisiji snošenje troškova.

77 U predmetu T‑515/13 Komisija od Općeg suda zahtijeva da:

– odbije tužbu;

– naloži Kraljevini Španjolskoj snošenje troškova.

78 U predmetu T‑719/13 Lico i PYMAR od Općeg suda zahtijevaju da:

– poništi pobijanu odluku na temelju toga što je ŠSPPZ bio pogrešno kvalificiran kao sustav državne potpore koji koristi GIU‑ovima i njihovim ulagačima, te zbog nedostataka u obrazloženju;

– podredno, poništi nalog za povrat potpora dodijeljenih na temelju ŠSPPZ‑a jer je taj nalog protivan općim načelima pravnog poretka Unije;

– podredno, poništi nalog za povrat glede izračuna iznosa nespojive potpore jer taj nalog sprečava Kraljevinu Španjolsku da odredi formulu izračuna tog iznosa u skladu s općim načelima koja se primjenjuju na povrat državnih potpora;

– naloži Komisiji snošenje troškova.

79 U predmetu T‑719/13 Komisija od Općeg suda zahtijeva da:

– odbije tužbu;

– naloži Licu i PYMAR‑u snošenje troškova.

Pravo

I – Dopuštenost tužbe u predmetu T‑719/13

80 Iz tužbe u predmetu T‑719/13 proizlazi da je Lico financijska institucija koja je uložila u određen broj GIU‑ova koji su sudjelovali u ŠSPPZ‑u. Lico ističe da je svoju tužbu podnio u svojstvu stvarnog korisnika potpore koja mora biti vraćena na temelju pobijane odluke. PYMAR je društvo koje surađuje s malim i srednjim brodogradilištima kako bi im omogućio da na primjeren način ostvare svoje industrijske ciljeve. Kako bi opravdao svoju aktivnu procesnu legitimaciju pred Općim sudom, PYMAR navodi da zbog pobijane odluke ulagači odbijaju nastavljati ulagati u sektor brodogradnje. Nadalje, unatoč nevaljanosti odredbi koje brodograditeljima u slučaju povrata dotičnih poreznih prednosti nameću obvezu obeštećenja ulagača (vidjeti gornju točku 60.), ulagači se na te odredbe pokušavaju pozvati u sklopu sudskih postupaka na nacionalnoj razini. Konačno, i Lico i PYMAR sudjelovali su u službenom istražnom postupku koji je doveo do usvajanja pobijane odluke, što također pokazuje njihovu aktivnu procesnu legitimaciju.

81 Iako nije formalno podnijela prigovor nedopuštenosti, Komisija je izrazila rezerve glede aktivne procesne legitimacije Lica i PYMAR‑a.

82 Glede Lica, nije bio iznesen dokaz o njegovu osobnom utjecaju. Naime, prema Komisijinu mišljenju, podneseni dokumenti ne omogućuju da se sa sigurnošću odredi je li Lico primio državnu potporu koja se mora vratiti na temelju ŠSPPZ‑a. Konkretno, Lico nije podnio upravna odobrenja koja su potrebna za primjenu rane amortizacije, iako se radi o „aktu koji dodjeljuje prvu poreznu prednost“, čiji je datum relevantan za određivanje treba li potporu vratiti ili je ona pokrivena razdobljem za koje Komisija nije naložila povrat zbog poštovanja načela pravne sigurnosti. Komisija je na raspravi dodala da je Lico, među ostalim, morao iznijeti dokaze da je stvarno bio ostvario koristi koje su trebale biti predmetom oporezivanja za vrijeme predmetnih poslovnih godina. U protivnom porezne prednosti koje proizlaze iz ŠSPPZ‑a (gubici koji mogu smanjiti iznos Licove porezne osnovice u sklopu njegovih djelatnosti) nisu ništa donijele. Međutim, Komisija je na raspravi pobliže navela da ne zahtijeva da Lico podnese kopiju naloga za povrat jer postupak povrata koji su pokrenule španjolske vlasti još nije bio završen tog dana.

83 Što se tiče PYMAR‑a, Komisija ističe da PYMAR nije imao koristi od ŠSPPZ‑a i da se ne može smatrati da je navodni gubitak poslovnih mogućnosti izravno proizašao iz pobijane odluke. K tome, PYMAR nije imao pravni interes za tužbu protiv pobijane odluke jer mu ona ide u korist.

84 Opći sud smatra svrsishodnim najprije ispitati dopuštenost Licove tužbe.

85 Prema tekstu članka 263. četvrtog stavka UFEU‑a, „[s]vaka fizička ili pravna osoba može pod uvjetima utvrđenima u stavku prvom i drugom pokrenuti postupke protiv akta koji je upućen toj osobi ili koji se izravno i osobno odnosi na nju te protiv regulatornog akta koji se izravno odnosi na nju, a ne podrazumijeva provedbene mjere.“

86 U ovom je slučaju pobijana odluka upućena samo Kraljevini Španjolskoj. Stoga, u skladu s člankom 263. četvrtim stavkom UFEU‑a, Lico ima aktivnu procesnu legitimaciju pred Općim sudom samo ako ga se pobijana odluka tiče izravno i osobno jer ta odluka podrazumijeva provedbene mjere koje se na njega odnose u smislu te odredbe (vidjeti, u tom smislu, presudu od 19. prosinca 2013., Telefónica/Komisija, C‑274/12 P, Zb., EU:C:2013:852, t. 35. i 36.).

87 U skladu s ustaljenom sudskom praksom, stvarni su korisnici pojedinačnih potpora koje su dodijeljene na temelju sustava potpora čiji je povrat naložila Komisija osobno dotaknuti u smislu članka 263. četvrte alineje UFEU‑a (vidjeti presudu od 9. lipnja 2011., Comitato „Venezia vuole vivere“ i dr./Komisija, C‑71/09 P, C‑73/09 P i C‑76/09 P, Zb., EU:C:2011:368, t. 53. i navedenu sudsku praksu).

88 U ovom je slučaju osobni utjecaj pobijane odluke na Lica u dovoljnoj mjeri pokazan dokazima koji su izneseni pred Opći sud. Radi se o kopijama obavijesti od strane poreznih tijela kojima se najavljuje pokretanje istrage s ciljem određivanja „iznosa potpora koje treba vratiti na temelju [pobijane] odluke“ te, kao što je to tražila Komisija u odgovoru na tužbu, kopijama odobrenja koje GIU‑ovima, u kojima je Lico kupio udjele, dodjeljuje povlasticu rane amortizacije. Komisija ne osporava da su, na temelju načela porezne transparentnosti, članovi GIU‑ova, a samim time i Lico, imali koristi od gospodarske prednosti koju je odobrila porezna uprava. Valja utvrditi da su sva ta odobrenja bila dodijeljena nakon 30. travnja 2007., datuma od kojeg je u pobijanoj odluci naložen povrat u skladu s člankom 4. stavkom 1. navedene odluke. Ti dokazi stoga pokazuju da je Lico stvarni korisnik pojedinačnih potpora koje su dodijeljene na temelju ŠSPPZ‑a čiji je povrat naložila Komisija. Stoga nije nužno da Lico usto podnese dokaze da je doista ostvario koristi koje su trebale biti predmetom oporezivanja za vrijeme predmetnih poslovnih godina. Naime, kao što je Komisija prepoznala u svojim pismenima, odobrenje ranije amortizacije je „akt koji dodjeljuje prvu poreznu prednost“.

89 Što se tiče izravnog utjecaja na Lico, s obzirom na to da članak 4. stavak 1. pobijane odluke obvezuje Kraljevinu Španjolsku da poduzme potrebne mjere za povrat nespojive potpore, od koje je Lico imao koristi, valja smatrati da se pobijana odluka izravno tiče Lica (vidjeti u tom smislu presudu od 4. ožujka 2009., Associazione italiana del risparmio gestito i Fineco Asset Management/Komisija, T‑445/05, Zb., EU:T:2009:50, t. 52. i navedenu sudsku praksu).

90 Budući da je utvrđeno da je pobijana odluka izravno i osobno utjecala na Lico i da Licov pravni interes za podnošenje tužbe nije upitan, tužbu u predmetu T‑719/13 valja proglasiti dopuštenom, pri čemu nije potrebno utvrditi ispunjava li i PYMAR uvjete za dopuštenost koji su propisani člankom 263. četvrtim stavkom UFEU‑a (vidjeti presude od 24. ožujka 1993., CIRFS i dr./Komisija, C‑313/90, Zb., EU:C:1993:111, t. 30. i 31., i od 26. listopada 1999., Burrill i Noriega Guerra/Komisija, T‑51/98, Zb. SS, EU:T:1999:271, t. 19. do 21. i navedenu sudsku praksu).

II – Meritum

A – Doseg prvog dijela Licova i PYMAR‑ova tužbenog zahtjeva u predmetu T‑719/13

91 Valja napomenuti da Lico i PYMAR prvim dijelom svojeg tužbenog zahtjeva, koji podupiru prvim tužbenim razlogom, od Općeg suda traže da „poništi pobijanu odluku na temelju toga što je ŠSPPZ bio pogrešno kvalificiran kao sustav državne potpore koji koristi GIU‑ovima i njihovim ulagačima, te zbog nedostataka u obrazloženju.“

92 Međutim, valja napomenuti da članak 1. pobijane odluke, koji se tiče kvalifikacije državne potpore u smislu članka 107. stavka 1. UFEU‑a, ne upućuje na ŠSPPZ kao takav i ne kvalificira ga kao „sustav državnih potpora“. Naime, taj članak glasi kako slijedi: „Mjere koje proizlaze iz članka 115. stavka 11. TRLIS‑a (rana amortizacija zakupljene imovine), iz primjene sustava [poreza po tonaži broda] na [poduzetnike], brodove ili djelatnosti koje ne ispunjavaju uvjete, i iz članka 50. stavka 3. RIS‑a, predstavljaju državnu potporu GIU‑ovima i njihovim investitorima koju je [Kraljevina] Španjolska nezakonito provodila od 1. siječnja 2002. u suprotnosti s člankom 108. stavkom 3. [UFEU‑a]“. Članak 4. stavak 1. pobijane odluke, koji nalaže povrat, upućuje na „nesukladn[u] potpor[u] koja je dodijeljena na temelju sustava iz članka 1.“.

93 Lico i PYMAR su na raspravi pojasnili da prvim dijelom svojeg tužbenog zahtjeva traže poništenje članka 1. u cijelosti i da su tri mjere koje su navedene u toj odredbi bile spomenute u tužbi. Komisija je na raspravi istaknula da prvi tužbeni razlog ne navodi te tri mjere.

94 U tom pogledu, valja podsjetiti da je izreka akta neodvojiva od njegova obrazloženja, tako da se isti mora tumačiti, ako je to potrebno, vodeći računa o razlozima koji su doveli do njegova donošenja (presude od 15. svibnja 1997., TWD/Komisija, C‑355/95 P, Zb., EU:C:1997:241, t. 21., i od 29. travnja 2004., Italija/Komisija, C‑298/00 P, Zb., EU:C:2004:240, t. 97.).

95 U ovom slučaju, kao što je navedeno u gornjim točkama 33. do 35., Komisija je smatrala nužnim u uvodnim izjavama 116. do 122. pobijane odluke opisati ŠSPPZ kao „sustav“ međusobno povezanih poreznih mjera i ocijeniti njihove učinke u njihovu međusobnom kontekstu, uzimajući osobito u obzir stvarne odnose koje je uvela država ili koji su uvedeni uz njezino odobrenje. Međutim, Komisija se nije temeljila isključivo na općem pristupu. Ona je također pojedinačno analizirala pet mjera koje čine ŠSPPZ kako bi „se odredilo koji [je] dio gospodarske prednosti koju je proizveo sustav [ŠSPPZ‑a] nastao primjenom općih mjera, a koji primjenom selektivnih mjera“ u smislu članka 107. stavka 1. UFEU‑a. Prema Komisiji, „ta [su] dva pristupa komplementarna i [...] vode do dosljednih zaključaka“ (uvodna izjava 120. pobijane odluke).

96 Komisija je nakon pojedinačnog ispitivanja mjera koje čine ŠSPPZ u uvodnoj izjavi 155. pobijane odluke zaključila da „[i]znos gospodarske prednosti koja proizlazi iz [ŠSPPZ‑a] kao cjeline“ u „praksi“ odgovara „zbroju prednosti koje je ostvario GIU primjenom [triju] gore navedenih selektivnih mjera“, to jest, rane amortizacije (mjera 2) i primjene sustava poreza po tonaži broda na zakup golog broda od strane GIU‑ova (mjera 4), kao što je pobliže određeno člankom 50. stavkom 3. RIS‑a (mjera 5).

97 Iz toga slijedi da je Komisija zaključila, u bitnome, da je ŠSPPZ „sustav“ sastavljen od pet poreznih mjera, od kojih tri ispunjavaju uvjete članka 107. stavka 1. UFEU‑a. Tu su tvrdnju u svojoj tužbi iznijeli i Lico i PYMAR kad su se pozvali na tekst pobijane odluke.

98 Stoga, kad Lico i PYMAR prvim dijelom tužbenog zahtjeva, koji podupiru prvim tužbenim razlogom, od Općeg suda zahtijevaju poništenje pobijane odluke zato što „je ŠSPPZ pogrešno kvalificiran kao sustav državnih potpora“, oni nužno upućuju i na dijelove tog sustava, navedene u članku 1. pobijane odluke.

B – Tužbeni razlozi izneseni u predmetima T‑515/13 i T‑719/13

99 Kraljevina Španjolska u prilog svojoj tužbi u predmetu T‑515/13 navodi u biti četiri tužbena razloga.

100 Prvi se tužbeni razlog temelji na povredi članka 107. stavka 1. UFEU‑a.

101 Drugi, treći i četvrti tužbeni razlog istaknuti su podredno i odnose se na slučaj da Opći sud odluči da je došlo do dodjele nezakonite državne potpore. Ti tužbeni razlozi pozivaju se na povredu nekoliko općih načela prava Unije jer je Komisija naložila djelomični povrat potpore koja je navodno dodijeljena. Ti se tužbeni razlozi temelje na povredi načela jednakog postupanja, odnosno zaštite legitimnih očekivanja i pravne sigurnosti.

102 Lico i PYMAR u prilog svojoj tužbi u predmetu T‑719/13 iznose tri tužbena razloga.

103 Prvi tužbeni razlog, koji je iznesen u prilog prvom dijelu njihova tužbenog zahtjeva, temelji se na povredi članka 107. stavka 1. i članka 296. UFEU‑a.

104 Drugi se tužbeni razlog, koji je iznesen podredno u prilog drugom dijelu njihova tužbenog zahtjeva, temelji na povredi načela zaštite legitimnih očekivanja i pravne sigurnosti, u vezi s obvezom povrata.

105 Treći tužbeni razlog, koji je također iznesen podredno u prilog trećem dijelu njihova tužbenog zahtjeva, osporava metodu izračuna potpore koju je Komisija utvrdila u pobijanoj odluci (vidjeti gornju točku 59.), koja ne poštuje opća načela koja se primjenjuju na povrat potpora. Konkretno, Lico i PYMAR navode da se ta metoda izračuna, kao što je opisana u pobijanoj odluci, može protumačiti tako da zahtijeva da ulagači nadoknade iznos koji odgovara čitavom iznosu porezne prednosti koju su stekli zbog smanjenja poreza a da ne uzima u obzir činjenicu da su ulagači veći dio te prednosti prenijeli brodarskim poduzećima (vidjeti gornju točku 21.).

106 Najprije valja zajedno ispitati prvi tužbeni razlog koji u obama predmetima ističu Kraljevina Španjolska, Lico i PYMAR, a koji se odnosi na kvalifikaciju državne potpore u smislu članka 107. stavka 1. UFEU‑a.

1. Prvi tužbeni razlog, koji se odnosi na kvalifikaciju državne potpore u smislu članka 107. stavka 1. UFEU‑a

107 Kraljevina Španjolska, Lico i PYMAR ističu da je Komisija prekršila članak 107. stavak 1. UFEU‑a jer nisu ispunjeni uvjeti za selektivnost, rizik narušavanja tržišnog natjecanja i utjecaj na trgovinu. Iako se glede toga formalno ne pozivaju na kršenje članka 296. UFEU‑a, Lico i PYMAR u svojoj tužbi prigovaraju zbog nerazumnosti i proturječnosti obrazloženja glede poštovanja tih uvjeta. Nadalje, Komisija navodno ne objašnjava kako ta mjera može imati utjecaj na dotična tržišta i samo zaključuje da je taj utjecaj prisutan a da nije pokazala da je doista prisutan. Kraljevina Španjolska isto tako u svojoj replici, bez spominjanja članka 296. UFEU‑a, ističe da je obrazloženje pobijane odluke, s jedne strane, nedostatno glede dokaza o dodjeli prednosti ulagačima GIU‑a i da je, s druge strane, nedosljedno glede mjerila za narušavanje tržišnog natjecanja.

108 Nadalje, Kraljevina Španjolska, Lico i PYMAR navode da su uvjeti za selektivnost, rizik narušavanja tržišnog natjecanja i utjecaj na trgovinu morali biti utvrđeni samo u pogledu prednosti koje su stekli ulagači. Kraljevina Španjolska u tom pogledu ističe da su potonji jedini subjekti na koje se odnosi nalog za povrat određenim člankom 4. stavkom 1. pobijane odluke. Stoga je Komisija utvrdila da je samo navodna prednost dodijeljena tim ulagačima potpora u smislu članka 107. stavka 1. UFEU‑a. Lico i PYMAR dodaju da se selektivna prednost koju je utvrdila Komisija u bitnome sastoji od porezne prednosti. Međutim, primjenom načela porezne transparentnosti GIU‑ovi kao takvi nisu stekli nikakvu prednost, pa čak ni poreznu, jer je ta prednost u potpunosti prenesena na njihove članove. Kraljevina Španjolska je u odgovoru na pitanje Općeg suda (vidjeti gornju točku 71.) podsjetila da Komisija u uvodnoj izjavi 140. pobijane odluke nije dovela u pitanje ni status GIU‑a ni načelo porezne transparentnosti.

109 Kraljevina Španjolska dodaje određene posebne argumente u sklopu predmeta T‑515/13.

110 Kao prvo, protivno onome što je u uvodnim izjavama 116. do 119. pobijane odluke tvrdila Komisija, ŠSPPZ nije „sustav“ koji kao takav postoji u mjerodavnom zakonodavstvu. Naime, prema Kraljevini Španjolskoj, ono što je poznato kao ŠSPPZ je samo skup pravnih akata koje provode porezni obveznici. Potonji samo u okviru strategije porezne optimizacije imaju koristi od kombinacije pojedinačnih poreznih mjera. ŠSPPZ kao takav se stoga ne može pripisati državi.

111 Kao drugo, Kraljevina Španjolska navodi da rana amortizacija ne podrazumijeva snižavanje poreza i stoga ne dodjeljuje poreznu prednost.

112 Kao treće, Kraljevina Španjolska osporava zaključak Komisije da sustav poreza po tonaži broda, koji je odobrila Komisija (vidjeti gornju točku 27.), nije obuhvaćao djelatnosti GIU‑ova osnovanih u svrhu ŠSPPZ‑a.

113 Konačno, Kraljevina Španjolska tvrdi da članak 50. stavak 3. RIS‑a nije iznimka od navedenog sustava, kakav je ona odobrila.

114 Opći sud smatra prikladnim najprije ispitati argumente koji su zajednički dvama predmetima, navedene u gornjim točkama 107. i 108., glede Komisijine analize selektivnosti, rizika narušavanja tržišnog natjecanja i utjecaja na trgovinu među državama članicama. U sklopu tog ispitivanja, kao što predlažu Kraljevina Španjolska, Lico i PYMAR, najprije valja identificirati korisnike gospodarskih prednosti u smislu članka 107. stavka 1. UFEU‑a, koje proizlaze iz predmetnih mjera.

a) Identifikacija korisnika gospodarskih prednosti

115 Komisija je u članku 1. pobijane odluke pobliže navela da su tri od pet poreznih mjera, koje prema njoj tvore ŠSPPZ, državna potpora „GIU‑ovima i njihovim investitorima“. Radi se o ranoj amortizaciji (mjera 2) i primjeni sustava poreza po tonaži broda (mjera 4), koji je pobliže opisan u članku 50. stavku 3. RIS‑a (mjera 5). Međutim, članak 4. stavak 1. pobijane odluke propisuje da Kraljevina Španjolska mora osigurati povrat nespojive potpore koja je dodijeljena na temelju sustava iz članka 1. „od investitora GIU‑ova koji su je koristili, bez mogućnosti da takvi primatelji prenesu teret povrata na druge osobe.“

116 U tom pogledu, mora se utvrditi da, iako su GIU‑ovi imali koristi od triju poreznih mjera iz članka 1. pobijane odluke, njihovi su članovi ti koji su imali gospodarske koristi koje su proizašle iz tih triju mjera. Naime, kao što proizlazi iz uvodne izjave 140. pobijane odluke (vidjeti gornju točku 41.), Komisija u ovom slučaju nije dovela u pitanje načelo porezne transparentnosti koje se primjenjuje na GIU‑ove. Na temelju tog načela, porezne prednosti koje su dodijeljene GIU‑ovima koji su osnovani za potrebe ŠSPPZ‑a mogu koristiti samo njihovim članovima, koje Komisija kvalificira samo kao „investitore“ (vidjeti gornju točku 12.). Međutim, ulagači su jedina tijela na koja se odnosi nalog za povrat određen člankom 4. stavkom 1. pobijane odluke.

117 Zbog nepostojanja gospodarske prednosti u korist GIU‑ova Komisija je u članku 1. pobijane odluke pogrešno zaključila da su GIU‑ovi imali koristi od državne potpore u smislu članka 107. stavka 1. UFEU‑a.

118 Budući da su ulagači, a ne GIU‑ovi, ti koji su imali koristi od poreznih i gospodarskih prednosti koje proizlaze iz ŠSPPZ‑a, na temelju argumenata stranaka valja ispitati jesu li prednosti koje su ulagači stekli bile selektivne naravi, mogu li narušiti tržišno natjecanje i da utječu li na trgovinu među državama članicama i je li pobijana odluka dovoljno obrazložena u pogledu analize tih mjerila.

b) Uvjet selektivnosti

119 Kao što je navedeno u gornjoj točki 97., Komisija je u pobijanoj odluci u biti zaključila da je ŠSPPZ bio „sustav“ sastavljen od pet poreznih mjera, od kojih su tri ispunjavale sve uvjete određene člankom 107. stavkom 1. UFEU‑a, uključujući i uvjet selektivnosti.

120 Kao što je navedeno u gornjim točkama 39. do 46., Komisija je u uvodnim izjavama 128. do 154. pobijane odluke pojedinačno analizirala selektivni karakter svake porezne mjere koja, prema Komisiji, tvori ŠSPPZ, a zatim je, u uvodnim izjavama 155. do 157. pobijane odluke općenito analizirala selektivnost ŠSPPZ‑a kao „sustava“. Komisija u uvodnoj izjavi 120. pobijane odluke pojašnjava da su pojedinačna analiza mjera koje tvore ŠSPPZ i njihova općenita analiza kao „sustava“ „komplementarne i da vode do dosljednih zaključaka“ (vidjeti gornju točku 35.).

121 Što se tiče Komisijine pojedinačne analize, mjera 2 (rana amortizacija) je kvalificirana kao „selektivna“ jer dodjela te prednosti ovisi o odobrenju koje izdaje porezna uprava na temelju diskrecijske ovlasti. Izvršavanje te diskrecijske ovlasti dovelo je navodno do toga da porezna tijela izdaju odobrenja samo u slučajevima kupnje brodova namijenjenih plovidbi morem u sklopu ŠSPPZ‑a, a ne u drugim okolnostima (uvodne izjave 132. do 139. pobijane odluke). Mjera 4 (primjena sustava poreza po tonaži brodova na GIU‑ove koji su osnovani za potrebe ŠSPPZ‑a) i mjera 5 (članak 50. stavak 3. RIS‑a) selektivne su jer su pogodovale određenim djelatnostima, to jest zakupu golog broda (uvodne izjave 141. do 144. pobijane odluke), kao i kupnji brodova putem ugovora o financijskom zakupu koje je prethodno odobrila porezna uprava te preprodaji tih brodova (uvodne izjave 145. do 154. pobijane odluke).

122 Glede Komisijine opće analize, valja uputiti, s jedne strane, na uvodnu izjavu 156. pobijane odluke, koja glasi kako slijedi: „Gledajući sustav [ŠSPPZ‑a] u cjelini, prednost je selektivna jer [podliježe] diskrecijskim ovlastima danima poreznoj upravi u obveznom postupku [iz]davanja prethodnog odobrenja i [zbog] neprecizn[e] formulacij[e] uvjeta koji se primjenjuju na tu amortizaciju. S obzirom da su ostale mjere primjenjive samo na djelatnosti pomorskog prijevoza prihvatljive u skladu s Pomorskim smjernicama – posebno člank[a] 50. stavk[a] 3. [RIS‑a] – ovisne o tom prethodnom odobrenju, čitav je sustav [ŠSPPZ‑a] selektivan. Kao rezultat toga, porezna uprava je odobravala samo operacije [ŠSPPZ‑a] kojima su se financirali brodovi namijenjeni plovidbi morem (sektorska selektivnost). Kao što potvrđuju i statistike koje je dostavila Španjolska, sve 273 operacije [ŠSPPZ‑a] organizirane do lipnja 2010. odnosile su se na brodove namijenjene plovidbi morem.“ Komisija je stoga zaključila da se prednost koja proizlazi iz ŠSPPZ‑a u cijelosti može smatrati selektivnom, na temelju diskrecijske ovlasti koja je utvrđena u sklopu pojedinačne analize selektivnosti mjere 2.

123 S druge strane, Komisija je u uvodnoj izjavi 157. pobijane odluke tvrdila da „taj sustav stavlja u povoljniji položaj određene djelatnosti, odnosno stjecanje brodova namijenjenih plovidbi morem putem ugovora o [financijskom] zakupu, osobito s obzirom na njihovo davanje u goli zakup i naknadnu preprodaju“. Te djelatnosti prema pobijanoj odluci odgovaraju djelatnostima koje su obavljali GIU‑ovi osnovani za potrebe ŠSPPZ‑a koji su imali koristi od primjene mjera 2, 4 i 5. Prema pojedinačnoj analizi iz gornje točke 121., svaka je od tih mjera de iure i de facto dodjeljivala selektivnu prednost poduzetnicima koji su obavljali te djelatnosti (uvodne izjave 132. do 139. i 141. do 154. pobijane odluke).

124 Iz pobijane odluke stoga proizlazi da su mjere koje su tvorile ŠSPPZ, pojedinačno i skupno kao „sustav“, iz dva razloga selektivne. S jedne strane, ŠSPPZ je kao „sustav“ selektivan zato što porezna uprava na temelju diskrecijske ovlasti predmetne prednosti odobrava samo u pogledu „operacij[a] [ŠSPPZ‑a] kojima su se financirali brodovi namijenjeni plovidbi morem (sektorska selektivnost)“, u kojima su sudjelovali ulagači. S druge strane, selektivnost ŠSPPZ‑a također proizlazi iz selektivne naravi triju poreznih mjera koje ga tvore, uzete pojedinačno. Te su mjere de iure i de facto davale prednost samo određenim djelatnostima.

125 Kao što je već navedeno u gornjoj točki 118., u svjetlu argumenata Kraljevine Španjolske, Lica i PYMAR‑a, valja ispitati može li se na temelju tih dvaju razloga utvrditi selektivna narav poreznih i gospodarskih prednosti od kojih su koristi imali ulagači i je li pobijana odluka dovoljno obrazložena.

126 Prije ispitivanja tih pitanja valja pojasniti doseg argumenata Kraljevine Španjolske, Lica i PYMAR‑a koji su izneseni u odgovoru na određene argumente Komisije. Naime, u sklopu predmeta T‑515/13, Komisija tvrdi da Kraljevina Španjolska u svojoj tužbi nije osporila općenitu analizu selektivnosti koja je provedena u uvodnim izjavama 155. do 163. pobijane odluke. Komisija, međutim, smatra da tužba može uspjeti samo ako Kraljevina Španjolska uspije dokazati da mjere, promatrane pojedinačno i skupno, nisu državne potpore. Budući da Kraljevina Španjolska nije dovela u pitanje Komisijinu općenitu analizu, argumenti Kraljevine Španjolske o pojedinačnoj analizi mjera su bespredmetni. Komisija je na raspravi u predmetu T‑719/13 istaknula da ni Lico ni PYMAR nisu osporili pojedinačnu analizu mjera 2, 4 i 5 u sklopu svojeg prvog tužbenog razloga.

127 U tom pogledu, valja utvrditi da je Kraljevina Španjolska na početku svoje tužbe iznijela određene argumente općenite naravi koji u potpunosti osporavaju Komisijinu analizu glede selektivnosti. Te je argumente Kraljevina Španjolska dalje razvila u odgovoru na pisano pitanje Općeg suda (vidjeti gornju točku 71.) i na raspravi u predmetu T‑515/13. Nadalje, Kraljevina Španjolska u svojoj tužbi osporava diskrecijsku ovlast koju je Komisija identificirala u sklopu pojedinačne analize selektivnosti mjere 2. Budući da se Komisija temelji na toj diskrecijskoj ovlasti kako bi u uvodnoj izjavi 156. pobijane odluke utvrdila selektivnost ŠSPPZ‑a u cjelini, argumenti Kraljevine Španjolske također mogu dovesti u pitanje tu analizu.

128 Glede Lica i PYMAR‑a, pogrešne su tvrdnje Komisije koje je ona iznijela na raspravi da Lico i PYMAR nisu osporili pojedinačnu analizu mjera 2, 4 i 5. Naime, kao što je već navedeno (vidjeti gornju točku 98.), s obzirom na to da Lico i PYMAR osporavaju da je ŠSPPZ „sustav državnih potpora“, oni isto tako upućuju na sastavne dijelove ŠSPPZ‑a, navedene u članku 1. pobijane odluke. Također valja napomenuti da argumenti koje su Lico i PYMAR iznijeli glede selektivnosti osporavaju zaključke Komisije u uvodnim izjavama 156. i 157. pobijane odluke. Kao što je navedeno u gornjim točkama 122. i 123., zaključci koje je Komisija utvrdila u tim uvodnim izjavama temelje se na pojedinačnoj analizi mjera 2, 4 i 5.

129 Iz toga slijedi da argumenti Komisije o ograničenom dosegu argumenata Kraljevine Španjolske, Lica i PYMAR‑a nisu utemeljeni.

Odobrenja koja je na temelju diskrecijske ovlasti izdala porezna uprava, samo za operacije ŠSPPZ‑a kojima su se financirali brodovi namijenjeni plovidbi morem

130 Kraljevina Španjolska, Lico i PYMAR ističu da je mogućnost sudjelovanja u strukturi ŠSPPZ‑a, pa stoga i mogućnost stjecanja predmetnih prednosti, bila dostupna svim ulagačima u svim sektorima gospodarstva, bez ikakvog preduvjeta ili ograničenja. Stoga se prednosti koje su ulagači stekli ne mogu smatrati selektivnima, osobito u svjetlu presuda Autogrill España/Komisija, t. 71. supra (EU:T:2014:939), i Banco Santander i Santusa/Komisija, t. 71. supra (EU:T:2014:938).

131 Nadalje, Kraljevina Španjolska, Lico i PYMAR osporavaju postojanje diskrecijske ovlasti porezne uprave u sklopu postupka izdavanja odobrenja propisanog za ranu amortizaciju (mjera 2). Lico i PYMAR dodaju da se u sklopu tog postupka izdavanja odobrenja nadzor koji obavlja uprava nikada nije odnosio na ulagače. Kraljevina Španjolska je na raspravi također istaknula da je upravno odobrenje namijenjeno jedino provjeri da imovina može biti rano amortizirana na način koji odgovara mjerilima mjerodavnog zakonodavstva, što ni na koji način nije povezano s voljom da se de facto ili de iure odaberu određeni poduzetnici.

132 Komisija u svojem odgovoru na tužbu u predmetu T‑719/13 tvrdi da je sporna mjera selektivna glede ulagača jer samo poduzetnici koji provode određenu vrstu ulaganja posredstvom jednog GIU‑a od nje imaju koristi, dok poduzetnici koji provode slična ulaganja u sklopu drugih transakcija ne mogu od nje imati koristi. Takva je analiza, kako tvrdi, u skladu sa sudskom praksom (presude od 15. srpnja 2004., Španjolska/Komisija, C‑501/00, Zb., EU:C:2004:438, t. 120.; od 15. prosinca 2005., Italija/Komisija, C‑66/02, Zb., EU:C:2005:768, t. 97. i 98., i Associazione italiana del risparmio gestito i Fineco Asset Management/Komisija, t. 89. supra, EU:T:2009:50, t. 156.).

133 Komisija u odgovoru na pisano pitanje Općeg suda u predmetima T‑515/13 i T‑719/13 (vidjeti gornju točku 71.) ističe da pristup zauzet u osporavanoj odluci nije nov. Sudska ga je praksa slijedila u raznim predmetima o poreznim prednostima koje su rezervirane za poduzetnike koji provode određenu vrstu ulaganja. U tom pogledu, Komisija upućuje na presudu Španjolska/Komisija, t. 132. supra (EU:C:2004:438), kao i na presudu od 6. ožujka 2002., Diputación Foral de Álava i dr./Komisija (T‑92/00 i T‑103/00, Zb., EU:T:2002:61).

134 U odgovoru na to isto pisano pitanje Općeg suda (vidjeti gornju točku 71.), Komisija u okviru dvaju predmeta potvrđuje da joj se tumačenje mjerila selektivnosti u presudama Autogrill España/Komisija, t. 71. supra (EU:T:2014:939), i Banco Santander i Santusa/Komisija, t. 71. supra (EU:T:2014:938), ne čini u skladu s člankom 107. stavkom 1. UFEU‑a, na način na koji ga tumači sudska praksa, što ju je navelo da pred Sudom uloži žalbu protiv tih presuda (predmeti C‑20/15 P i C‑21/15 P).

135 U svakom slučaju, Komisija ističe da, čak ako se tumačenje Općeg suda u presudama Autogrill España/Komisija, t. 71. supra (EU:T:2014:939), i Banco Santander i Santusa/Komisija, t. 71. supra (EU:T:2014:938) treba primijeniti u ovom slučaju, mjerilo selektivnosti će biti ispunjeno zbog, posebice, postojanja sustava izdavanja odobrenja koji sadržava diskrecijske elemente.

136 Protivno onome što tvrde Kraljevina Španjolska, Lico i PYMAR, Komisija smatra da mjerila koja je potrebno ispuniti za dobivanje odobrenja propisanog člankom 115. stavkom 11. TRLIS‑a nisu ni objektivna ni svojstvena poreznom sustavu, kao što to zahtijeva sudska praksa, što pokazuje postojanje diskrecijske ovlasti.

137 Komisija u odgovoru na argument Lica i PYMAR‑a, prema kojemu se diskrecijska ovlast odnosi jedino na imovinu, a ne na ulagače, u odgovoru na repliku u predmetu T‑719/13 ističe da je ono što je bitno to da su diskrecijskim izdavanjem odobrenja koristi od potpore bile dodijeljene samo određenoj grupi subjekata, to jest onima koji su dobili odobrenje. Komisija je na raspravi u predmetima T‑515/13 i T‑719/13 također istaknula da je bilo dovoljno utvrditi postojanje diskrecijske ovlasti u postupku izdavanja odobrenja kako bi postojala de iure selektivnost. Komisija je nadalje tvrdila da članak 48. stavak 4. TRLIS‑a propisuje posebne uvjete koji se primjenjuju na ulagače u sklopu tog postupka izdavanja odobrenja. Osobito je povlastica rane amortizacije podložna uvjetu da članovi GIU‑a u njemu zadrže udjele sve do kraja ugovora o financijskom zakupu.

138 U svjetlu argumenata stranaka, valja odrediti, na prvom mjestu, je li prednost koju su ostvarili ulagači koji su sudjelovali u operacijama na temelju ŠSPPZ‑a selektivna, zato što su samo poduzetnici koji su provodili tu posebnu vrstu ulaganja posredstvom GIU‑a od njega imali koristi. U slučaju da nisu, na drugom mjestu, valja ispitati je li postojanje postupka izdavanja odobrenja koje sadržava navodne diskrecijske elemente u svakom slučaju bilo selektivno.

– Prednost koja je vezana uz određenu vrstu ulaganja

139 Valja podsjetiti da je u presudama Autogrill España/Komisija, t. 71. supra (EU:T:2014:939), i Banco Santander i Santusa/Komisija, t. 71. supra (EU:T:2014:938), na koje se u prilog svojim argumentima pozivaju Kraljevina Španjolska, Lico i PYMAR, sporna mjera bila porezni sustav koji je davao prednost svim subjektima oporezovanima u Španjolskoj koji su provodili određenu vrstu ulaganja, to jest koji su neprekinuto najmanje jednu godinu u stranim društvima imali udio od barem 5 %.

140 Opći je sud u tim presudama smatrao da postojanje odstupanja ili iznimke od referentnog okvira koje je identificirala Komisija samo po sebi ne omogućuje da bude utvrđeno da sporna mjera mjera stavlja u povoljniji položaj „određene poduzetnike ili proizvodnju određene robe“, u smislu članka 107. UFEU‑a, ako je ta mjera a priori bila dostupna svim poduzetnicima (presude Autogrill España/Komisija, t. 71. supra, EU:T:2014:939, t. 52., i Banco Santander i Santusa/Komisija, t. 71. supra, EU:T:2014:938, t. 56.).

141 U ovom su slučaju porezne povlastice koje proizlaze iz ŠSPPZ‑a rezervirane za ulagače koji sudjeluju u GIU‑ovima koji su osnovani za financiranje brodova namijenjenih plovidbi morem u sklopu ŠSPPZ‑a. Komisija međutim ne osporava da je ta mogućnost pod jednakim uvjetima bila dostupna svim poduzetnicima koji su oporezovani u Španjolskoj a da zakon nije nametao najmanji iznos potreban za takvo sudjelovanje. Komisija je također u uvodnim izjavama 126. i 172. pobijane odluke prepoznala da su ulagači nudili robu i usluge na različitim tržištima i da su djelovali u svim sektorima gospodarstva.

142 Iz toga proizlazi da je, kao i u predmetima koje je Opći sud ispitao u presudama Autogrill España/Komisija, t. 71. supra (EU:T:2014:939), i Banco Santander i Santusa/Komisija, t. 71. supra (EU:T:2014:938), svaki subjekt mogao imati koristi od predmetnih poreznih prednosti, provodeći određenu vrstu transakcije koja je dostupna pod jednakim uvjetima svim poduzetnicima bez razlike.