CONCLUSIONI DELL’AVVOCATO GENERALE

MELCHIOR WATHELET

presentate il 18 luglio 2013 (1)

Causa C‑300/12

Finanzamt Düsseldorf‑Mitte

contro

Ibero Tours GmbH

[domanda di pronuncia pregiudiziale proposta dal Bundesfinanzhof (Germania)]

«Imposta sul valore aggiunto – Operazioni delle agenzie di viaggi – Concessione ai viaggiatori di sconti con conseguente riduzione della commissione dell’agenzia di viaggi – Determinazione della base imponibile del servizio di intermediazione»

I – Introduzione

1. Il presente rinvio pregiudiziale, pervenuto alla Corte il 20 giugno 2012, è volto in sostanza a stabilire se, ed eventualmente a quali condizioni, i principi sanciti dalla sentenza Elida Gibbs (2), vertente sui ribassi concessi da un fabbricante attraverso una catena di distribuzione, si applichino anche nel caso in cui un intermediario accordi ai consumatori sconti sul prezzo. Tale modus procedendi si colloca in un contesto nel quale un’agenzia di viaggi, operante come intermediario tra il tour operator e i consumatori, concede a questi ultimi sconti sui prezzi dei viaggi e chiede di detrarli dalla base imponibile dell’imposta sul valore aggiunto (in prosieguo: l’«IVA»).

II – Contesto normativo

A – Diritto dell’Unione

2. A norma dell’articolo 11, parte A, paragrafo 1, lettera a), della sesta direttiva 77/388/CEE del Consiglio, del 17 maggio 1977, in materia di armonizzazione delle legislazioni degli Stati membri relative alle imposte sulla cifra di affari – Sistema comune di imposta sul valore aggiunto: base imponibile uniforme (GU L 145, pag. 1) (in prosieguo: la «sesta direttiva IVA») (3):

«(…)

1. La base imponibile è costituita:

a) per le forniture di beni e le prestazioni di servizi diverse da quelle di cui alle lettere b), c) e d), da tutto ciò che costituisce il corrispettivo versato o da versare al fornitore o al prestatore per tali operazioni da parte dell’acquirente, del destinatario o di un terzo, comprese le sovvenzioni direttamente connesse con il prezzo di tali operazioni;».

3. Secondo l’articolo 11, parte A, paragrafo 3, della sesta direttiva IVA:

«Non vanno compresi nella base imponibile:

a) gli sconti sul prezzo per pagamento anticipato;

b) i ribassi e le riduzioni di prezzo concessi all’acquirente o al destinatario della prestazione ed acquisiti al momento in cui si compie l’operazione;

(...)».

4. L’articolo 11, parte C, della sesta direttiva IVA, intitolato «Disposizioni diverse», stabilisce, al paragrafo 1, primo comma, quanto segue:

«In caso di annullamento, recesso, risoluzione, non pagamento totale o parziale o di riduzione di prezzo dopo che l’operazione è stata effettuata, la base imponibile viene debitamente ridotta alle condizioni stabilite dagli Stati membri».

5. L’articolo 26 della sesta direttiva IVA, intitolato «Regime particolare delle agenzie di viaggi», stabilisce quanto segue:

«1. Gli Stati membri applicano l’[IVA] alle operazioni delle agenzie di viaggi conformemente al presente articolo, nella misura in cui tali agenzie agiscano in nome proprio nei confronti del viaggiatore o utilizzino per l’esecuzione del viaggio, cessioni e prestazioni di servizi di altri soggetti passivi. Il presente articolo non è applicabile alle agenzie di viaggi che agiscono unicamente quali intermediari e alle quali è applicabile l’articolo 11, parte A, paragrafo 3, lettera c). Ai sensi del presente articolo sono considerati come agenzie di viaggi anche gli organizzatori di giri turistici.

2. Le operazioni effettuate dall’agenzia di viaggi per la realizzazione del viaggio sono considerate come una prestazione di servizio unica fornita dall’agenzia di viaggi al viaggiatore. Essa è assoggettata all’imposta nello Stato membro in cui l’agenzia di viaggi ha la sede della sua attività economica o uno stabilimento permanente a partire dal quale essa ha fornito la prestazione di servizi. Per questa prestazione di servizio è considerata come base imponibile e come prezzo al netto dell’imposta, ai sensi dell’articolo 22, paragrafo 3, lettera b), il margine dell’agenzia di viaggi, cioè la differenza tra l’importo totale a carico del viaggiatore, al netto dell’imposta sul valore aggiunto, ed il costo effettivo sostenuto dall’agenzia di viaggi per le cessioni e le prestazioni di servizi di altri soggetti passivi, nella misura in cui da tali operazioni il viaggiatore tragga direttamente vantaggio.

3. Se le operazioni per le quali l’agenzia di viaggi ha fatto ricorso ad altri soggetti passivi sono effettuate da questi ultimi al di fuori della Comunità, la prestazione di servizi dell’agenzia è assimilata ad un’attività di intermediario, esente ai sensi dell’articolo 15, punto 14. Se tali operazioni sono effettuate all’interno e all’esterno della Comunità, deve essere considerata esente solo la parte della prestazione di servizio dell’agenzia di viaggi che concerne le operazioni effettuate al di fuori della Comunità.

4. Gli importi dell’[IVA] imputati all’agenzia di viaggi da altri soggetti passivi per le operazioni di cui al paragrafo 2 e dalle quali il viaggiatore trae direttamente vantaggio, non sono né deducibili, né rimborsabili in alcuno Stato membro».

B – Diritto tedesco

6. L’articolo 17, paragrafo 1, dell’Umsatzsteuergesetz (legge tedesca sull’imposta sul valore aggiunto) (in prosieguo: l’«UStG»), nel testo in vigore dal 1° gennaio 2002 al 15 dicembre 2004, prevedeva quanto segue:

«Nel caso in cui la base di calcolo del fatturato imponibile sia modificata ai sensi dell’articolo 1, paragrafo 1, punto 1,

1) l’imprenditore che ha realizzato tale fatturato è tenuto a rettificare in maniera corrispondente l’importo dell’imposta dovuta, e

2) l’imprenditore destinatario è tenuto a rettificare in maniera corrispondente l’importo dell’imposta che è legittimato a detrarre a tal titolo;

tali disposizioni si applicano per analogia nei casi previsti dall’articolo 1, paragrafo 1, punto 5, e dall’articolo 13 ter. La rettifica relativa all’imposta a monte può non aver luogo se un terzo imprenditore versa all’amministrazione finanziaria l’importo dell’imposta corrispondente alla diminuzione del corrispettivo; in tal caso, il terzo imprenditore diviene il soggetto passivo d’imposta (...)».

7. L’articolo 17, paragrafo 1, dell’UStG, nel testo in vigore dal 16 dicembre 2004, dispone quanto segue:

«Nel caso in cui la base imponibile di un’operazione sia modificata ai sensi dell’articolo 1, paragrafo 1, punto 1, l’imprenditore che ha realizzato l’operazione stessa è tenuto a rettificare in maniera corrispondente l’importo dell’imposta dovuta. Allo stesso modo, l’imprenditore destinatario dell’operazione rettifica corrispondentemente l’importo dell’imposta che egli può portare in detrazione. Ciò non vale nella misura in cui questi non tragga un vantaggio economico dalla rettifica della base imponibile. Qualora, in tale ipotesi, un altro imprenditore tragga un vantaggio economico dalla rettifica, il primo imprenditore è tenuto a rettificare corrispondentemente l’importo dell’imposta che egli può portare in detrazione. Il disposto di cui ai precedenti periodi da 1 a 4 si applica per analogia nelle ipotesi di cui all’articolo 1, paragrafo 1, punto 5, e all’articolo 13 ter. La rettifica relativa all’imposta a monte può non aver luogo se un terzo imprenditore versa all’amministrazione finanziaria l’importo dell’imposta corrispondente alla diminuzione del corrispettivo; in tal caso, il terzo imprenditore diviene il soggetto passivo d’imposta (…)».

III – La controversia principale e le questioni pregiudiziali

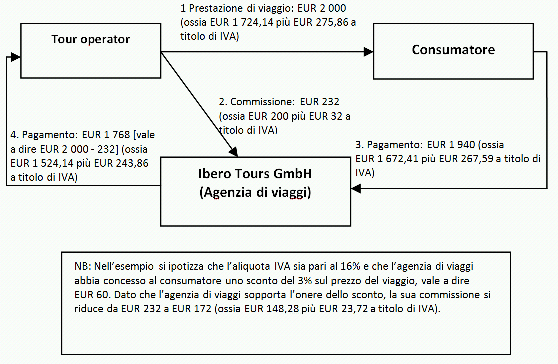

8. Il seguente schema, che riassume le cifre dell’esempio utilizzato dal giudice del rinvio, vale a dire il Bundesfinanzhof (Corte tributaria federale) (Germania), e dalla Commissione europea (4), aiuterà a descrivere e comprendere i fatti oggetto della presente controversia:

9. La Ibero Tours GmbH (in prosieguo: la «Ibero Tours») è un’agenzia di viaggi tedesca che propone ai suoi clienti prestazioni di viaggio ideate da tour operator. In base all’esempio utilizzato dal giudice del rinvio e dalla Commissione, il prezzo lordo del viaggio è pari a EUR 2 000, compresa IVA per EUR 275,86. Una volta che il viaggio è venduto, il tour operator fornisce la prestazione di viaggio al cliente e versa una commissione all’agenzia di viaggi a titolo di corrispettivo per la sua prestazione di intermediazione. Nell’esempio, l’importo lordo della commissione è pari a EUR 232, di cui EUR 32 di IVA.

10. Al fine di promuovere le vendite, la Ibero Tours accorda ai clienti sconti sul prezzo dei viaggi. Nell’esempio, si presume che detta agenzia di viaggi accordi al consumatore uno sconto sul prezzo lordo del viaggio pari al 3%, vale a dire EUR 60. È l’agenzia di viaggi e non il tour operator a farsi carico dello sconto.

11. Nell’esempio indicato supra, il consumatore paga alla Ibero Tours il prezzo ridotto concordato, vale a dire EUR 1 940. Quest’ultima versa quindi al tour operator una somma pari alla differenza tra il prezzo totale del viaggio (al lordo della riduzione, ossia EUR 2 000) e la commissione calcolata sul prezzo non ridotto del viaggio (compresa IVA, vale a dire EUR 232), che corrisponde così alla differenza tra il prezzo ridotto pagato dal cliente (vale a dire EUR 1 940) e l’importo inferiore della commissione (ossia EUR 172) ottenuta dopo aver dedotto lo sconto concesso al consumatore dalla Ibero Tours (ossia EUR 60, compresa IVA). Detto importo è pari, nell’esempio, a EUR 1 768 (vale a dire EUR 2 000 – EUR 232 = EUR 1 768 o EUR 1 940 – EUR 172 = EUR 1 768).

12. In conformità del particolare regime previsto per le agenzie di viaggi dall’articolo 26 della sesta direttiva IVA, il tour operator deve versare al fisco l’IVA sul prezzo totale del viaggio e non può prendere in considerazione la riduzione accordata dall’agenzia di viaggi al cliente se si tratta di un viaggio compiuto all’interno dell’Unione europea (5).

13. La Ibero Tours aveva inizialmente versato al fisco l’IVA (pari, nell’esempio, a EUR 32) sull’importo totale della commissione versata dal tour operator, vale a dire gli EUR 232 dell’esempio, senza detrarre l’IVA, pari a EUR 8,28, compresa nello sconto concesso al consumatore finale, vale a dire gli EUR 60 dell’esempio. La Ibero Tours ha ritenuto, per detto motivo, di essere stata assoggettata a tassazione su un importo superiore rispetto a quanto da essa alla fine percepito. A suo avviso, ciò aveva permesso all’amministrazione finanziaria di incassare a titolo di IVA un importo superiore all’IVA effettivamente pagata dal consumatore finale. In base all’esempio, essa ritiene di aver diritto al rimborso di EUR 8,28, importo corrispondente alla differenza tra l’IVA calcolata rispettivamente sulla commissione che essa percepisce senza considerare lo sconto sul prezzo del viaggio (EUR 32) e sulla commissione ad essa restante una volta incluso nel calcolo il ribasso accordato al consumatore (EUR 23,72).

14. Ciò premesso, la Ibero Tours ha chiesto al Finanzamt Düsseldorf‑Mitte (Ufficio delle entrate di Düsseldof‑Mitte) (in prosieguo: il «Finanzamt») una rettifica dell’IVA liquidata per gli esercizi controversi, dal 2002 al 2005, sulla base del fatto che gli sconti sul prezzo accordati ai suoi clienti costituivano, ai sensi dell’articolo 17 dell’UStG, una riduzione della retribuzione delle prestazioni di intermediazione da essa rese a favore dei tour operator.

15. Il Finanzamt ha accolto la domanda soltanto nella misura in cui le prestazioni fornite dai tour operator erano imponibili in base alle condizioni del particolare regime previsto dall’articolo 26 della sesta direttiva IVA. Per contro, nella parte in cui le prestazioni rese dai tour operator erano esenti in virtù dell’articolo 26, paragrafo 3, della sesta direttiva IVA, il Finanzamt negava la rettifica a favore della Ibero Tours. A seguito di un reclamo infruttuoso, quest’ultima ha presentato un ricorso che è stato accolto dal Finanzgericht. Il Finanzamt ha quindi proposto impugnazione avverso detta sentenza del Finanzgericht.

16. In tale contesto, il Bundesfinanzhof ha deciso di sospendere il procedimento e di sottoporre alla Corte le seguenti questioni pregiudiziali:

«1) Se, in base ai principi sanciti dalla sentenza della Corte di giustizia dell’Unione europea del 24 ottobre 1996, Elida Gibbs (C‑317/94, Racc. pag. I‑5339), abbia luogo una riduzione della base imponibile nell’ambito di una catena di distribuzione anche quando un intermediario (nella fattispecie: un’agenzia di viaggi) accordi al destinatario (nella fattispecie: il cliente) dell’operazione principale (nella fattispecie: la prestazione del tour operator ai viaggiatori) una riduzione sul prezzo dell’operazione principale oggetto dell’intermediazione.

2) In caso di risposta affermativa alla prima questione, se i principi sanciti dalla citata sentenza della Corte di giustizia dell’Unione europea Elida Gibbs si applichino anche qualora ricada nel regime particolare di cui all’articolo 26 della sesta direttiva del Consiglio del 17 maggio 1977, in materia di armonizzazione delle legislazioni degli Stati membri relative alle imposte sulla cifra di affari (77/388/CEE), solo l’operazione principale del tour operator oggetto dell’intermediazione, ma non l’attività di intermediario dell’agenzia di viaggi.

3) In caso di risposta affermativa anche alla seconda questione, se, nell’ipotesi di esenzione dell’operazione principale oggetto dell’intermediazione, uno Stato membro, che abbia correttamente recepito l’articolo 11, parte C, paragrafo 1, della sesta direttiva del Consiglio del 17 maggio 1977, in materia di armonizzazione delle legislazioni degli Stati membri relative alle imposte sulla cifra di affari (77/388/CEE), sia autorizzato a negare una riduzione della base imponibile solo qualora, nell’esercizio dei poteri conferitigli da tale disposizione, abbia subordinato il rigetto di tale riduzione a condizioni supplementari».

IV – Procedimento dinanzi alla Corte

17. La domanda di pronuncia pregiudiziale è pervenuta presso la cancelleria della Corte il 20 giugno 2012. La Ibero Tours, i governi tedesco e del Regno Unito, nonché la Commissione hanno depositato osservazioni scritte e presentato osservazioni orali all’udienza del 5 giugno 2013.

V – Analisi

A – Sulla prima questione pregiudiziale

18. Con la sua prima questione pregiudiziale, il giudice del rinvio chiede se, nel caso di una prestazione di servizi, uno sconto sul prezzo accordato al cliente finale da un intermediario debba, alla luce della succitata sentenza Elida Gibbs, essere trattato come uno sconto concesso dal produttore di un bene.

19. Nella suddetta sentenza la Corte si è occupata di una campagna promozionale di articoli da toletta nell’ambito della quale il fabbricante ha fatto ricorso a due sistemi di promozione:

– In base al primo sistema, il fabbricante consegnava un buono sconto al consumatore finale impegnandosi a rimborsare il valore nominale di detto buono al grossista o al dettagliante che avesse venduto il prodotto al consumatore finale a condizione che detto grossista o dettagliante avesse accettato di ricevere il buono del consumatore finale a parziale pagamento dei prodotti del fabbricante. Detto sistema non incideva sugli importi netti che l’intermediario versava e riceveva;

– In base al secondo sistema, il fabbricante consegnava al consumatore finale un buono rimborso (che era generalmente apposto sui prodotti così da fungere anche da prova dell’acquisto) e gli rimborsava direttamente il valore nominale di detto buono. Neppure in detta variante gli importi netti versati e ricevuti dall’intermediario subivano modifiche.

20. Nell’ambito della suddetta causa la Corte ha statuito che, in tale contesto, la base imponibile ai fini IVA corrispondeva al prezzo di vendita praticato dal fabbricante, decurtato dell’importo indicato sul buono e rimborsato al dettagliante o al consumatore (6). La Corte ha quindi accolto il principio secondo cui il fabbricante può ridurre la propria base imponibile ai fini IVA qualora si faccia carico dello sconto sul prezzo accordato al consumatore finale successivamente alla vendita dei suoi prodotti a grossisti e dettaglianti. Il fatto che le vendite dal fabbricante ai grossisti e ai dettaglianti avevano avuto luogo a un prezzo che non teneva conto degli sconti infine accordati al consumatore non doveva incidere in alcun modo sul diritto del fabbricante a richiedere la riduzione della sua base imponibile.

21. Nella causa in esame il giudice del rinvio e il governo tedesco sollevano dubbi in ordine all’applicabilità nella specie dei principi enunciati nella succitata sentenza Elida Gibbs, poiché le prestazioni dell’intermediario non sono parte di una stessa «catena di distribuzione», all’interno della quale prestazioni simili sono erogate a più riprese e alle medesime condizioni fiscali.

22. Il governo tedesco ritiene, in particolare, che la prestazione principale sia, nella specie, la prestazione di viaggio a favore del consumatore finale il cui prestatore è il tour operator. A suo avviso, la Ibero Tours è un intermediario che si limita a operare per far sì che venga in essere detta relazione commerciale, relazione per la quale riceve la sua commissione, senza poter tuttavia esercitare la benché minima influenza sull’operazione principale.

23. Su questa base, il governo tedesco e il governo del Regno Unito sostengono che il consumatore finale della prestazione dell’intermediario è il tour operator e non il consumatore finale della prestazione principale, il che porta a una triangolazione nella quale il tour operator è il prestatore della prestazione principale a favore del «consumatore‑viaggiatore», nel caso di specie il viaggio, e l’agenzia di viaggi è il prestatore di un altro servizio di intermediazione reso al tour operator.

24. Secondo l’opinione espressa in udienza dal governo tedesco, nella specie non si può assolutamente ritenere che esista una catena di distribuzione che permetta di equiparare la causa considerata a quella da cui è scaturita la menzionata causa Elida Gibbs. Esso ritiene che, nel caso di specie, l’agenzia di viaggi offra al tour operator un servizio che si esaurisce non appena fornito dal momento che il servizio di viaggio reso da quest’ultimo al consumatore è del tutto diverso dal servizio di intermediazione prestato dall’agenzia di viaggi al tour operator. Per contro, sempre secondo il governo tedesco, la causa da cui è scaturita la menzionata sentenza Elida Gibbs riguardava una catena di distribuzione di merci che, evidentemente, continuavano a esistere dopo essere state consegnate dal fabbricante all’intermediario e da questi al consumatore.

25. Non condivido detta opinione. Come osserva la Commissione, non vi è motivo di escludere l’applicazione dei principi enunciati nella succitata sentenza Elida Gibbs e di negare, quindi, la riduzione a un intermediario se le condizioni in presenza delle quali un fabbricante o un intermediario beneficiano di detta riduzione della base imponibile siano peraltro identiche.

26. L’argomento secondo cui la Ibero Tours non sarebbe parte della catena del valore al termine della quale il consumatore riceve un servizio soggetto a IVA travisa la realtà dei fatti. Anche se, da un punto di vista strettamente formale, un’agenzia di viaggi, quale la Ibero Tours, fornisce una prestazione di servizi di intermediazione al tour operator a fronte di una commissione, è detta agenzia a concedere lo sconto e a sostenerne i costi economici.

27. Contrariamente a quanto eccepito dal governo del Regno Unito, lo sconto sul prezzo che l’agenzia di viaggi concede al consumatore si traduce, di fatto, in termini economici, in una riduzione della commissione che il tour operator le riconosce. La commissione resta, infatti, la sola entrata che l’agenzia di viaggi trae dalla sua partecipazione alla prestazione del servizio di viaggio al consumatore e lo sconto che essa accorda al consumatore inevitabilmente riduce l’importo della sua commissione. In caso contrario, la riduzione graverebbe sul tour operator cui l’agenzia di viaggi, negli esempi indicati, verserebbe soltanto EUR 1 940 – ridotti di EUR 232, vale a dire EUR 1 708, il che non corrisponderebbe all’accordo tra le parti. Nel procedimento principale, l’agenzia di viaggi si trova quindi nella stessa situazione del fabbricante della citata sentenza Elida Gibbs.

28. Come affermato dalla Corte nella menzionata sentenza, «per assicurare il rispetto del principio di neutralità, occorre, all’atto del calcolo della base imponibile dell’IVA, tener conto del caso di un soggetto passivo che, non essendo contrattualmente legato al consumatore finale, ma essendo il primo anello di una catena di operazioni che arriva fino a quest’ultimo, gli concede, per il tramite dei dettaglianti, uno sconto o gli rimborsa direttamente il valore dei buoni. Se fosse diversamente, l’amministrazione[finanziaria] riceverebbe a titolo dell’IVA un importo superiore a quello effettivamente pagato dal consumatore finale, e ciò a carico del soggetto passivo» (7).

29. Anche se la Corte ha considerato il soggetto passivo come «il primo anello di una catena di operazioni» si tratta, in tale contesto, di un riferimento ai fatti della causa da cui è scaturita la citata sentenza Elida Gibbs, nella quale il fabbricante che accordava al consumatore finale lo sconto sul prezzo si trovava all’inizio della catena di valore, piuttosto che l’espressione di una condizione essenziale per beneficiare della riduzione della base imponibile.

30. In effetti, se si aderisse alla posizione del giudice del rinvio e del governo tedesco si trascurerebbe il fatto che lo sconto sul prezzo concesso al consumatore si è tradotto, in termini economici, in una riduzione della commissione percepita dalla Ibero Tours e si obbligherebbe, di conseguenza, quest’ultima a pagare un importo a titolo di IVA calcolato su una cifra d’affari maggiore rispetto a quella che ha effettivamente realizzato (8).

31. Un simile risultato sarebbe inammissibile alla luce della giurisprudenza della Corte. Nella citata sentenza Elida Gibbs la Corte ha, infatti, statuito che, «tenuto conto in ogni caso del meccanismo dell’IVA, del suo funzionamento e del ruolo degli intermediari, l’amministrazione[finanziaria] non può in definitiva riscuotere un importo superiore a quello pagato dal consumatore finale» (9).

32. Per evitare un tale risultato, come già riconosciuto dalla Corte, la base imponibile ai fini IVA deve tener conto della diminuzione della somma percepita alla fine dall’intermediario: «se il produttore può effettivamente essere considerato terzo rispetto all’operazione intervenuta tra il commerciante beneficiario del rimborso del valore del buono ed il consumatore finale, è altresì vero che tale rimborso determina una corrispondente diminuzione della somma che il produttore ha in conclusione ricevuto quale corrispettivo per la cessione effettuata e che tale corrispettivo rappresenta, in applicazione del principio della neutralità dell’IVA, la base di calcolo dell’imposta da questo dovuta» (10).

33. Occorre, quindi, rispondere alla prima questione pregiudiziale nel senso che i principi in materia di riduzione della base imponibile nel caso di imprese che concedano sconti sul prezzo al consumatore di un servizio a valle, quali definiti nella citata sentenza Elida Gibbs, si applicano anche nell’ipotesi di un intermediario (nella specie: un’agenzia di viaggi) che accordi, sostenendone gli oneri, uno sconto sul prezzo al destinatario (nella specie: il cliente‑viaggiatore) dell’operazione principale nella quale l’intermediario stesso interviene (nella specie: la prestazione del tour operator ai viaggiatori).

B – Sulla seconda questione pregiudiziale

34. Con la seconda questione pregiudiziale, il giudice del rinvio chiede alla Corte se, nel caso di prestazioni principali rientranti nell’articolo 26, paragrafo 2, della sesta direttiva IVA, la citata sentenza Elida Gibbs non sia inapplicabile vuoi in considerazione delle peculiarità di detto articolo, il quale considera come base imponibile il «margine dell’agenzia di viaggi» (in prosieguo: il «regime del margine»), contrariamente all’articolo 11, parte A, paragrafo 1, lettera a), di detta direttiva che assume quale base imponibile «il corrispettivo versato (...) da parte dell’acquirente» (in prosieguo: il «regime del corrispettivo») (capitolo 1, infra), vuoi in quanto dette prestazioni costituirebbero, eventualmente, gli elementi costitutivi di una prestazione globale (mista) che include anche altri elementi (capitolo 2, infra).

1. Nell’ipotesi di prestazioni principali rientranti nell’articolo 26, paragrafo 2, della sesta direttiva IVA, intitolato «Regime particolare delle agenzie di viaggi»

35. Nella pratica che ha dato luogo alla citata sentenza Elida Gibbs la base imponibile era calcolata a norma dell’articolo 11, parte A, paragrafo 1, lettera a), della sesta direttiva IVA, vale a dire sulla base del regime del corrispettivo. Per contro, la controversia in esame ricade nella sfera di applicazione dell’articolo 26 della suddetta direttiva che prevede un sistema di imposizione particolare per le agenzie di viaggio. Il giudice del rinvio si chiede se la menzionata sentenza Elida Gibbs possa trovare applicazione nel caso di specie, benché qui, diversamente da detta pratica, la base imponibile non venga calcolata secondo il regime del corrispettivo bensì secondo quello del margine.

36. Secondo il giudice del rinvio, quando la prestazione rientra nel regime del margine, il calcolo della base imponibile previsto dall’articolo 11, parte A, paragrafo 1, lettera a), della sesta direttiva IVA non è possibile poiché la base imponibile è uguale non al corrispettivo versato dal consumatore, bensì alla differenza tra l’importo totale a carico del viaggiatore, al netto dell’imposta sul valore aggiunto, e il costo effettivo sostenuto dall’agenzia di viaggi per le cessioni e le prestazioni di servizi di altri soggetti passivi, nella misura in cui da tali operazioni il viaggiatore tragga direttamente vantaggio. Il giudice del rinvio e il governo tedesco osservano che occorre altresì considerare la possibilità che il margine sia nullo quando il prezzo di mercato non supera i costi sostenuti per il viaggio.

37. Come sottolineato dalla Commissione, detta distinzione resta irrilevante nel caso sottoposto all’esame della Corte. Come già statuito da quest’ultima, «[n]ello stabilire un unico luogo di imposizione e nell’accogliere come base imponibile dell’IVA il margine dell’agenzia di viaggi o dell’organizzatore di giri turistici, cioè la differenza tra l’“importo totale a carico del viaggiatore” al netto di IVA ed il costo effettivo, IVA compresa, sostenuto dall’agenzia di viaggi o dall’organizzatore di giri turistici per le prestazioni di servizi effettuate da altri soggetti passivi, l’art. 26, n. 2, della sesta direttiva [IVA] mira ad evitare le difficoltà citate al punto precedente [(11)] e, in particolar modo, a garantire una detrazione semplificata dell’imposta versata a monte, a prescindere da quale sia lo Stato membro in cui essa è stata riscossa» (12).

38. La Corte ha peraltro affermato quanto segue:

«26. Il raggiungimento di tale obiettivo non richiede in alcun modo una deroga alla norma generale enunciata dall’art. 11, parte A, n. 1, lett. a), della sesta direttiva [IVA], che, ai fini della determinazione della base imponibile, si riferisce alla nozione di “corrispettivo versato o da versare (...) al prestatore (...) da parte (...) del destinatario o di un terzo”.

27. Tale “corrispettivo” corrisponde allo stesso dato economico che l’“importo totale a carico del viaggiatoreˮ cui si riferisce l’art. 26, n. 2, della sesta direttiva [IVA]. Sia nel regime generale che in quello particolare, tale dato corrisponde al prezzo pagato al prestatore di servizi. Indipendentemente dall’obiettivo perseguito dal citato art. 26, n. 2, la nozione in oggetto deve conservare la stessa definizione giuridica in entrambi i regimi» (13).

39. Occorre inoltre osservare che la menzionata sentenza First Choice Holidays riguardava fatti analoghi a quelli oggetto del procedimento principale. La First Choice Holidays organizzava vacanze «tutto compreso», combinando insieme loro vari elementi da essa acquistati. Essa delegava ad agenzie di viaggi, nell’ambito di contratti di agenzia, il compito di vendere il prodotto finale ai viaggiatori. Come nel caso di specie, lo sconto sul prezzo era concesso ai viaggiatori dalle agenzie di viaggi.

40. In questo contesto di fatto, l’avvocato generale Tizzano aveva osservato che: «[i]l fatto che il metodo di calcolo della base imponibile differisca nei due regimi non implica affatto che differiscano anche gli elementi da prendere in considerazione a tal fine» (14).

41. Allo stesso modo, il fatto che i due regimi di calcolo della base imponibile siano diversi non comporta che l’applicazione dei principi enunciati nella citata sentenza Elida Gibbs debba essere esclusa quando si tratta, come nel caso di specie, di un’operazione di viaggio che rientra nel campo di applicazione dell’articolo 26 della sesta direttiva IVA.

42. Non sorprende d’altro canto che si giunga al medesimo risultato a prescindere dal fatto che il calcolo venga effettuato secondo il regime del margine o quello del corrispettivo. Ciò è sufficientemente dimostrato dall’esempio esposto al paragrafo 8 delle presenti conclusioni.

43. Se si applica il regime del corrispettivo, l’agenzia di viaggi che accorda al consumatore uno sconto di EUR 60 sul prezzo del viaggio alle stesse condizioni della Ibero Tours, dovrà versare al tour operator EUR 1 940 (inclusi EUR 267,58 a titolo di IVA). La commissione lorda che gli è dovuta si ridurrà quindi da EUR 232 a EUR 172 (IVA compresa) poiché la riduzione di EUR 60 è a suo carico e non è sostenuta dal tour operator.

44. Ciò riduce la base imponibile dell’agenzia da EUR 200 a EUR 148,28 e l’IVA da EUR 32 a EUR 23,72. In questa ipotesi la differenza tra l’importo dell’IVA con o senza lo sconto corrisponde a EUR 8,28, vale a dire EUR 32 – EUR 23,72 = EUR 8,28.

45. Detto importo corrisponde esattamente alla differenza tra l’IVA calcolata sul prezzo del viaggio che il consumatore dovrebbe corrispondere in assenza dello sconto accordato dall’agenzia di viaggi e quello risultante dall’applicazione dello sconto, vale a dire EUR 275,86 – EUR 267,58 = EUR 8,28.

46. Il risultato non cambia neppure se si applica il regime del margine. Supponiamo che, nella stessa ipotesi, il tour operator abbia acquistato le prestazioni che offre ai consumatori a un prezzo di EUR 1 000. La differenza di EUR 1 000 che sussiste tra il prezzo di vendita delle prestazioni di viaggio al consumatore e il prezzo di acquisto deve essere scomposto in un margine di EUR 862,07 e IVA a un’aliquota del 16%, calcolata su detto importo, vale a dire EUR 137,93.

47. Se l’agenzia di viaggi concede uno sconto pari a un importo lordo di EUR 60 al consumatore, quest’ultimo dovrà corrisponderle la somma di EUR 1 940 che include un «costo effettivo» di EUR 1 000, un «margine» di EUR 810,35 e IVA per EUR 129,65.

48. Anche in questo regime, la differenza tra i due importi dell’IVA (con e senza sconto) corrisponde ugualmente a EUR 8,28: ossia EUR 137,93 – EUR 129,65 = EUR 8,28. Si tratta proprio dell’importo che l’agenzia di viaggi potrebbe richiedere all’amministrazione finanziaria se avesse versato l’IVA sulla base di una cifra d’affari pari all’importo della commissione senza considerare lo sconto accordato al consumatore.

49. Come illustrato dalla Commissione, nei due casi esaminati un tale identico importo trova spiegazione nel fatto che lo sconto di EUR 60 accordato dall’agenzia di viaggi contiene inevitabilmente un importo a titolo di IVA pari a EUR 8,28. Dall’esempio considerato emerge, quindi, chiaramente che il regime del margine non incide neppure sui valori di riferimento della soluzione elaborata nella menzionata sentenza Elida Gibbs.

50. All’udienza il governo tedesco non ha né contestato il metodo dell’esempio utilizzato dalla Commissione, né dedotto un qualche fondamento normativo in base al quale l’amministrazione finanziaria tedesca sarebbe legittimata a trattenere l’eccedenza di IVA pari a EUR 8,28. Per contro, come evidenziano la Commissione e la Ibero Tours nelle loro osservazioni scritte, la detrazione dell’importo dello sconto sul prezzo di viaggio dalla base imponibile IVA dell’agenzia di viaggi garantisce che l’amministrazione finanziaria incassi a titolo di IVA una somma corrispondente a quella pagata in definitiva dal consumatore

51. Infatti, se si applicasse all’esempio che precede il regime del corrispettivo, l’amministrazione finanziaria incasserebbe dal tour operator EUR 243,86, vale a dire la differenza tra l’IVA versata sul prezzo del viaggio (EUR 275,86) e quella versata a monte corrispondente alla commissione corrisposta (EUR 32), nonché dall’agenzia di viaggi EUR 23,72 pari all’IVA versata sulla commissione ridotta, vale a dire un importo totale di EUR 267,58. L’IVA così percepita dall’amministrazione finanziaria corrisponderebbe esattamente all’importo addebitato al consumatore finale a titolo di IVA sugli EUR 1 940 da lui versato.

52. Allo stesso modo, ove si applicasse all’esempio che precede il regime del margine, l’amministrazione finanziaria incasserebbe lo stesso importo a titolo di IVA, vale a dire EUR 267,58, ossia EUR 137,93 corrispondenti all’IVA che il tour operator ha versato per acquistare i servizi che esso rivende al consumatore finale, EUR 105,93 dovuti dal tour operator stesso, pari alla differenza tra l’IVA versata sul margine di quest’ultimo (EUR 137,93) e l’IVA che ha versato all’agenzia di viaggi per la commissione prima dello sconto (EUR 32), oltre a EUR 23,72, corrispondenti all’IVA che l’agenzia di viaggi deve versare sulla commissione che essa percepisce dal tour operator dopo aver applicato lo sconto.

53. I principi enunciati nella citata sentenza Elida Gibbs non sono quindi messi in discussione per il solo fatto che nella fattispecie considerata all’articolo 26, paragrafo 2, della sesta direttiva IVA, la base imponibile non è data dal corrispettivo ma dal margine. Questo è dovuto al fatto che, come ha spiegato la Corte «non è necessario riaggiustare la base imponibile relativa alle operazioni intermedie. Per contro, questa base rimane inalterata poiché, relativamente a queste operazioni, l’applicazione del principio di neutralità è in tal modo assicurata dall’attuazione del regime di [detrazioni] che figura al capo XI della sesta direttiva [IVA], il quale consente agli anelli intermedi della catena di distribuzione, quali i grossisti o i dettaglianti, di dedurre dalla loro base imponibile gli importi pagati da ciascuno al suo fornitore a titolo dell’IVA sull’operazione corrispondente e di restituire così all’amministrazione[finanziaria] la parte dell’IVA che corrisponde alla differenza tra il prezzo pagato da ciascuno al suo fornitore e il prezzo al quale egli ha fornito la merce al suo acquirente» (15).

54. Il ricorso ai principi enunciati nella menzionata sentenza Elida Gibbs non solo è compatibile con l’applicazione dell’articolo 26, paragrafo 2, della sesta direttiva IVA, ma è addirittura necessario per evitare che la base di calcolo dell’IVA dovuta dal fabbricante, in quanto soggetto passivo, sia superiore a quanto esso ha alla fine percepito (16). Secondo la giurisprudenza della Corte, una tale eventualità contrasterebbe con il principio di neutralità (17).

55. Il giudice del rinvio affronta anche la possibilità di un margine nullo. Pur ritenendo che ciò non dovrebbe incidere in alcun modo sul ragionamento, osservo, in linea con la Commissione, che la decisione di rinvio non richiama alcun elemento del fascicolo che induca a ritenere che una tale ipotesi possa verificarsi per le prestazioni di viaggio principali nell’ambito delle quali la Ibero Tours è intervenuta. Propongo, pertanto, alla Corte di non esaminare sotto tale profilo la seconda questione pregiudiziale sollevata dal giudice del rinvio.

2. Nell’ipotesi di prestazioni miste

56. Il giudice del rinvio prende in considerazione, in un primo momento, la possibilità che una determinata prestazione di viaggio sia complessivamente soggetta all’IVA, ma che siano applicabili basi imponibili differenti per i diversi elementi che la compongono. Gli elementi forniti dallo stesso tour operator sarebbero tassati in conformità del regime generale, mentre gli elementi acquistati presso altri soggetti passivi sarebbero soggetti al regime del margine.

57. Il giudice del rinvio si chiede, poi, se la sentenza Commissione/Germania, cit., imponga di non applicare i principi enunciati nella succitata sentenza Elida Gibbs nel caso in cui l’ultima prestazione della catena di distribuzione sia esente a norma dell’articolo 26, paragrafo 3, della sesta direttiva IVA.

58. Il giudice del rinvio considera problematiche queste due fattispecie, dal momento che l’intermediario potrebbe non essere in grado di conoscere l’esatta composizione della prestazione di viaggio senza il concorso del tour operator.

59. Per quanto attiene, anzitutto, all’ipotesi di prestazioni miste del tour operator soggette a IVA, il giudice del rinvio e il governo tedesco ritengono che riconoscere ai tour operator il diritto di detrarre l’IVA per le prestazioni degli intermediari potrebbe comportare il rimborso di un’IVA fittizia.

60. A loro avviso, nel caso di una prestazione di viaggio proposta da un intermediario, una riduzione della base imponibile può essere presa in considerazione soltanto per la parte del prezzo del viaggio corrispondente al margine del tour operator, ossia generalmente soltanto per una parte molto contenuta di esso.

61. In tale contesto, il giudice del rinvio e il governo tedesco si chiedono come l’intermediario possa determinare detta parte dell’IVA. Essi affermano che gli intermediari non possono, infatti, procedere a una simile determinazione finché non conoscono la modalità di calcolo dei tour operator. In considerazione di detta impossibilità tecnica, i principi della succitata sentenza Elida Gibbs non potrebbero essere trasposti.

62. Tale conclusione non mi sembra corretta. Occorre infatti ricordare, come hanno dimostrato la Ibero Tours e la Commissione con i loro esempi, che il regime generale fondato sul corrispettivo, ai sensi dell’articolo 11, parte A, paragrafo 1, lettera a), della sesta direttiva IVA, e quello fondato sul margine, ai sensi dell’articolo 26, paragrafo 2, della sesta direttiva IVA sono, in linea di principio, equivalenti alla luce dei principi definiti nella citata sentenza Elida Gibbs.

63. Quando gli elementi combinati per creare una prestazione di viaggio unitaria rientrano in detti due regimi, tale circostanza non obbliga l’intermediario che accordi uno sconto sul prezzo a procedere a un calcolo separato. Come osservato dalla Commissione, non occorre quindi verificare se esso possa compiere detto calcolo soltanto con il concorso del tour operator.

64. Nel caso, poi, di prestazioni di viaggio i cui elementi costitutivi siano in parte soggetti al regime del margine ai sensi dell’articolo 26, paragrafo 2, della sesta direttiva IVA, e in parte, invece, esenti in forza del paragrafo 3 di detto stesso articolo, si rende necessaria una loro scomposizione. Infatti, se gli sconti sul prezzo concessi dall’intermediario determinano l’applicazione della citata sentenza Elida Gibbs soltanto nella misura in cui sono soggetti al paragrafo 2 di detto articolo, ciò non giustifica tuttavia che detta sentenza non possa essere applicata a tali elementi costitutivi a causa delle difficoltà che la necessaria scomposizione delle prestazioni a seconda che siano soggette a IVA o esenti può presentare.

65. È certamente vero che, quando talune parti delle prestazioni principali di viaggio possono, date le circostanze, rientrare nell’articolo 26, paragrafo 3, della direttiva de qua spetta all’intermediario dimostrare in quale misura trovi applicazione non la suddetta disposizione, ma piuttosto il regime del margine (o il regime generale). Non vi è tuttavia motivo di rendere impossibile detta prova escludendo a priori una riduzione della base imponibile dell’IVA.

66. Per quanto attiene alle difficoltà eventualmente riscontrabili nel fornire la prova richiesta ai fini della detrazione dell’IVA, può accadere che i tour operatori siano restii a comunicare ai loro intermediari il prezzo di ciascuna voce costitutiva di un viaggio calcolato a livello interno, ma, come osservato dalla Commissione e contrariamente a quanto sostenuto dal governo tedesco, non vedo alcuna ragione per cui dette imprese dovrebbero rifiutarsi di comunicare i loro dati aggregati su base annua per permettere agli intermediari di scomporre esattamente le loro operazioni per l’anno considerato.

67. In ogni caso, come sottolineato all’udienza dalla Ibero Tours, le difficoltà teoriche eccepite dal giudice del rinvio, dal governo tedesco e dal governo del Regno Unito non sono un motivo per discostarsi dai principi enunciati nella citata sentenza Elida Gibbs.

68. Occorre quindi rispondere alla seconda questione pregiudiziale nel senso che nel caso in cui l’operazione principale del tour operator comprenda l’attività di intermediazione, il diritto di quest’ultimo di chiedere, sulla base della citata sentenza Elida Gibbs, una riduzione della propria base imponibile dell’IVA in considerazione degli sconti sul prezzo dal medesimo accordati ai consumatori, non è precluso per il solo fatto che l’operazione principale rientri nel regime del margine previsto dall’articolo 26, paragrafo 2, della sesta direttiva IVA.

C – Sulla terza questione pregiudiziale

69. Con la terza questione pregiudiziale il giudice del rinvio chiede se, «nell’ipotesi di esenzione dell’operazione principale oggetto dell’intermediazione, uno Stato membro che abbia correttamente recepito l’articolo 11, parte C, paragrafo 1, della sesta direttiva [IVA] sia autorizzato a negare una riduzione della base imponibile solo qualora, nell’esercizio dei poteri conferitigli da tale disposizione, abbia subordinato il rigetto di tale riduzione a condizioni supplementari».

70. Si tratta, quindi, di acclarare se uno Stato membro possa negare una riduzione della base imponibile in forza della sola interpretazione contenuta nella citata sentenza Commissione/Germania, senza dover prevedere condizioni supplementari. In detta sentenza la Corte ha statuito che «la Repubblica federale di Germania, non avendo adottato disposizioni che, in caso di rimborso di buoni sconto, consentano di rettificare la base imponibile del soggetto passivo che ha effettuato detto rimborso, è venuta meno agli obblighi ad essa incombenti in forza dell’art. 11 della sesta direttiva [IVA]» (18), in particolare alla luce della menzionata sentenza Elida Gibbs.

71. Nell’ambito di detta causa, il governo tedesco e il governo del Regno Unito avevano evocato l’ipotesi che la cessione del commerciante al minuto al consumatore finale costituisse una transazione esente, nel qual caso l’inclusione del buono sconto nella base imponibile di quest’ultimo avrebbe potuto condurre a un eccesso di detrazioni, a danno del fisco, in misura corrispondente all’IVA compresa nel valore nominale del buono medesimo (19).

72. La Corte ha risposto che, «nel caso in cui (...), in forza di un’esenzione, il valore indicato nel buono sconto non sia imponibile nello Stato membro da cui la merce è stata spedita, nessun prezzo fatturato in questa fase della catena di distribuzione è comprensivo dell’IVA, il che significa che una riduzione o un rimborso parziale di tale prezzo non possono comprendere anche una parte dell’IVA idonea a dar luogo ad una riduzione dell’imposta assolta dal produttore» (20).

73. La Corte ha aggiunto che, «in ordine alle cessioni all’esportazione o intracomunitarie che sono esenti, l’[amministrazione finanziaria è] in grado, facendo uso delle possibilità loro offerte dall’art. 11, parte C, n. 1, della sesta direttiva [IVA], di impedire al produttore di dedurre dalla propria imposta a valle quello che sarebbe un importo fittizio di IVA» (21).

74. Secondo il giudice del rinvio, quest’ultimo passo della citata sentenza Commissione/Germania si si presta a due possibili interpretazioni.

75. Da un lato, gli Stati membri che hanno recepito in modo corretto il suddetto articolo 11, parte C, paragrafo 1, della sesta direttiva IVA potrebbero basarsi automaticamente su detta sentenza per negare la riduzione della base imponibile a seguito dei ribassi concessi all’interno di una catena di distribuzione quando l’ultima prestazione resa nei confronti del consumatore finale è esente.

76. Dall’altro, l’inciso contenuto nel punto 65 della citata sentenza Commissione/Germania che precisa «facendo uso delle possibilità loro offerte dall’art. 11, parte C, n. 1, della sesta direttiva [IVA]», potrebbe essere interpretato anche nel senso che, per rifiutare la riduzione della base imponibile in caso di esenzione fiscale dell’ultima prestazione di una catena di distribuzione, uno Stato membro dovrebbe adottare una normativa specifica volta a conseguire detto obiettivo.

77. A parere della Ibero Tours, la Repubblica Federale di Germania, dal momento che non ha creato le condizioni specifiche idonee a giustificare il rifiuto di ridurre la base imponibile ai fini IVA nel quadro dei poteri ad essa conferiti dall’articolo 11, parte C, paragrafo 1, della sesta direttiva IVA, non avrebbe titolo per negare tale riduzione della base imponibile.

78. Il governo tedesco ritiene, dal canto suo, che occorra rispondere alla terza questione pregiudiziale nel senso che uno Stato membro può, ove la prestazione principale sia esente, negare la riduzione della base imponibile sulla base della sola sentenza Commissione/Germania, cit., e senza prevedere norme specifiche nel suo diritto interno.

79. Secondo detto governo, le «condizioni stabilite dagli Stati membri», menzionate all’articolo 11, parte C, paragrafo 1, della sesta direttiva IVA, in forza delle quali è ridotta la base imponibile, non si riferiscono al contenuto sostanziale di quest’ultima, ma soltanto ai requisiti di forma che devono essere soddisfatti per poter invocare, successivamente alla transazione, una riduzione della base imponibile. Il governo tedesco ritiene quindi che il fatto che la prestazione principale costituisca una transazione esente da IVA sia una condizione sostanziale per negare la riduzione della base imponibile e ritiene che, in detto contesto, una normativa nazionale non debba indicare le condizioni specifiche per negare la concessione della riduzione in caso di transazioni finali esenti.

80. Come la Corte ha già avuto modo di affermare, «l’articolo 11, parte C, paragrafo 1, primo comma, della sesta direttiva [IVA] stabilisce i casi in cui gli Stati membri sono tenuti a procedere alla debita riduzione della base imponibile, alle condizioni dagli stessi fissate. In tal modo, tale disposizione obbliga gli Stati membri a procedere alla riduzione della base imponibile e, quindi, dell’importo dell’IVA dovuta dal soggetto passivo ogniqualvolta, successivamente alla conclusione di un’operazione, il corrispettivo non venga totalmente o parzialmente percepito dal soggetto passivo» (22).

81. Dal suddetto passo si evince chiaramente che, fatto salvo il ricorso alla deroga prevista nel secondo comma di detto articolo (ipotesi che non ricorre nel caso di specie), gli Stati membri sono tenuti a riconoscere la riduzione della base imponibile non appena ricorrano le condizioni indicate nell’articolo medesimo. Correttamente pertanto il governo tedesco sostiene che le «condizioni stabilite [dagli Stati membri]» possono riferirsi soltanto alle modalità della riduzione e non all’esistenza del diritto alla riduzione (23).

82. Occorre quindi interpretare il punto 65 della citata sentenza Commissione/Germania da quest’angolazione. Come osservato dalla Commissione, infatti, nell’affermare, al punto 64 di detta sentenza, che, «[n]el caso in cui (...) in forza di un’esenzione, il valore indicato nel buono sconto non sia imponibile nello Stato membro da cui la merce è stata spedita, nessun prezzo fatturato in questa fase della catena di distribuzione è comprensivo dell’IVA, il che significa che una riduzione o un rimborso parziale di tale prezzo non possono comprendere anche una parte dell’IVA idonea a dar luogo ad una riduzione dell’imposta assolta dal produttore», la Corte ha previsto una conseguenza giuridica imperativa e non una semplice possibilità offerta agli Stati membri.

83. Benché, al punto 65 della sentenza medesima la Corte richiami talune «possibilità» offerte agli Stati membri dall’articolo 11, parte C, paragrafo 1, della sesta direttiva IVA, queste ultime sono volte unicamente a consentire agli Stati membri di garantire il corretto trattamento fiscale voluto dalla direttiva stessa, mentre le deroghe a tale regola di merito, facoltative e precisamente delimitate, sono invece disciplinate al secondo comma di detto articolo.

84. Questa conclusione trova conferma nella sentenza Becker (24), in cui la Corte, pronunciandosi sull’articolo 13, della sesta direttiva IVA, intitolato «Esenzioni all’interno del paese», ove la parte B, a sua volta, è intitolata: «Altre esenzioni», ha affermato che il periodo «alle condizioni (...) stabilite [dagli Stati membri] per assicurare la corretta e semplice applicazione delle esenzioni» e, più in particolare, il termine «condizioni» non riguardava «in alcun modo la definizione del contenuto del previsto esonero» (25) e che «uno Stato membro non può opporre, ad un contribuente che sia in grado di provare che la propria situazione fiscale rientra effettivamente in una delle categorie definite dalla [sesta] direttiva [IVA], la mancata adozione delle disposizioni destinate, per l’appunto, ad agevolare l’applicazione di tale esonero» (26).

85. Ragionando nella specie in via analogica, risulta in modo ancor più evidente che l’espressione «condizioni stabilite dagli Stati membri» non concede a questi ultimi la possibilità di imporre criteri idonei a condizionare o annullare il diritto del contribuente alla riduzione della base imponibile «[i]n caso di annullamento, recesso, risoluzione, non pagamento totale o parziale o di riduzione di prezzo dopo che l’operazione è stata effettuata» (27), o a renderne nella pratica impossibile l’esercizio.

86. Il corretto recepimento della direttiva considerata implica, quindi, che la base imponibile ai fini dell’IVA dell’intermediario non possa essere ridotta quando la prestazione principale è esente poiché è insito nella direttiva che la riduzione non opera in tale caso, senza che lo Stato membro debba creare condizioni specifiche a tal fine.

87. Occorre quindi rispondere alla terza questione pregiudiziale nel senso che, in caso di esenzione della prestazione principale, è insito nel sistema della direttiva IVA che uno Stato membro neghi la riduzione della base imponibile IVA, senza aver preventivamente previsto, in una disciplina specifica, ulteriori condizioni a tal fine.

VI – Conclusione

88. Alla luce delle suesposte considerazioni, suggerisco alla Corte di rispondere alle questioni pregiudiziali sollevate dal Bundesfinanzhof nei termini seguenti:

1) I principi in materia di riduzione della base imponibile nel caso di imprese che concedano sconti sul prezzo al consumatore di un servizio a valle, quali definiti nella sentenza della Corte del 24 ottobre 1996, Elida Gibbs (C‑317/94, Racc. pag. I‑5339), si applicano anche nell’ipotesi di un intermediario (nella specie: un’agenzia di viaggi) che accordi, sostenendone gli oneri, uno sconto sul prezzo al destinatario (nella specie: il cliente‑viaggiatore) dell’operazione principale nella quale l’intermediario stesso interviene (nella specie: la prestazione del tour operator).

2) Nel caso in cui l’operazione principale del tour operator comprenda l’attività di intermediazione, il diritto di quest’ultimo di richiedere, sulla base della sentenza della Corte del 24 ottobre 1996, Elida Gibbs (C‑317/94, Racc. pag. I‑5339), una riduzione della propria base imponibile dell’imposta sul valore aggiunto in considerazione degli sconti sul prezzo dal medesimo accordati ai consumatori, non è precluso per il solo fatto che l’operazione principale rientri nel regime del margine previsto dall’articolo 26, paragrafo 2, della sesta direttiva 77/388/CEE del Consiglio, del 17 maggio 1977, in materia di armonizzazione delle legislazioni degli Stati membri relative alle imposte sulla cifra di affari – Sistema comune di imposta sul valore aggiunto: base imponibile uniforme.

3) In caso di esenzione della prestazione principale, è insito nel sistema della sesta direttiva 77/388 che uno Stato membro neghi la riduzione della base imponibile dell’imposta sul valore aggiunto, senza aver preventivamente previsto, in una disciplina specifica, ulteriori condizioni a tal fine.