SENTENZA DEL TRIBUNALE (Settima Sezione)

17 dicembre 2015 (*)

«Aiuti di Stato – Costruzione navale – Disposizioni fiscali applicabili a taluni accordi posti in essere per il finanziamento e l’acquisto di navi – Decisione che dichiara l’aiuto in parte incompatibile con il mercato interno e ne ordina il recupero parziale – Ricorso di annullamento – Incidenza individuale – Ricevibilità – Vantaggio – Selettività – Incidenza sugli scambi tra Stati membri – Lesione della concorrenza – Obbligo di motivazione»

Nelle cause riunite T‑515/13 e T‑719/13,

Regno di Spagna, rappresentato inizialmente da N. Díaz Abad, successivamente da M. Sampol Pucurull, abogados del Estado,

ricorrente nella causa T‑515/13,

Lico Leasing, SA, con sede a Madrid (Spagna),

Pequeños y Medianos Astilleros Sociedad de Reconversión, SA, con sede a Madrid,

rappresentate da M. Merola e A. Sánchez, avvocati,

ricorrenti nella causa T‑719/13,

contro

Commissione europea, rappresentata da V. Di Bucci, M. Afonso, É. Gippini Fournier e P. Němečková, in qualità di agenti,

convenuta,

aventi ad oggetto una domanda di annullamento della decisione 2014/200/UE della Commissione, del 17 luglio 2013, relativa al regime di aiuti SA.21233 C/11 (ex NN/11, ex CP 137/06) al quale la Spagna ha dato esecuzione – Regime di tassazione applicabile ad alcuni contratti di locazione finanziaria» (GU 2014, L 114, pag. 1), noto anche come «regime spagnolo di tax lease»,

IL TRIBUNALE (Settima Sezione),

composto da M. van der Woude (relatore), presidente, I. Wiszniewska-Białecka e I. Ulloa Rubio, giudici,

cancelliere: J. Palacio González, amministratore principale

vista la fase scritta del procedimento e a seguito delle udienze del 9 e 10 giugno 2015,

ha pronunciato la seguente

Sentenza

Fatti

I – Procedimento amministrativo

1 La Commissione europea ha ricevuto, a partire dal maggio 2006, varie denunce contro il cosiddetto «regime spagnolo di tax lease». In particolare, due federazioni nazionali di cantieri navali e un singolo cantiere navale hanno denunciato che tale regime consentiva alle compagnie di trasporto marittimo di acquistare navi costruite presso cantieri navali spagnoli beneficiando di prezzi ridotti dal 20% al 30% (in prosieguo: lo «sconto»), causando la perdita di contratti di costruzione navale da parte dei loro membri. Il 13 luglio 2010, le associazioni di costruttori navali di sette paesi europei hanno firmato una petizione contro il regime spagnolo di tax lease. Almeno una compagnia di trasporto marittimo ha sostenuto dette denunce.

2 A seguito di numerose richieste di informazioni inviate dalla Commissione alle autorità spagnole e di due riunioni tenutesi tra tali parti, la Commissione ha avviato il procedimento d’indagine formale ai sensi dell’articolo 108, paragrafo 2, TFUE con la decisione C (2011) 4494 definitivo, del 29 giugno 2011 (GU C 276, pag. 5; in prosieguo: la «decisione di avvio del procedimento»).

II – Decisione impugnata

3 Il 17 luglio 2013, la Commissione ha adottato la decisione 2014/200/UE relativa al regime di aiuti SA.21233 C/11 (ex NN/11, ex CP 137/06) al quale la Spagna ha dato esecuzione – Regime di tassazione applicabile ad alcuni contratti di locazione finanziaria (GU 2014, L 114, pag. 1; in prosieguo: la «decisione impugnata») noto come «regime spagnolo di tax lease». Con tale decisione, la Commissione ha ritenuto che alcune misure fiscali facenti parte del regime spagnolo di tax lease «costitui[va]no aiuti di Stato» ai sensi dell’articolo 107, paragrafo 1, TFUE, cui il Regno di Spagna ha illegalmente dato esecuzione dal 1° gennaio 2002 in violazione dell’articolo 108, paragrafo 3, TFUE (articolo 1 della decisione impugnata). Tali misure sono state considerate parzialmente incompatibili con il mercato interno (articolo 2 della decisione impugnata). Il recupero è stato ordinato, a determinate condizioni, solamente presso gli investitori che hanno beneficiato dei vantaggi in questione, senza la possibilità per i beneficiari di trasferire l’onere del recupero ad altre persone (articolo 4, paragrafo 1, della decisione impugnata).

A – Descrizione del regime spagnolo di tax lease

4 Al considerando 8 della decisione impugnata, la Commissione ha affermato che il regime spagnolo di tax lease era utilizzato nelle transazioni che comportavano la costruzione di navi da parte di cantieri navali (venditori) e il loro acquisto da parte di compagnie di trasporto marittimo (acquirenti) e il finanziamento di tali transazioni mediante una struttura giuridica e finanziaria ad hoc.

5 La Commissione ha precisato che «[i]l regime spagnolo di tax lease si fonda[va] su una struttura giuridica e finanziaria ad hoc organizzata da una banca e interposta tra la compagnia di trasporto marittimo e il cantiere navale (…), una rete complessa di contratti tra le varie parti e l’applicazione di numerose misure fiscali spagnole» (considerando 9 della decisione impugnata).

6 La Commissione ha inoltre osservato che «[g]li acquirenti [erano] compagnie di trasporto marittimo di tutta Europa e di altri paesi» e che, «[in] tutte le transazioni tranne una (un contratto di EUR 6 148 969) erano coinvolti cantieri navali spagnoli» (considerando 10 della decisione impugnata).

1. Struttura giuridica e finanziaria del regime spagnolo di tax lease

7 Dai punti 9 e 10 della decisione di avvio del procedimento, a cui fa rinvio, in sostanza, il considerando 14 della decisione impugnata, emerge che il regime spagnolo di tax lease è costituito, per ogni ordine di costruzione di nave, da più attori, vale a dire una compagnia di trasporto marittimo, un cantiere navale, una banca, una società di locazione finanziaria (leasing), un gruppo d’interesse economico (GIE) formato dalla banca e dagli investitori che acquistano partecipazioni nel GIE.

8 Al considerando 12 della decisione impugnata, la Commissione ha affermato quanto segue:

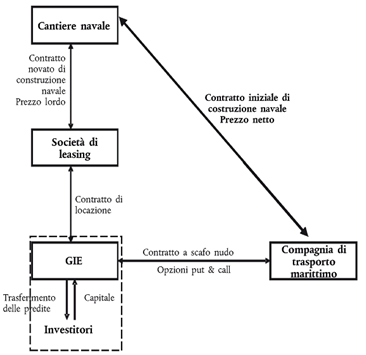

«La struttura del regime spagnolo di tax lease è costituita da un sistema di pianificazione fiscale organizzato in genere da una banca al fine di creare vantaggi fiscali per gli investitori in un GIE trasparente sotto il profilo fiscale e di trasferire parte dei vantaggi fiscali alla compagnia di trasporto marittimo sotto forma di riduzione del prezzo della nave. La quota restante dei vantaggi è conservata dagli investitori nel GIE come remunerazione per il loro investimento. Oltre al GIE, un’operazione nell’ambito del regime spagnolo di tax lease coinvolge anche altri intermediari, come una banca e una società di leasing (v. grafico di seguito riportato)».

9 Nell’ambito del regime spagnolo di tax lease, gli attori indicati al precedente punto 7 concludono vari contratti che saranno spiegati in prosieguo. Tra le parti coinvolte viene concluso anche un accordo quadro che specifica l’organizzazione e il funzionamento del regime spagnolo di tax lease [punto 9, lettera h), della decisione di avvio del procedimento].

a) Contratto di costruzione navale originario

10 La compagnia di trasporto marittimo che intende acquistare una nave approfittando dello sconto si mette d’accordo con un cantiere navale sulla nave da costruire e un prezzo d’acquisto che include lo sconto (in prosieguo: il «prezzo netto»). Il contratto di costruzione navale originario prevede il pagamento al cantiere navale del prezzo netto mediante versamenti periodici. Il cantiere navale chiede a una banca di organizzare la struttura e gli accordi del regime spagnolo di tax lease [punto 9, lettera a), della decisione di avvio del procedimento].

b) Modifica del contratto di costruzione navale (novazione)

11 La banca fa intervenire una società di leasing che si sostituisce, mediante un contratto di novazione, alla compagnia di trasporto marittimo e conclude con il cantiere navale un nuovo contratto di acquisto della nave per un prezzo che non include lo sconto (in prosieguo: il «prezzo lordo»). Una novazione consente di sostituire un’obbligazione con un’altra o una parte di un contratto con un’altra. Il nuovo contratto prevede il pagamento al cantiere navale di un versamento periodico supplementare rispetto ai versamenti previsti nel contratto di costruzione navale originario, che corrisponde allo sconto (differenza tra il prezzo lordo e il prezzo netto) [punto 9, lettera c), della decisione di avvio del procedimento].

c) Costituzione di un GIE da parte della banca e chiamata degli investitori

12 Dal punto 9, lettera b), della decisione di avvio del procedimento risulta che la banca «crea un [GIE] e vende azioni a degli investitori», che «[n]ormalemente, tali investitori sono importanti contribuenti spagnoli che investono nel GIE per ottenere una riduzione della loro base imponibile» e che, «[i]n generale, non esercitano un’attività marittima». La Commissione precisa, al considerando 28 della decisione impugnata, che, «poiché i GIE coinvolti in operazioni nell’ambito del regime spagnolo di tax lease sono considerati uno strumento d’investimento dai loro membri, anziché un mezzo per svolgere congiuntamente un’attività, la presente decisione si riferisce ad essi come investitori».

d) Contratto di leasing

13 La società di leasing indicata al precedente punto 11 concede in locazione la nave al GIE con opzione di acquisto (opzione call) per tre o quattro anni sulla base del prezzo lordo. Il GIE s’impegna previamente ad esercitare l’opzione di acquisto della nave al termine di tale periodo. Il contratto prevede il versamento di canoni molto elevati alla società di leasing, causando ingenti perdite a livello dei GIE. Il prezzo di esercizio dell’opzione di acquisto, invece, è piuttosto basso [punto 9, lettera d), della decisione di avvio del procedimento]. In pratica, il GIE prende in locazione la nave nell’ambito del contratto di leasing a decorrere dalla data di inizio della sua costruzione (punto 10 della decisione di avvio del procedimento).

e) Contratto di locazione a scafo nudo con opzione di acquisto

14 Dal punto 9, lettera e), della decisione di avvio del procedimento risulta che il GIE, a sua volta, concede in locazione la nave «per un breve periodo» alla compagnia di trasporto marittimo nell’ambito di un contratto di locazione a scafo nudo. Un contratto di locazione a scafo nudo è un accordo per la locazione di una nave che non include né l’equipaggio né il rifornimento, che sono a carico del noleggiatore. La compagnia di trasporto marittimo s’impegna previamente ad acquistare la nave dal GIE al termine del periodo previsto, sulla base del prezzo netto. Diversamente dal contratto di leasing descritto al precedente punto 13, il prezzo dei canoni previsti dal contratto di locazione a scafo nudo è inferiore, mentre il prezzo per l’esercizio dell’opzione di acquisto è elevato. In pratica, il contratto di locazione a scafo nudo viene concluso dopo il completamento della costruzione della nave. La data prevista per esercitare l’opzione di acquisto è fissata in «qualche settimana» dopo quella di acquisto della nave da parte del GIE presso la società di leasing, di cui al precedente punto 13 (punto 10 della decisione di avvio del procedimento).

15 Dalla struttura giuridica e finanziaria del regime spagnolo di tax lease, quale descritta nella decisione di avvio del procedimento e nella decisione impugnata, risulta che la banca interpone, nell’ambito della vendita di una nave da parte di un cantiere navale a una compagnia di trasporto marittimo, due intermediari, vale a dire una società di leasing e un GIE. Quest’ultimo s’impegna, nell’ambito di un contratto di leasing, ad acquistare la nave a un prezzo lordo, che viene trasferito al cantiere navale dalla società di leasing. Quando invece il GIE rivende la nave alla compagnia di trasporto marittimo, nell’ambito di un contratto di locazione a scafo nudo con opzione call, percepisce soltanto il prezzo netto, che non include lo sconto concesso all’inizio alla compagnia di trasporto marittimo.

2. Struttura fiscale del regime spagnolo di tax lease

16 Secondo la Commissione, «[l]o scopo del regime spagnolo di tax lease (...) è in primo luogo definire talune misure fiscali che offrano determinati vantaggi al GIE e agli investitori che vi partecipano, i quali trasmettono quindi una parte dei vantaggi alla compagnia di trasporto marittimo che acquista una nuova nave» (considerando 15 della decisione impugnata).

17 Dai considerando da 15 a 20 della decisione impugnata e dai punti da 12 a 19 della decisione di avvio del procedimento, a cui rinvia, in sostanza, il considerando 18 della decisione impugnata, risulta che «[i]l GIE usufruisce dei vantaggi fiscali in due fasi» (considerando 16 della decisione impugnata).

18 Infatti, «[n]ella prima fase, si applica l’ammortamento anticipato [misura 2, esaminata in prosieguo sub punto 25] e accelerato [misura 1, esaminata in prosieguo sub punto 24] della nave locata nell’ambito del regime “normale” d’imposta sulle società, con la conseguenza di considerevoli perdite fiscali per il GIE[; t]enuto conto dell’obbligo di trasparenza fiscale del GIE [misura 3, esaminata in prosieguo sub punto 27], le perdite fiscali sono deducibili dai redditi degli investitori in misura proporzionale alla rispettiva quota nel GIE» (considerando 16 della decisione impugnata).

19 Al considerando 17 della decisione impugnata, la Commissione precisa che, «[i]n circostanze normali, i risparmi fiscali ottenuti con l’ammortamento anticipato e accelerato del costo della nave dovrebbero essere compensati successivamente dal pagamento di maggiori imposte quando la nave è stata completamente ammortizzata e non sono più deducibili costi di ammortamento o quando la nave viene venduta e dalla vendita si ricava una plusvalenza». Tuttavia, una siffatta compensazione non è mai avvenuta nell’ambito del regime spagnolo di tax lease.

20 Difatti, «[n]ella seconda fase, i risparmi fiscali derivanti dal trasferimento delle perdite iniziali agli investitori sono salvaguardati in seguito al passaggio del GIE dal regime d’imposta sul reddito al regime d’imposta sul tonnellaggio [che consente] l’esenzione totale delle plusvalenze derivanti dalla vendita della nave (…) alla compagnia di trasporto marittimo [misure 4 e 5, esaminate in prosieguo sub punti da 27 a 29]». La vendita avviene dopo che la nave è stata ammortizzata dal GIE e poco tempo dopo il trasferimento al regime speciale d’imposta sul tonnellaggio (considerando 18 della decisione impugnata).

21 Secondo la Commissione, «l’effetto combinato delle misure fiscali utilizzate nel regime spagnolo di tax lease consente al GIE e ai suoi investitori di conseguire una plusvalenza pari a circa il 30% del prezzo lordo iniziale della nave[; u]na parte della plusvalenza – inizialmente ottenuta dal GIE/dai suoi investitori – è conservata dagli investitori (10-15%) e una parte viene trasferita alla compagnia di trasporto marittimo (85-90%), che alla fine diventa il proprietario della nave, con una riduzione compresa tra il 20% e il 30% del prezzo lordo iniziale della nave» (considerando 19 della decisione impugnata).

22 Dal considerando 20 della decisione impugnata si evince che «le operazioni nell’ambito del regime spagnolo di tax lease combinano varie misure fiscali distinte, seppure intercorrelate, allo scopo di creare un vantaggio fiscale». Tali misure sono previste in numerose disposizioni del Real Decreto Legislativo 4/2004, por el que se aprueba el texto refundido de la Ley del Impuesto sobre Sociedades (regio decreto legislativo n. 4/2004, che approva la versione consolidata della legge relativa all’imposta sulle società), del 5 marzo 2004 (BOE n. 61, dell’11 marzo 2004, pag. 10951; in prosieguo: la «TRLIS») e del Real Decreto 1777/2004, por el que se aprueba el Reglamento del Impuesto sobre Sociedades (regio decreto 1777/2004, che approva il regolamento relativo all’imposta sulle società), del 30 luglio 2004 (BOE n. 189, del 6 agosto 2004, pag. 37072; in prosieguo: il «RIS»).

23 Si tratta delle cinque misure seguenti, descritte ai considerando da 21 a 42 della decisione impugnata.

a) Misura 1: ammortamento accelerato di beni locati (articolo 115, paragrafo 6, della TRLIS)

24 L’articolo 115, paragrafo 6, della TRLIS consente l’ammortamento accelerato di un bene locato, considerando deducibili i pagamenti effettuati in virtù di un contratto di leasing relativo a tale bene (considerando da 21 a 23 della decisione impugnata).

b) Misura 2: applicazione discrezionale dell’ammortamento anticipato di beni locati (articolo 48, paragrafo 4, e articolo 115, paragrafo 11, della TRLIS e articolo 49 del RIS)

25 In base all’articolo 115, paragrafo 6, della TRLIS, l’ammortamento accelerato di un bene locato inizia alla data in cui il bene diventa operativo, ossia non prima della consegna del bene e dell’inizio del suo uso da parte del locatario. Tuttavia, ai sensi dell’articolo 115, paragrafo 11, della TRLIS, il Ministero dell’Economia e delle Finanze può, su richiesta formale del locatario, determinare una data d’inizio anticipata per l’ammortamento. L’articolo 115, paragrafo 11, della TRLIS impone due condizioni generali per l’ammortamento anticipato. Le condizioni specifiche applicabili ai GIE sono contenute nell’articolo 48, paragrafo 4, della TRLIS. Il procedimento di autorizzazione previsto dall’articolo 115, paragrafo 11, della TRLIS è specificato dall’articolo 49 del RIS (considerando da 24 a 26 della decisione impugnata).

c) Misura 3: i GIE

26 La Commissione osserva, al considerando 27 della decisione impugnata, che «[i] GIE spagnoli hanno una personalità giuridica distinta da quella dei loro membri» e che «[n]e consegue che i GIE possono presentare una domanda per la misura di ammortamento anticipato e per il regime alternativo d’imposta sul tonnellaggio previsti dagli articoli da 124 a 128 della TRLIS (…), se soddisfano i requisiti di ammissibilità previsti dalla legge spagnola, anche se nessuno dei loro membri è una compagnia di trasporto marittimo». La Commissione precisa, al considerando 28 della decisione impugnata, che «[t]uttavia, da un punto di vista fiscale, i GIE sono trasparenti riguardo ai loro azionisti residenti in Spagna e che, «[i]n altre parole, a fini fiscali, i profitti (o le perdite) dei GIE sono attribuiti direttamente ai loro membri residenti in Spagna in misura proporzionale». Al considerando 29 della decisione impugnata, la Commissione aggiunge che «[l]a trasparenza fiscale dei GIE significa che le perdite sostanziali subite da un GIE in seguito a un ammortamento anticipato e accelerato possono essere trasferite direttamente agli investitori, che possono compensarle con i propri profitti e ridurre l’imposta dovuta».

d) Misura 4: regime d’imposta sul tonnellaggio (articoli da 124 a 128 della TRLIS)

27 La Commissione ricorda, ai considerando 30 e 31 della decisione impugnata, che il regime d’imposta sul tonnellaggio, previsto agli articoli da 124 a 128 della TRLIS, è stato autorizzato nel 2002 come aiuto di Stato compatibile sulla base degli orientamenti comunitari in materia di aiuti di Stato ai trasporti marittimi del 5 luglio 1997 (GU C 205, pag. 5), modificati il 17 gennaio 2004 (GU C 13, pag. 3; in prosieguo: gli «orientamenti per i trasporti marittimi») [decisione della Commissione C (2002) 582 definitivo, del 27 febbraio 2002, relativa all’aiuto di Stato N 736/2001 al quale la Spagna ha dato esecuzione – Regime d’imposta delle società di trasporto marittimo basato sul tonnellaggio (GU 2004, C 38, pag. 4)].

28 Dai considerando 30, 37 e 38 della decisione impugnata emerge che, in base al regime d’imposta sul tonnellaggio, la base imponibile delle imprese iscritte in uno dei registri delle compagnie di trasporto marittimo che abbiano ottenuto un’autorizzazione dell’amministrazione fiscale a tal fine non è calcolata tenendo conto di ricavi e spese, bensì del tonnellaggio. Ne consegue che non sono soggette a imposizione le entrate derivanti dalla vendita di una nave precedentemente acquistata a nuovo da un’impresa che usufruiva già del regime d’imposta sul tonnellaggio. Tuttavia, esiste un’eccezione a tale regola. Infatti, in base ad una procedura specifica prevista dall’articolo 125, paragrafo 2, della TRLIS, le plusvalenze ottenute dalla vendita o di una nave già acquistata al momento del passaggio al regime d’imposta sul tonnellaggio, o di una nave «usata» acquistata quando l’impresa usufruisce già del regime speciale, sono tassate al momento della vendita. Pertanto, «nelle normali condizioni di applicazione del regime spagnolo d’imposta sul tonnellaggio, approvato dalla Commissione, le possibili plusvalenze sono tassate all’ingresso in tale regime e si presume che la tassazione delle plusvalenze, anche se ritardata, avvenga successivamente quando la nave viene venduta o dismessa» (considerando 39 della decisione impugnata).

e) Misura 5: articolo 50, paragrafo 3, del RIS

29 La Commissione osserva, al considerando 41 della decisione impugnata, che, «in deroga alla disposizione di cui all’articolo 125, paragrafo 2, della TRLIS [v. precedente punto 28], l’articolo 50, paragrafo 3, del RIS stabilisce che quando le navi sono acquistate mediante un’opzione call nell’ambito di un contratto di locazione precedentemente approvato dalle autorità fiscali, si ritiene che le navi siano nuove e non usate» ai sensi dell’articolo 125, paragrafo 2, della TRLIS, senza prendere in considerazione se siano già state ammortizzate. Pertanto, le eventuali plusvalenze nell’ambito di siffatta vendita non sono tassate secondo la procedura specifica prevista dall’articolo 125, paragrafo 2, della TRLIS.

30 In base alle informazioni di cui dispone la Commissione, «tale deroga è stata applicata soltanto a contratti di locazione specifici approvati dalle autorità fiscali nel contesto delle domande di ammortamento anticipato ai sensi dell’articolo 115, paragrafo 11, della TRLIS [misura 2, v. precedente punto 25], ossia in relazione alle navi (…) di nuova costruzione locate acquistate mediante operazioni rientranti nel regime spagnolo di tax lease e, con una sola eccezione, da cantieri navali spagnoli» (considerando 41 della decisione impugnata).

31 Pertanto, secondo la Commissione, «[n]el caso delle operazioni autorizzate nell’ambito del regime spagnolo di tax lease, (...) i GIE possono (...) aderire al regime d’imposta sul tonnellaggio senza compensare l’imposta occulta cui sono soggetti derivante dall’ammortamento anticipato e accelerato all’ingresso nel regime d’imposta sul tonnellaggio o successivamente quando la nave viene venduta o dismessa» (considerando 40 della decisione impugnata).

32 Dalla struttura fiscale del regime spagnolo di tax lease, quale descritta ai considerando da 15 a 42 della decisione impugnata, risulta dunque che le misure 1 e 2 consentono anzitutto l’ammortamento accelerato e anticipato della nave dall’inizio della sua costruzione, generando perdite a livello dei GIE. Grazie alla trasparenza fiscale dei GIE (misura 3), tali perdite sono imputate fiscalmente agli investitori, che possono in tal modo ridurre la loro base imponibile relativa alle proprie attività. Le misure 4 e 5 evitano che le plusvalenze ottenute dalla vendita della nave dal GIE alla compagnia di trasporto marittimo siano soggette al pagamento dell’imposta, cosicché gli investitori possono mantenere il beneficio delle perdite fiscali. Ciononostante, come indicato al precedente punto 15, siffatta vendita avviene sulla base del prezzo netto (che include lo sconto accordato alla compagnia di trasporto marittimo), e non del prezzo lordo (trasferito al cantiere navale).

B – Valutazione della Commissione

1. Valutazione del regime spagnolo di tax lease nel complesso/valutazione delle singole misure

33 La Commissione ha definito, ai considerando da 113 a 122 della decisione impugnata (punto 5.2), la portata della sua valutazione del regime spagnolo di tax lease.

34 Secondo la Commissione, «[i]l fatto che il regime spagnolo di tax lease sia composto da varie misure non tutte sancite dalla normativa spagnola in materia fiscale non è sufficiente per evitare che la [stessa] lo descriva e lo valuti come un sistema[; essa] ritiene infatti che le varie misure fiscali utilizzate nelle operazioni nell’ambito del regime spagnolo di tax lease fossero collegate tra loro di diritto o di fatto» (considerando 116 della decisione impugnata). Per tali motivi, «[essa] ritiene necessario descrivere il regime spagnolo di tax lease come un sistema di misure fiscali collegate tra loro e valutarne gli effetti nel loro contesto reciproco, tenendo conto in particolare delle relazioni di fatto introdotte o approvate dallo Stato» (considerando 119 della decisione impugnata).

35 La Commissione ha precisato che, «[i]n ogni caso, [essa] non si avvale[va] esclusivamente di un approccio globale» e che, «[p]arallelamente ad esso, (…) [aveva] anche analizzato le singole misure che [costituivano] il regime spagnolo di tax lease». La Commissione ha ritenuto che «i due approcci [fossero] complementari e conduc[essero] a conclusioni coerenti». Essa ha affermato che «[l]a valutazione individuale [era] necessaria per determinare quale parte dei vantaggi economici creati dal regime spagnolo di tax lease deriv[asse] dalle misure generali e quale dalle misure selettive» e che «[l]a valutazione individuale consent[iva] alla [stessa] di determinare, se necessario, quale parte dell’aiuto [fosse] compatibile con il mercato interno e quale parte [dovesse essere recuperata» (considerando 120 della decisione impugnata).

36 La Commissione ha altresì osservato che «[g]li operatori economici [avevano] la facoltà di strutturare le proprie operazioni di finanziamento di beni come riten[evano opportuno e di utilizzare a tale scopo le misure fiscali generali ritenute più adeguate». Tuttavia, secondo la Commissione, «poiché dette operazioni comporta[va]no l’applicazione di misure fiscali selettive, che sono soggette al controllo in materia di aiuti di Stato, le imprese in esse coinvolte [erano] possibili beneficiari di aiuti di Stato[; d]a un lato, il fatto che vari settori o varie categorie d’imprese siano individuati come possibili beneficiari non dimostra[va] che il regime spagnolo di tax lease [fosse] una misura generale[; d]all’altro lato, il fatto che il regime sia utilizzato per finanziare l’acquisizione, il noleggio a scafo nudo e la rivendita di navi d’alto mare [poteva] essere considerato una chiara indicazione della selettività della misura da un punto di vista settoriale» (considerando 122 della decisione impugnata).

2. Esistenza di un aiuto ai sensi dell’articolo 107, paragrafo 1, TFUE

a) Imprese ai sensi dell’articolo 107 TFUE

37 Al considerando 126 della decisione impugnata, la Commissione ha osservato che tutte le parti coinvolte in operazioni nell’ambito del regime spagnolo di tax lease erano imprese ai sensi dell’articolo 107, paragrafo 1, TFUE, poiché le loro attività consistevano nell’offrire beni e servizi in un mercato. I GIE, in particolare, «conced[evano] in locazione e vend[evano] navi». Gli investitori, «offr[ivano] beni e servizi su un’ampia serie di mercati, se non si tratta[va] di persone che non esercita[va]no alcuna attività economica, nel cui caso non [erano] oggetto della [suindicata] decisione».

b) Esistenza di un vantaggio selettivo

38 La Commissione ha analizzato, ai considerando da 127 a 163 della decisione impugnata (punto 5.3.2), l’esistenza di un vantaggio selettivo.

39 La Commissione ha ritenuto che la misura 1 (ammortamento accelerato) non conferisse di per sé «un vantaggio selettivo ai GIE nelle operazioni nell’ambito del regime spagnolo di tax lease» (considerando 131 della decisione impugnata). Infatti, il vantaggio conferito da tale misura si applicherebbe, senza alcuna limitazione, a tutti i beni, anche a quelli costruiti in altri Stati membri, e a tutte le imprese soggette all’imposta sul reddito in Spagna. La Commissione ha osservato che nessun elemento indicava che i beneficiari della misura fossero, di fatto, concentrati in taluni settori o tipi di produzione. Infine, le condizioni d’applicazione della misura sarebbero chiare, oggettive e neutrali e affinché possa essere applicata dall’amministrazione fiscale non sarebbe necessaria un’autorizzazione preventiva (considerando da 128 a 130 della decisione impugnata).

40 Per quanto riguarda la misura 2 (applicazione discrezionale dell’ammortamento anticipato), la Commissione ha rilevato che detta possibilità conferiva un vantaggio economico (considerando 132 della decisione impugnata) e costituiva una deroga alla norma generale subordinata all’autorizzazione discrezionale delle autorità spagnole. Infatti, secondo la Commissione, i criteri di cui all’articolo 115, paragrafo 11, della TRLIS sono vaghi e devono essere interpretati dall’amministrazione fiscale. Inoltre, la Commissione evidenzia che il Regno di Spagna non ha esposto in maniera convincente i motivi per cui fossero necessarie tutte le condizioni imposte dall’articolo 48, paragrafo 4, della TRLIS e dall’articolo 49 del RIS per evitare abusi. Il Regno di Spagna non avrebbe neppure dimostrato i motivi per cui fosse necessaria un’autorizzazione preventiva (considerando 133 della decisione impugnata). Non sarebbero peraltro state fornite prove a dimostrazione dell’avvenuta concessione delle autorizzazioni in altre circostanze diverse dal «caso di acquisizioni di navi per le quali era stato effettuato il passaggio dal regime normale d’imposta sulle società al regime d’imposta sul tonnellaggio e il successivo trasferimento di proprietà della nave alla compagnia di trasporto marittimo mediante l’esercizio di un’opzione nel contesto di un contratto di locazione a scafo nudo» (considerando 134 della decisione impugnata). La Commissione ha osservato che le richieste presentate per ottenere il beneficio di tale misura descrivevano in maniera dettagliata tutta l’organizzazione del regime spagnolo di tax lease e fornivano tutti i contratti pertinenti (considerando 135 della decisione impugnata). La Commissione ha altresì affermato che le modalità di applicazione del procedimento di autorizzazione, segnatamente l’articolo 49 del RIS, conferivano considerevoli poteri discrezionali all’amministrazione fiscale. In particolare, l’amministrazione potrebbe richiedere tutte le informazioni supplementari che può ritenere rilevanti ai fini della valutazione (considerando 136 della decisione impugnata). In tali circostanze, la Commissione ha concluso che l’applicazione discrezionale dell’ammortamento anticipato «con[ferisse] un vantaggio selettivo ai GIE che [hanno] partecipa[to] a operazioni nell’ambito del regime spagnolo di tax lease e ai relativi investitori» (considerando 139 della decisione impugnata).

41 Quanto alla misura 3 (GIE), la Commissione ha ritenuto che «la condizione di trasparenza fiscale dei GIE sancita dagli articoli 48 e 49 della TRLIS consent[isse] semplicemente a vari operatori di unirsi per finanziare un investimento o di svolgere un’attività economica» e che, «[n]e consegu[iva] che tale misura non conferi[va] un vantaggio selettivo ai GIE o ai loro membri» (considerando 140 della decisione impugnata).

42 In merito alla misura 4 (regime d’imposta sul tonnellaggio), la Commissione ha osservato che essa consentiva «il differimento (…) della regolarizzazione delle imposte occulte», il che conferiva «un ulteriore vantaggio economico selettivo alle società che passa[va]no al regime d’imposta sul tonnellaggio rispetto a quelle che resta[va]no nel regime fiscale generale» (considerando 143 della decisione impugnata). Il regime d’imposta sul tonnellaggio approvato dalla Commissione (v. precedente punto 27), non si estendeva al trattamento fiscale dei ricavi ottenuti dalla locazione a scafo nudo e dalla rivendita delle navi, ma unicamente ai ricavi conseguiti con attività di trasporto marittimo. L’applicazione del regime d’imposta sul tonnellaggio ai ricavi ottenuti dalla locazione a scafo nudo costituirebbe pertanto un nuovo aiuto e non un aiuto esistente che sarebbe stato approvato preventivamente dalla Commissione (considerando 144 della decisione impugnata, che rinvia al punto 5.4 della decisione impugnata).

43 Con riferimento alla misura 5 (articolo 50, paragrafo 3, del RIS), la Commissione ha rilevato che «[i]l vantaggio economico conferito dalla [disposizione in questione] [era] selettivo in quanto non [era] disponibile per tutti i beni; non [era] disponibile neppure per tutte le navi soggette al regime d’imposta sul tonnellaggio e all’articolo 125, paragrafo 2, della TRLIS[; i]n effetti, tale vantaggio [era] disponibile solo a condizione che la nave [fosse] acquisita mediante un contratto di locazione finanziaria autorizzato in precedenza dall’amministrazione fiscale [ai sensi dell’articolo 115, paragrafo 11, della TRLIS (misura 2)]». Orbene, «le autorizzazioni [erano] state concesse nel contesto dei sostanziali poteri discrezionali esercitati dall’amministrazione fiscale e solo in relazione a navi d’alto mare di nuova costruzione» (considerando 146 della decisione impugnata). Secondo la Commissione «la concessione di tale ulteriore vantaggio selettivo, sia esso in riferimento al regime fiscale generale o alla normale applicazione del regime alternativo d’imposta sul tonnellaggio e dell’articolo 125, paragrafo 2, della TRLIS autorizzato dalla Commissione, non po[trebbe] essere giustificata dal carattere e dalla generalità del regime spagnolo di tax lease» (considerando 148 della decisione impugnata). La Commissione ha concluso che la misura 5 «conferi[va un vantaggio selettivo alle imprese che acquista[va]no navi mediante contratti di locazione finanziaria precedentemente autorizzati dall’amministrazione fiscale e, in particolare, ai GIE o ai relativi investitori che partecipa[va]no a operazioni nell’ambito del regime spagnolo di tax lease» (considerando 154 della decisione impugnata).

44 In merito al regime spagnolo di tax lease nel complesso e all’identificazione dei beneficiari, la Commissione ha anzitutto stabilito, al considerando 155 della decisione impugnata, che «[l]’importo del vantaggio economico derivante dal regime spagnolo di tax lease nel complesso corrisponde[va] al vantaggio che il GIE non avrebbe ottenuto nella stessa operazione finanziaria con la sola applicazione di misure generali». La Commissione ha precisato che, «[i]n pratica, il vantaggio corrisponde[va] alla somma dei vantaggi ottenuti dal GIE applicando le misure selettive summenzionate, ossia: l’interesse risparmiato sugli importi delle imposte il cui pagamento [era] stato differito in virtù dell’ammortamento anticipato (articolo 115, paragrafo 11, e articolo 48, paragrafo 4, della TRLIS e articolo 49 del RIS), l’importo dell’imposta evitata o dell’interesse risparmiato sulle imposte il cui pagamento [era] stato differito in virtù del regime d’imposta sul tonnellaggio (articolo 128 della TRLIS), tenuto conto che il GIE non era ammissibile a detto regime, [e] l’importo dell’imposta evitata sulla plusvalenza ottenuta sulla vendita della nave in virtù dell’articolo 50, paragrafo 3, del RIS».

45 Al considerando 156 della decisione impugnata, la Commissione ha affermato quanto segue:

«Considerando il regime spagnolo di tax lease nel complesso, il vantaggio è selettivo in quanto era soggetto ai poteri discrezionali conferiti all’amministrazione fiscale dalla procedura d’autorizzazione preventiva obbligatoria e dalla formulazione imprecisa delle condizioni applicabili all’ammortamento anticipato. Poiché altre misure applicabili unicamente alle attività di trasporto marittimo ammissibili in base agli orientamenti per i trasporti marittimi, in particolare l’articolo 50, paragrafo 3, della TRLIS, dipendono da tale autorizzazione preventiva, il regime spagnolo di tax lease nel complesso è selettivo. Ne consegue che l’amministrazione fiscale autorizzerebbe le operazioni nell’ambito del regime in questione soltanto per finanziare navi d’alto mare (selettività settoriale). Come confermato dai dati statistici forniti dal [Regno di] Spagna, tutte le 273 operazioni nell’ambito del regime spagnolo di tax lease organizzate fino al giugno 2010 riguardano navi d’alto mare».

46 Al considerando 157 della decisione impugnata, la Commissione ha aggiunto che, «[a] questo proposito, il fatto che tutte le compagnie di trasporto marittimo, comprese le compagnie stabilite in altri Stati membri, abbiano potenzialmente accesso alle operazioni di finanziamento nell’ambito del regime spagnolo di tax lease non modifica[va] la conclusione secondo cui il regime favorisce talune attività, ossia l’acquisizione di navi d’alto mare mediante contratti di locazione, in particolare allo scopo di noleggiarle a scafo nudo e di rivenderle successivamente».

47 Sebbene la Commissione abbia osservato che «tutte le navi ammesse al regime spagnolo di tax lease tranne una erano state costruite in cantieri navali spagnoli», non ha ritenuto che fosse conferito a questi ultimi un vantaggio selettivo ai sensi dell’articolo 107, paragrafo 1, TFUE. Al riguardo, la Commissione ha rilevato la mancanza «di elementi da cui risult[asse] che le richieste relative all’acquisizione di navi non spagnole siano state respinte» e il fatto che «con una comunicazione vincolante in risposta a una domanda di un potenziale investitore, del 1° dicembre 2008, l’amministrazione fiscale spagnola ha espressamente confermato che il regime spagnolo di tax lease si applica[va] alle navi costruite in altri Stati membri dell’Unione europea» (considerando 159 e 160 della decisione impugnata).

48 La Commissione ha ritenuto che «il vantaggio [fosse] a favore del GIE e, per effetto della trasparenza, dei relativi investitori[; i]n effetti, il GIE [era] il soggetto giuridico che applica[va] tutte le misure fiscali e, se del caso, presenta[va] richieste di autorizzazione all’amministrazione fiscale[; p]er esempio, [era] indiscutibile che [fossero] state presentate richieste d’applicazione dell’ammortamento anticipato o dell’imposta sul tonnellaggio per conto del GIE[; d]a un punto di vista fiscale, il GIE [era] un soggetto trasparente e i suoi ricavi imponibili o le spese deducibili [erano] automaticamente trasferiti agli investitori» (considerando 161 della decisione impugnata).

49 La Commissione ha altresì precisato, al considerando 162 della decisione impugnata, che, «[i]n un’operazione nell’ambito del regime spagnolo di tax lease, in termini economici, una parte sostanziale del vantaggio fiscale ottenuto dal GIE [era] trasferita alla compagnia di trasporto marittimo attraverso una riduzione di prezzo». La Commissione ha cionondimeno precisato che «[l]a questione dell’imputabilità allo Stato del vantaggio [veniva] trattata nella sezione successiva».

50 Infine, la Commissione ha affermato che, «[q]ualora altri partecipanti alle operazioni nell’ambito del regime spagnolo di tax lease come i cantieri navali, le società di locazione e altri intermediari usufruis[sero] di un effetto indiretto di tale vantaggio, [la stessa riteneva] che il vantaggio inizialmente ottenuto dal GIE e dai relativi investitori non [fosse] a loro trasferito» (considerando 163 della decisione impugnata).

c) Trasferimento di risorse e imputabilità allo Stato

51 Secondo la Commissione, «[n]el contesto di operazioni nell’ambito del regime spagnolo di tax lease, all’inizio lo Stato trasferisce le proprie risorse al GIE finanziando i vantaggi selettivi[; i]n virtù della trasparenza fiscale, il GIE trasferisce quindi le risorse statali ai propri investitori» (considerando 166 della decisione impugnata).

52 Riguardo all’imputabilità, la Commissione ha concluso che i vantaggi selettivi erano «chiaramente imputabili allo Stato spagnolo in quanto ne usufrui[vano] i GIE e i relativi investitori». Eppure, «lo stesso non vale[va] per i vantaggi goduti dalle compagnie di trasporto marittimo e a fortiori per i vantaggi indiretti per i cantieri navali e gli intermediari». Infatti, «[l]e norme applicabili non obbliga[va]no i GIE a trasferire parte del vantaggio fiscale alla compagnia di trasporto marittimo e tanto meno ai cantieri navali o agli intermediari» (considerando 169 e 170 della decisione impugnata).

d) Distorsione della concorrenza e incidenza sugli scambi

53 Secondo la Commissione, «il vantaggio minaccia di falsare la concorrenza e di incidere sugli scambi tra Stati membri[; a]llorché l’aiuto concesso da uno Stato membro rafforza la posizione di un’impresa nei confronti di altre imprese concorrenti negli scambi intraunionali, questi sono da considerarsi influenzati da un tale aiuto[; è] sufficiente che il destinatario dell’aiuto sia in concorrenza con altre imprese su mercati aperti alla concorrenza e agli scambi tra Stati membri» (considerando 171 della decisione impugnata).

54 Al considerando 172 della decisione impugnata, la Commissione ha rilevato che: «Nel caso in esame, gli investitori, ossia i membri dei GIE, sono attivi in vari settori dell’economia, in particolare in settori aperti agli scambi intraunionali. Inoltre, tramite le operazioni che usufruiscono del regime spagnolo di tax lease sono attivi mediante i GIE nei mercati del noleggio a scafo nudo, dell’acquisto e della vendita di navi d’alto mare, che sono aperti agli scambi intraunionali. I vantaggi derivanti dal regime spagnolo di tax lease rafforzano la loro posizione nei rispettivi mercati, falsando o minacciando di falsare la concorrenza». La Commissione ha concluso, al considerando 173 della decisione impugnata, che «[i]l vantaggio economico ricevuto dai GIE e dai relativi investitori che usufrui[vano] delle misure in esame [poteva] incidere sugli scambi tra gli Stati membri e falsare la concorrenza nel mercato interno».

3. Compatibilità con il mercato interno

55 Ai considerando da 194 a 199 della decisione impugnata, la Commissione ha ritenuto che né la propria decisione sul regime d’imposta sul tonnellaggio (v. punto 27 supra), né gli orientamenti marittimi si applicassero alle attività dei GIE, che erano «intermediari finanziari» (considerando 197 della decisione impugnata).

56 La Commissione ha sostenuto tuttavia che «i GIE che partecipa[va]no a operazioni nell’ambito del regime spagnolo di tax lease e i relativi investitori [agissero] come intermediari che trasmett[evano] ad altri beneficiari (compagnie di trasporto marittimo) un vantaggio che persegu[iva] un obiettivo d’interesse comune» (considerando 200 della decisione impugnata) e che, pertanto, «l’aiuto ottenuto dal GIE o dai relativi investitori [dovesse] essere ritenuto compatibile nella stessa misura» (considerando 201 della decisione impugnata).

57 La Commissione ha ricordato che «le compagnie di trasporto marittimo non benefici[avano] di aiuti di Stato ai sensi dell’articolo 107, paragrafo 1, del TFUE». Tuttavia, essa ha precisato che, «al fine di individuare l’importo dell’aiuto compatibile a livello di GIE, come intermediari che trasmettono alle compagnie di trasporto marittimo un vantaggio che persegue un obiettivo di interesse comune, [la stessa] [riteneva] che gli orientamenti per i trasporti marittimi [dovessero] essere applicati mutatis mutandis al vantaggio trasferito dal GIE alla compagnia di trasporto marittimo per determinare: 1) l’importo dell’aiuto ricevuto inizialmente dal GIE e trasferito alla compagnia di trasporto marittimo che sarebbe stato compatibile se l’importo trasferito avesse costituito un aiuto di Stato alla compagnia di trasporto marittimo; 2) la quota del vantaggio compatibile rispetto al vantaggio complessivo trasferito alla compagnia di trasporto marittimo; e 3) l’importo dell’aiuto che dov[eva] essere ritenuto compatibile come remunerazione dei GIE per la loro intermediazione» (considerando 203 della decisione impugnata).

4. Recupero

a) Principi generali del diritto dell’Unione europea

58 Ai considerando da 211 a 276 della decisione impugnata e ai sensi dell’articolo 14 del regolamento (CE) n. 659/1999 del Consiglio, del 22 marzo 1999, recante modalità di applicazione dell’articolo [108 TFUE] (GU L 83, pag. 1), la Commissione ha esaminato se il recupero degli aiuti fosse contrario a un principio generale del diritto dell’Unione. In proposito, la Commissione ha ritenuto che se, da un lato, i principi di parità di trattamento e di tutela del legittimo affidamento non ostavano al recupero dell’aiuto (considerando da 213 a 245 della decisione impugnata), dall’altro, il rispetto del principio di certezza del diritto imponeva di escludere «il recupero dell’aiuto derivante dalle operazioni nell’ambito del regime di tax lease riguardo alle quali [era] stato concesso l’aiuto tra l’entrata in vigore di detto regime nel 2002 e il 30 aprile 2007», data di pubblicazione nella Gazzetta ufficiale dell’Unione europea della sua decisione 2007/256/CE, del 20 dicembre 2006, relativa al regime di aiuti a cui la Francia ha dato esecuzione ai sensi dell’articolo 39 CA del codice generale delle imposte – Aiuto di Stato C 46/04 (ex NN 65/04) (GU 2007, L 112, pag. 41) (considerando da 246 a 262 della decisione impugnata).

b) Determinazione degli importi da recuperare

59 La Commissione ha esposto, ai considerando da 263 a 269 della decisione impugnata, una metodologia per determinare gli importi degli aiuti incompatibili da recuperare, articolata in quattro fasi, vale a dire, in primo luogo, il calcolo del vantaggio fiscale complessivo creato dall’operazione, in secondo luogo, il calcolo del vantaggio fiscale creato dalle misure fiscali generali (misure 1 e 3) applicate all’operazione (che occorre detrarre), in terzo luogo, il calcolo del vantaggio fiscale equivalente a un aiuto di Stato e, in quarto luogo, il calcolo dell’importo dell’aiuto compatibile, applicando i principi esposti ai considerando da 202 a 210 della decisione impugnata.

c) Clausole contrattuali

60 Infine, ai considerando da 270 a 276 della decisione impugnata, la Commissione ha rilevato l’esistenza di talune clausole contenute in alcuni contratti tra gli investitori, le compagnie di trasporto marittimo e i cantieri navali, in base alle quali i cantieri navali avrebbero dovuto compensare le altre parti qualora queste ultime non avessero potuto ottenere i vantaggi fiscali attesi. In proposito, la Commissione ha ricordato che il principale obiettivo cui è finalizzato il recupero di un aiuto di Stato illegittimamente versato era quello di eliminare la distorsione della concorrenza causata dal vantaggio concorrenziale determinato dall’aiuto medesimo e, in tal modo, ristabilire la situazione precedente al versamento dell’aiuto. Al considerando 273 della decisione impugnata, la Commissione ha precisato che, «[p]er conseguire tale risultato, [la stessa] [doveva] avere il potere d’imporre la restituzione dell’aiuto da parte degli effettivi beneficiari, in modo da poter svolgere la funzione di ripristinare la situazione concorrenziale sul mercato o sui mercati in cui si è verificata la distorsione». Orbene, la Commissione ha sottolineato che tale obiettivo rischierebbe di essere pregiudicato qualora i beneficiari effettivi dell’aiuto potessero modificare gli effetti delle decisioni di recupero mediante clausole contrattuali. Ne consegue, secondo la Commissione, che «le clausole contrattuali che tutelano i beneficiari dell’aiuto dall’obbligo di restituzione di aiuti illegali e incompatibili, trasferendo i rischi economici e giuridici di tale restituzione ad altre persone, sono in contrasto con l’essenza stessa del sistema di controllo degli aiuti di Stato stabilito dal trattato» e che, «[p]ertanto, le parti private non possono discostarsene mediante clausole contrattuali» (considerando 275 della decisione impugnata).

C – Dispositivo della decisione impugnata

61 Il dispositivo della decisione impugnata così recita:

«Articolo 1

Le misure derivanti dall’articolo 115, paragrafo 11, della TRLIS (ammortamento anticipato di beni locati), dall’applicazione del regime d’imposta sul tonnellaggio a imprese, navi o attività non ammissibili e dall’articolo 50, paragrafo 3, del RIS costituiscono un aiuto di Stato a favore dei GIE e dei loro investitori, al quale [il Regno di ]Spagna ha dato illegalmente esecuzione dal 1° gennaio 2002 in violazione dell’articolo 108, paragrafo 3, [TFUE].

Articolo 2

Le misure di aiuti di Stato di cui all’articolo 1 sono incompatibili con il mercato interno, tranne i casi in cui l’aiuto corrisponda a una remunerazione conforme al mercato per l’intermediazione degli investitori finanziari e sia trasferito a compagnie di trasporto marittimo ammissibili ai sensi degli orientamenti per i trasporti marittimi nel rispetto delle condizioni imposte dagli orientamenti stessi.

Articolo 3

[Il Regno di] Spagna pone fine al regime di aiuti di cui all’articolo 1 nella misura in cui è incompatibile con il mercato interno.

Articolo 4

1. [Il Regno di] Spagna deve recuperare l’aiuto incompatibile concesso nel quadro del regime di cui all’articolo 1 presso gli investitori dei GIE che ne hanno beneficiato, senza la possibilità per tali beneficiari di trasferire l’onere del recupero ad altre persone. Non si effettua tuttavia alcun recupero riguardo agli aiuti concessi nell’ambito di operazioni di finanziamento in merito alle quali le autorità competenti si sono impegnate a concedere il beneficio delle misure con un atto giuridicamente vincolante adottato prima del 30 aprile 2007.

(...)

Articolo 5

1. Il recupero dell’aiuto concesso nel quadro del regime di cui all’articolo 1 è immediato ed effettivo.

2. [Il Regno di] Spagna garantisce l’attuazione della presente decisione entro quattro mesi dalla data della sua notifica.

Articolo 6

1. Entro due mesi dalla notifica della presente decisione, [il Regno di] Spagna trasmette le seguenti informazioni:

(…)

2. [Il Regno di] Spagna informa la Commissione dei progressi delle misure nazionali adottate per l’attuazione della presente decisione fino al completo recupero dell’aiuto concesso nel quadro del regime di cui all’articolo 1.

(…)».

Procedimento e conclusioni delle parti

62 Con atto introduttivo depositato nella cancelleria del Tribunale il 25 settembre 2013, il Regno di Spagna ha proposto un ricorso, registrato con il numero di ruolo T‑515/13.

63 Con atto introduttivo depositato nella cancelleria del Tribunale il 30 dicembre 2013, la Lico Leasing, SA (in prosieguo: la «Lico») e la Pequeños y Medianos Astilleros Sociedad de Reconversión, SA (in prosieguo: la «PYMAR») hanno proposto un ricorso, registrato con il numero di ruolo T‑719/13.

64 Altri ricorsi sono peraltro stati proposti anche da altri ricorrenti contro la decisione impugnata.

65 Il 26 maggio 2014, il Tribunale ha chiesto al Regno di Spagna e alla Commissione se fosse opportuno sospendere il procedimento nella causa T‑515/13, in applicazione dell’articolo 77, lettera d), del regolamento di procedura del Tribunale del 2 maggio 1991, fino al termine della fase scritta del procedimento nelle altre cause avviate dinanzi al Tribunale avverso la decisione impugnata, menzionate ai punti 63 e 64 supra. Nelle sue osservazioni, il Regno di Spagna si è opposto alla sospensione. La Commissione non ha sollevato obiezioni.

66 Con ordinanza del 17 luglio 2014, il Tribunale (Settima Sezione) ha respinto una domanda d’intervento presentata dal Comitato delle associazioni degli armatori delle Comunità europee nell’ambito della causa T‑719/13 a sostegno delle conclusioni della Commissione.

67 Il 17 febbraio 2015, nell’ambito di misure di organizzazione del procedimento nella causa T‑719/13, il Tribunale ha posto un quesito alla Lico e alla PYMAR e le ha invitate a produrre alcuni documenti. La Lico e la PYMAR hanno risposto al quesito e hanno depositato i documenti richiesti nel termine fissato.

68 Il 26 febbraio 2015, su proposta del giudice relatore, il Tribunale (Settima Sezione) ha deciso di aprire la fase orale del procedimento nella causa T‑515/13.

69 Il 3 marzo 2015, nell’ambito di misure di organizzazione del procedimento nella causa T‑515/13, il Tribunale ha sottoposto alle parti due quesiti cui rispondere oralmente in udienza.

70 Il 23 aprile 2015, su proposta del giudice relatore, il Tribunale (Settima Sezione) ha deciso di aprire la fase orale del procedimento nella causa T‑719/13.

71 Il 28 aprile 2015, nell’ambito di misure di organizzazione del procedimento nelle cause T‑515/13 e T‑719/13, il Tribunale ha posto alle parti un quesito scritto, relativo alle conseguenze che occorre trarre in tali cause dalle sentenze del 7 novembre 2014, Autogrill España/Commissione (T‑219/10, Racc., EU:T:2014:939) e Banco Santander e Santusa/Commissione (T‑399/11, Racc., EU:T:2014:938), in particolare per quanto riguarda l’analisi della selettività accertata nella decisione impugnata. Le parti nelle due cause hanno risposto al quesito nei termini fissati.

72 Le parti nelle cause T‑515/13 e T‑719/13 hanno svolto le proprie difese e hanno risposto ai quesiti posti dal Tribunale alle udienze svoltesi, rispettivamente, il 9 e il 10 giugno 2015.

73 Alle udienze nelle cause T‑515/13 e T‑719/13, le parti sono state invitate dal Tribunale a pronunciarsi su un’eventuale sospensione delle cause, in applicazione dell’articolo 77, lettera d), del regolamento di procedura del 2 maggio 1991, nell’attesa che la Corte pronunciasse la decisione che avrebbe posto fine alla controversia nella causa C‑20/15 P, Commissione/Autogrill España, e nella causa C‑21/05 P, Commissione/Banco Santander e Santusa. Sebbene le parti non si siano opposte a tale sospensione, ne hanno rilevato l’inopportunità sostenendo che il Tribunale si sarebbe potuto pronunciare nell’ambito delle presenti cause sulla base della giurisprudenza esistente, senza attendere la decisione della Corte.

74 Con ordinanze del 6 ottobre 2015, il Tribunale (Settima Sezione) ha riaperto la fase orale del procedimento nelle cause T‑515/13 e T‑719/13 per chiedere alle parti di presentare osservazioni su un’eventuale riunione delle due cause ai fini della sentenza a definizione della lite. Le parti hanno depositato le proprie osservazioni nel termine fissato.

75 Con ordinanza emessa in data odierna, il presidente della Settima Sezione del Tribunale ha riunito le cause T‑515/13 e T‑719/13 ai fini della sentenza che conclude il giudizio, in applicazione dell’articolo 68 del regolamento di procedura del Tribunale.

76 Nella causa T‑515/13, il Regno di Spagna chiede che il Tribunale voglia:

– annullare la decisione impugnata;

– condannare la Commissione alle spese.

77 Nella causa T‑515/13, la Commissione conclude che il Tribunale voglia:

– respingere il ricorso;

– condannare il Regno di Spagna alle spese.

78 Nella causa T‑719/13, la Lico e la PYMAR concludono che il Tribunale voglia:

– dichiarare la nullità della decisione impugnata con la motivazione che il regime spagnolo di tax lease è stato erroneamente definito un sistema di aiuti di Stato a vantaggio dei GIE e dei relativi investitori, e a motivo dell’esistenza di vizi di motivazione;

– in subordine, dichiarare la nullità dell’ordine di recupero degli aiuti concessi in virtù del regime spagnolo di tax lease, perché contrario ai principi generali dell’ordinamento giuridico dell’Unione;

– in subordine, dichiarare la nullità dell’ordine di recupero nella parte relativa al calcolo dell’importo dell’aiuto incompatibile da recuperare, in quanto esso impedisce al Regno di Spagna di determinare la formula di calcolo di tale importo secondo i principi generali applicabili al recupero degli aiuti di Stato;

– condannare la Commissione alle spese.

79 Nella causa T‑719/13, la Commissione chiede che il Tribunale voglia:

– respingere il ricorso;

– condannare la Lico e la PYMAR alle spese.

In diritto

I – Sulla ricevibilità del ricorso nella causa T‑719/13

80 Dal ricorso nella causa T‑719/13 emerge che la Lico è un istituto finanziario che ha investito in un certo numero di GIE che hanno partecipato al regime spagnolo di tax lease. La stessa sostiene di aver presentato il ricorso in qualità di beneficiario effettivo di aiuti che dovevano essere recuperati in applicazione della decisione impugnata. La PYMAR, da parte sua, è una società che collabora con i piccoli e medi cantieri navali per consentire loro di conseguire adeguatamente i loro obiettivi industriali. Per dimostrare la propria legittimazione ad agire dinanzi al Tribunale, quest’ultima afferma che, a causa della decisione impugnata, gli investitori si rifiutano di continuare a investire nel settore della costruzione navale. Peraltro, malgrado l’invalidità delle clausole che obbligavano i cantieri navali a risarcire gli investitori in caso di restituzione dei vantaggi fiscali in questione (v. punto 60 supra), questi ultimi cercherebbero di avvalersene nell’ambito di procedimenti giudiziari a livello nazionale. Infine, sia la Lico che la PYMAR avrebbero preso parte al procedimento formale di esame che ha portato all’adozione della decisione impugnata, il che dimostrerebbe anche la loro legittimazione ad agire.

81 Senza sollevare formalmente un’eccezione d’irricevibilità, la Commissione ha espresso riserve sulla legittimazione ad agire sia della Lico che della PYMAR.

82 Per quanto riguarda la Lico, non sarebbe stata fornita la prova del suo coinvolgimento individuale. Secondo la Commissione, infatti, i documenti prodotti non consentivano di stabilire con certezza se tale società avesse ricevuto un aiuto di Stato che doveva essere restituito in virtù del regime spagnolo di tax lease. In particolare, la Lico non avrebbe prodotto le autorizzazioni amministrative necessarie per l’applicazione dell’ammortamento anticipato, laddove trattasi dell’«atto di concessione del primo vantaggio fiscale», la cui data è determinante per accertare se l’aiuto debba essere recuperato o se sia coperto dal periodo per il quale la Commissione non ha ordinato il recupero nel rispetto del principio di certezza del diritto. All’udienza, la Commissione ha aggiunto che la Lico avrebbe anche dovuto fornire la prova di avere effettivamente conseguito utili che dovevano essere oggetto di imposizione durante gli esercizi fiscali in questione. Diversamente, i vantaggi fiscali derivanti dal regime spagnolo di tax lease (perdite tali da ridurre l’importo della base imponibile della Lico nell’ambito delle proprie attività) non avrebbero portato alcun beneficio. All’udienza, la Commissione ha tuttavia precisato che essa non richiedeva alla Lico di produrre una copia degli ordini di recupero, in quanto il procedimento di recupero avviato dalle autorità spagnole non si era ancora concluso in tale data.

83 Quanto alla PYMAR, la Commissione osserva che essa non ha beneficiato del regime spagnolo di tax lease e che la presunta perdita di sbocchi non può essere considerata una conseguenza diretta della decisione impugnata. Peraltro, la PYMAR non avrebbe interesse ad agire contro la decisione impugnata, giacché quest’ultima le è favorevole.

84 Il Tribunale ritiene opportuno esaminare anzitutto la ricevibilità del ricorso per quanto riguarda la Lico.

85 Ai sensi dell’articolo 263, quarto comma, TFUE, «[q]ualsiasi persona fisica o giuridica può proporre, alle condizioni previste al primo e secondo comma, un ricorso contro gli atti adottati nei suoi confronti o che la riguardano direttamente e individualmente, e contro gli atti regolamentari che la riguardano direttamente e che non comportano alcuna misura d’esecuzione».

86 Nel caso di specie, la decisione impugnata ha come unico destinatario il Regno di Spagna. Pertanto, ai sensi dell’articolo 263, quarto comma, TFUE, la Lico sarà legittimata ad agire davanti al Tribunale soltanto se la decisione impugnata la riguarda direttamente e individualmente, in quanto contiene misure di esecuzione a suo carico ai sensi della suindicata disposizione (v., in tal senso, sentenza del 19 dicembre 2013, Telefónica/Commissione, C‑274/12 P, Racc., EU:C:2013:852, punti 35 e 36).

87 Secondo costante giurisprudenza, i beneficiari effettivi di aiuti individuali concessi in base ad un regime di aiuti di cui la Commissione ha ordinato il recupero sono, per tale ragione, individualmente interessati ai sensi dell’articolo 263, quarto comma, TFUE (v. sentenza del 9 giugno 2011, Comitato «Venezia vuole vivere» e a./Commissione, C‑71/09 P, C‑73/09 P e C‑76/09 P, Racc., EU:C:2011:368, punto 53 e giurisprudenza citata).

88 Nella fattispecie, il coinvolgimento individuale della Lico ad opera della decisione impugnata è stato dimostrato a sufficienza dagli elementi forniti dinanzi al Tribunale. Si tratta delle copie delle notifiche dell’amministrazione fiscale che comunicano l’avvio di un’indagine volta ad accertare «l’importo degli aiuti da recuperare in applicazione della decisione [impugnata]» e, come richiesto dalla Commissione nel controricorso, copie delle autorizzazioni di concessione del beneficio dell’ammortamento anticipato ai GIE in cui la Lico aveva acquisito partecipazioni. La Commissione non contesta il fatto che, in virtù del principio di trasparenza fiscale, siano i membri di tali GIE – e, quindi, la Lico – ad avere beneficiato del vantaggio economico concesso dall’amministrazione fiscale. Occorre constatare che tutte queste autorizzazioni sono state concesse dopo il 30 aprile 2007, data a decorrere dalla quale la decisione impugnata ordina il recupero, ai sensi dell’articolo 4, paragrafo 1, della decisione in questione. Tali elementi dimostrano pertanto che la Lico è un beneficiario effettivo di aiuti individuali concessi in virtù del regime spagnolo di tax lease di cui la Commissione ha ordinato il recupero. Non è quindi necessario che la Lico fornisca anche la prova di avere effettivamente realizzato utili che dovevano essere oggetto di imposizione negli esercizi fiscali di cui trattasi. Infatti, come riconosciuto dalla Commissione nelle sue memorie, l’autorizzazione di ammortamento anticipato costituisce «l’atto di concessione del primo vantaggio fiscale».

89 Con riferimento al coinvolgimento diretto della Lico, atteso che l’articolo 4, paragrafo 1, della decisione impugnata obbliga il Regno di Spagna ad adottare le misure necessarie per recuperare l’aiuto incompatibile, di cui ha beneficiato la Lico, quest’ultima deve essere considerata direttamente interessata dalla decisione impugnata (v., in tal senso, sentenza del 4 marzo 2009, Associazione italiana del risparmio gestito e Fineco Asset Management/Commissione, T‑445/05, Racc., EU:T:2009:50, punto 52 e giurisprudenza citata).

90 Essendo stato dimostrato il coinvolgimento diretto e individuale della Lico da parte della decisione impugnata ed essendo certo il suo interesse ad agire avverso tale decisione, i ricorsi nella causa T‑719/13 devono essere dichiarati ricevibili, senza la necessità di stabilire se anche la PYMAR soddisfi le condizioni di ricevibilità imposte dall’articolo 263, quarto comma, TFUE (v. sentenze del 24 marzo 1993, CIRFS e a./Commissione, C‑313/90, Racc., EU:C:1993:111, punti 30 e 31, e del 26 ottobre 1999, Burrill e Noriega Guerra/Commissione, T‑51/98, Racc. FP, EU:T:1999:271, punti da 19 a 21 e giurisprudenza citata).

II – Nel merito

A – Sulla portata del primo capo delle conclusioni della Lico e della PYMAR nella causa T‑719/13

91 Occorre osservare che, con il primo capo delle conclusioni, sostenuto dal primo motivo, la Lico e la PYMAR chiedono al Tribunale di «dichiarare la nullità della decisione impugnata motivando che il regime spagnolo di tax lease è stato erroneamente definito un sistema di aiuti di Stato che va a vantaggio dei GIE e dei relativi investitori, e a causa dell’esistenza di vizi di motivazione».

92 Orbene, si noti come l’articolo 1 della decisione impugnata, che riguarda la qualificazione di aiuto di Stato ai sensi dell’articolo 107, paragrafo 1, TFUE, non si riferisce al regime spagnolo di tax lease come tale, né lo definisce come «sistema di aiuti di Stato». Tale articolo, infatti, così recita: «Le misure derivanti dall’articolo 115, paragrafo 11, della TRLIS (ammortamento anticipato di beni locati), dall’applicazione del regime d’imposta sul tonnellaggio a imprese, navi o attività non ammissibili e dall’articolo 50, paragrafo 3, del RIS costituiscono un aiuto di Stato a favore dei GIE e dei loro investitori, al quale [il Regno di] Spagna ha dato illegalmente esecuzione dal 1° gennaio 2002 in violazione dell’articolo 108, paragrafo 3, [TFUE]». L’articolo 4, paragrafo 1, della decisione impugnata, che contiene l’ordine di recupero, si riferisce all’«aiuto incompatibile concesso nel quadro del regime di cui all’articolo 1».

93 All’udienza, la Lico e la PYMAR hanno precisato che, con il primo capo delle conclusioni, esse chiedevano l’annullamento dell’articolo 1 nel suo complesso e che le tre misure menzionate in tale disposizione erano state citate nel ricorso. La Commissione, dal canto suo, ha affermato all’udienza che il primo motivo del ricorso non faceva riferimento alle tre misure in questione.

94 Al riguardo, occorre rilevare che il dispositivo di un atto è indissociabile dalla sua motivazione e va interpretato, se necessario, tenendo conto dei motivi che hanno portato alla sua adozione (sentenze del 15 maggio 1997, TWD/Commissione, C‑355/95 P, Racc., EU:C:1997:241, punto 21, e del 29 aprile 2004, Italia/Commissione, C‑298/00 P, Racc., EU:C:2004:240, punto 97).

95 Nel caso in esame, come ricordato ai precedenti punti da 33 a 35, la Commissione, ai considerando da 116 a 122 della decisione impugnata, ha ritenuto necessario descrivere il regime spagnolo di tax lease come un «sistema» di misure fiscali collegate tra loro e valutarne gli effetti nel loro contesto reciproco, tenendo conto in particolare delle relazioni di fatto introdotte o approvate dallo Stato. Tuttavia, la Commissione non si è avvalsa esclusivamente di un approccio globale, ma ha anche analizzato singolarmente le cinque misure che costituiscono il regime spagnolo di tax lease, per «determinare quale parte dei vantaggi economici creati dal regime spagnolo di tax lease derivi dalle misure generali e quale dalle misure selettive» ai sensi dell’articolo 107, paragrafo 1, TFUE. La Commissione ritiene che «i due approcci siano complementari e conducano a conclusioni coerenti» (considerando 120 della decisione impugnata).

96 Al termine dell’analisi individuale delle misure che costituiscono il regime spagnolo di tax lease, la Commissione ha concluso, al considerando 155 della decisione impugnata, che «[l]’importo del vantaggio economico derivante dal regime spagnolo di tax lease nel complesso» corrispondeva in «pratica» alla «somma dei vantaggi ottenuti dal GIE applicando le [tre] misure selettive summenzionate», ossia l’ammortamento anticipato (misura 2) e l’applicazione alle attività di locazione a scafo nudo dei GIE del regime d’imposta sul tonnellaggio (misura 4), come precisato dall’articolo 50, paragrafo 3, del RIS (misura 5).

97 Ne consegue che la Commissione ha concluso, in sostanza, che il regime spagnolo di tax lease era un «sistema» costituito da cinque misure fiscali, di cui tre soddisfacevano le condizioni di cui all’articolo 107, paragrafo 1, TFUE. Tale presentazione è stata fatta anche dalla Lico e dalla PYMAR nel loro ricorso, quando hanno ricordato la formulazione della decisione impugnata.

98 In tal modo, quando la Lico e la PYMAR chiedono al Tribunale, nel loro primo capo delle conclusioni sostenuto dal loro primo motivo, di annullare la decisione impugnata «motivando che il regime spagnolo di tax lease è stato erroneamente definito un sistema di aiuti di Stato», esse fanno necessariamente riferimento ai componenti di quest’ultimo, indicati all’articolo 1 della decisione impugnata.

B – Sui motivi addotti nelle cause T‑515/13 e T‑719/13

99 A sostegno del suo ricorso nella causa T‑515/13, il Regno di Spagna invoca, in sostanza, quattro motivi.

100 Il primo motivo verte sulla violazione dell’articolo 107, paragrafo 1, TFUE.

101 Il secondo, terzo e quarto motivo sono sollevati in subordine e riguardano il caso in cui il Tribunale dovesse concludere nel senso dell’esistenza di un aiuto di Stato illegale. Sostengono la violazione di numerosi principi generali del diritto dell’Unione in quanto la Commissione avrebbe ordinato il parziale recupero dell’aiuto asseritamente concesso. Tali motivi vertono sulla violazione, rispettivamente, dei principi di parità di trattamento, di tutela del legittimo affidamento e di certezza del diritto.

102 A sostegno del loro ricorso nella causa T‑719/13, la Lico e la PYMAR deducono tre motivi.

103 Il primo motivo, dedotto a sostegno del loro primo capo delle conclusioni, verte sulla violazione dell’articolo 107, paragrafo 1, TFUE e dell’articolo 296 TFUE.

104 Il secondo motivo, dedotto in subordine a sostegno del loro secondo capo delle conclusioni, verte sulla violazione dei principi di tutela del legittimo affidamento e di certezza del diritto, per quanto riguarda l’obbligo di recupero.

105 Il terzo motivo, anch’esso dedotto in subordine a sostegno del loro terzo capo delle conclusioni, contesta la metodologia di calcolo dell’aiuto definita dalla Commissione nella decisione impugnata (v. punto 59 supra), che non rispetterebbe i principi generali applicabili al recupero degli aiuti. In particolare, la Lico e la PYMAR affermano che siffatta metodologia di calcolo, quale descritta nella decisione impugnata, potrebbe essere interpretata nel senso di esigere dagli investitori il rimborso di un importo corrispondente al vantaggio fiscale nel suo complesso percepito in virtù della riduzione dell’imposta, senza tenere conto del fatto che hanno trasmesso la maggior parte del vantaggio alle compagnie di trasporto marittimo (v. punto 21 supra).

106 È opportuno esaminare anzitutto, congiuntamente, il primo motivo presentato dal Regno di Spagna, dalla Lico e dalla PYMAR nelle due cause, relativo alla qualificazione di aiuto di Stato ai sensi dell’articolo 107, paragrafo 1, TFUE.

1. Sul primo motivo, relativo alla qualificazione di aiuto di Stato ai sensi dell’articolo 107, paragrafo 1, TFUE

107 Il Regno di Spagna, la Lico e la PYMAR sostengono che la Commissione ha violato l’articolo 107, paragrafo 1, TFUE, in quanto non sarebbero soddisfatte le condizioni relative alla selettività, al rischio di distorsione della concorrenza e all’incidenza sugli scambi. Sebbene non invochino formalmente una violazione dell’articolo 296 TFUE su questo punto, la Lico e la PYMAR denunciano nel loro ricorso il ragionamento illogico e contraddittorio per quanto riguarda il rispetto delle condizioni in questione. La Commissione non spiegherebbe peraltro in che modo la misura possa avere un effetto sui mercati indicati, e si limiterebbe ad affermare che l’effetto è acquisito senza dimostrarlo. Senza menzionare l’articolo 296 TFUE, il Regno di Spagna rileva inoltre nella sua replica che la motivazione della decisione impugnata è, da un lato, carente per quanto riguarda la prova della concessione di un vantaggio agli investitori del GIE e, dall’altro lato, incoerente per quanto concerne il criterio di distorsione della concorrenza.

108 Il Regno di Spagna, la Lico e la PYMAR osservano altresì che le condizioni relative alla selettività, al rischio di distorsione della concorrenza e all’incidenza sugli scambi dovevano essere accertate unicamente rispetto ai vantaggi ottenuti dagli investitori. In proposito, il Regno di Spagna evidenzia che questi ultimi sono gli unici soggetti destinatari dell’ordine di recupero imposto dall’articolo 4, paragrafo 1, della decisione impugnata. La Commissione avrebbe così individuato come unico aiuto ai fini dell’articolo 107, paragrafo 1, TFUE il presunto vantaggio concesso a tali investitori. La Lico e la PYMAR aggiungono che il vantaggio selettivo individuato dalla Commissione è costituito, in sostanza, da un vantaggio fiscale. Orbene, in applicazione del principio di trasparenza fiscale, i GIE, in quanto tali, non otterrebbero nessun vantaggio, neppure fiscale, poiché questo sarebbe interamente trasferito ai loro membri. In risposta a un quesito del Tribunale (v. punto 71 supra), il Regno di Spagna ha ricordato che né lo statuto dei GIE né il principio di trasparenza fiscale erano stati messi in discussione dalla Commissione, al considerando 140 della decisione impugnata.

109 Nell’ambito della causa T‑515/13, il Regno di Spagna aggiunge alcuni argomenti specifici.

110 In primo luogo, contrariamente a quanto sembra affermare la Commissione ai considerando da 116 a 119 della decisione impugnata, il regime spagnolo di tax lease non sarebbe un «sistema» che esiste come tale nella normativa applicabile. Infatti, secondo il Regno di Spagna, il cosiddetto regime spagnolo di tax lease non è altro che un complesso di atti giuridici posti in essere dai contribuenti. Questi ultimi si limiterebbero, nell’ambito di una strategia di ottimizzazione fiscale, a beneficiare di una combinazione di misure fiscali individuali. Il regime spagnolo di tax lease, per sua stessa natura, non potrebbe pertanto essere imputato allo Stato.

111 In secondo luogo, il Regno di Spagna fa presente che l’ammortamento anticipato non implica una riduzione dell’imposta e non conferisce pertanto un vantaggio fiscale.

112 In terzo luogo, il Regno di Spagna contesta la conclusione della Commissione secondo cui il regime d’imposizione sul tonnellaggio, come dalla stessa autorizzato (v. punto 27 supra), non copriva le attività dei GIE costituiti ai fini del regime spagnolo di tax lease.

113 Infine, il Regno di Spagna afferma che l’articolo 50, paragrafo 3, del RIS non costituisce un’eccezione al regime in esame, quale era stato autorizzato.

114 Il Tribunale ritiene opportuno esaminare anzitutto gli argomenti comuni alle due cause, menzionati ai precedenti punti 107 e 108, relativi all’analisi della Commissione in merito a selettività, rischio di distorsione della concorrenza e incidenza sugli scambi tra Stati membri. Nell’ambito di siffatto esame, è necessario, come suggerito dal Regno di Spagna, dalla Lico e dalla PYMAR, identificare preventivamente i beneficiari dei vantaggi economici, ai sensi dell’articolo 107, paragrafo 1, TFUE, derivanti dalle misure in questione.

a) Identificazione dei beneficiari dei vantaggi economici

115 La Commissione ha precisato, all’articolo 1 della decisione impugnata, che tre delle cinque misure fiscali che, a suo avviso, costituiscono il regime spagnolo di tax lease costituivano un aiuto di Stato «a favore dei GIE e dei loro investitori». Si tratta dell’ammortamento anticipato (misura 2) e dell’applicazione del regime dell’imposta sul tonnellaggio (misura 4), quale precisato dall’articolo 50, paragrafo 3, del RIS (misura 5). L’articolo 4, paragrafo 1, della decisione impugnata dispone tuttavia che il Regno di Spagna deve recuperare l’aiuto incompatibile concesso in virtù del regime di cui all’articolo 1 «presso gli investitori dei GIE che ne hanno beneficiato, senza la possibilità per tali beneficiari di trasferire l’onere del recupero ad altre persone».

116 A tale riguardo, occorre rilevare che, sebbene i GIE abbiano beneficiato delle tre misure fiscali di cui all’articolo 1 della decisione impugnata, sono i membri dei GIE ad aver beneficiato dei vantaggi economici derivanti da tali tre misure. Come emerge infatti dal considerando 140 della decisione impugnata (v. punto 41 supra), il principio di trasparenza fiscale applicabile ai GIE non è stato messo in discussione dalla Commissione nel caso in esame. In base a tale principio, i vantaggi fiscali concessi ai GIE costituiti ai fini del regime spagnolo di tax lease possono beneficiare soltanto i loro membri, definiti dalla Commissione come semplici «investitori» (v. supra, punto 12). Questi ultimi sono peraltro gli unici soggetti destinatari dell’ordine di recupero imposto dall’articolo 4, paragrafo 1, della decisione impugnata.

117 In mancanza di vantaggio economico a favore dei GIE, la Commissione ha erroneamente concluso, all’articolo 1 della decisione impugnata, che essi avevano beneficiato di un aiuto di Stato ai sensi dell’articolo 107, paragrafo 1, TFUE.

118 Atteso che sono gli investitori e non i GIE ad aver beneficiato dei vantaggi fiscali ed economici derivanti dal regime spagnolo di tax lease, occorre stabilire, in base agli argomenti delle parti, se i vantaggi ottenuti dagli investitori siano selettivi, rischino di falsare la concorrenza e incidano sugli scambi tra gli Stati membri e se la decisione impugnata sia sufficientemente motivata riguardo all’analisi di tali criteri.

b) Sulla condizione relativa alla selettività

119 Come indicato in precedenza al punto 97, la Commissione ha concluso, in sostanza, nella decisione impugnata che il regime spagnolo di tax lease era un «sistema» costituito da cinque misure fiscali, tre delle quali soddisfacevano tutte le condizioni imposte dall’articolo 107, paragrafo 1, TFUE, inclusa quella relativa alla selettività.

120 Come richiamato ai precedenti punti da 39 a 46, la Commissione ha analizzato il carattere selettivo di ciascuna delle misure fiscali che, a suo avviso, costituiscono il regime spagnolo di tax lease, singolarmente, ai considerando da 128 a 154 della decisione impugnata, per analizzare successivamente, in modo generale, la selettività del regime spagnolo di tax lease come «sistema», ai considerando da 155 a 157 della decisione impugnata. La Commissione precisa, al considerando 120 della decisione impugnata, che la valutazione individuale delle misure che costituiscono il regime spagnolo di tax lease e il loro esame globale in quanto «sistema» sono «complementari e conduc[o]no a conclusioni coerenti» (v. punto 35 supra).

121 A proposito dell’analisi individuale della Commissione, la misura 2 (ammortamento anticipato) è stata definita «selettiva», in quanto il conferimento di tale vantaggio dipenderebbe da un’autorizzazione concessa dall’amministrazione fiscale sulla base di un potere discrezionale. L’esercizio di detto potere discrezionale avrebbe spinto l’amministrazione fiscale a concedere le autorizzazioni in questione unicamente nel caso di acquisti di navi d’alto mare nell’ambito del regime spagnolo di tax lease e non in altre circostanze (considerando da 132 a 139 della decisione impugnata). La misura 4 (applicazione del regime d’imposta sul tonnellaggio ai GIE costituiti ai fini del regime spagnolo di tax lease) e la misura 5 (articolo 50, paragrafo 3, del RIS) sarebbero selettive, poiché avrebbero favorito talune attività, vale a dire la locazione a scafo nudo (considerando da 141 a 144 della decisione impugnata) nonché l’acquisizione di navi mediante contratti di locazione finanziaria precedentemente autorizzati dall’amministrazione fiscale e la rivendita di tali navi (considerando da 145 a 154 della decisione impugnata).