VISPĀRĒJĀS TIESAS SPRIEDUMS (septītā palāta)

2015. gada 17. decembrī (*)

Valsts atbalsts – Kuģu būve – Noteikumi par nodokļiem, kas ir piemērojami dažiem nolīgumiem, kuri ir noslēgti kuģu finansēšanai un iegādei – Lēmums, ar kuru atbalsts atzīts par daļēji nesaderīgu ar iekšējo tirgu un uzdots to daļēji atgūt – Prasība atcelt tiesību aktu – Individuāls skārums – Pieņemamība – Priekšrocība – Selektīvs raksturs – Ietekme uz tirdzniecību starp dalībvalstīm – Konkurences apdraudējums – Pienākums norādīt pamatojumu

Apvienotās lietas T‑515/13 un T‑719/13

Spānijas Karaliste, ko sākotnēji pārstāvēja N. Díaz Abad, vēlāk – M. Sampol Pucurull, abogados del Estado,

prasītāja lietā T‑515/13,

Lico Leasing, SA, Madride (Spānija),

Pequeños y Medianos Astilleros Sociedad de Reconversión, SA, Madride,

ko pārstāv M. Merola un M. A. Sánchez, advokāti,

prasītājas lietā T‑719/13,

pret

Eiropas Komisiju, ko pārstāv V. Di Bucci, M. Afonso, É. Gippini Fournier un P. Němečková, pārstāvji,

atbildētāja,

par prasību atcelt Komisijas 2013. gada 17. jūlija Lēmumu 2014/200/ES par valsts atbalstu SA.21233 C/11 (ex NN/11, ex CP 137/06), ko īstenojusi Spānija; noteiktiem finanšu līzinga līgumiem piemērojamais nodokļu režīms, pazīstams arī kā “Spānijas nodokļu līzinga sistēma” (OV 2014, L 114, 1. lpp.).

VISPĀRĒJĀ TIESA (septītā palāta)

šādā sastāvā: priekšsēdētājs M. van der Vaude [M. van der Woude] (referents), tiesneši V. Višņevska‑Bjalecka [I. Wiszniewska-Białecka] un I. Uljoa Rubio [I. Ulloa Rubio],

sekretārs H. Palasio Gonsaless [J. Palacio González], galvenais administrators,

ņemot vērā rakstveida procesu un 2015. gada 9. un 10. jūnija tiesas sēdes,

pasludina šo spriedumu.

Spriedums

Tiesvedības priekšvēsture

I – Administratīvais process

1 Sākot no 2006. gada maija, Eiropas Komisija saņēma vairākas sūdzības, kas bija vērstas pret tā saukto “Spānijas nodokļu līzinga sistēmu” (turpmāk tekstā – “SNLS”). Īpaši divas valsts kuģu būvētavu federācijas un viena individuāla kuģu būvētava apgalvoja, ka šī sistēma ļāva jūras transporta uzņēmumiem iegādāties kuģus, ko būvējušas Spānijas kuģu būvētavas, ar 20 līdz 30 % atlaidi (turpmāk tekstā – “atlaide”), izraisot to, ka to biedri zaudēja kuģubūves līgumus. 2010. gada 13. jūlijā septiņu Eiropas valstu kuģubūves asociācijas parakstīja lūgumrakstu pret SNLS. Vismaz viena kuģniecības sabiedrība atbalstīja šīs sūdzības.

2 Pēc vairākiem lūgumiem sniegt informāciju, ko Komisija nosūtīja Spānijas iestādēm, un pēc divām šo pušu sanāksmēm Komisija ar 2011. gada 29. jūnija Lēmumu C(2011) 4494, galīgā redakcija (OV C 276, 5. lpp.; turpmāk tekstā – “uzsākšanas lēmums”), uzsāka formālu izmeklēšanas procedūru atbilstoši LESD 108. panta 2. punktam.

II – Apstrīdētais lēmums

3 2013. gada 17. jūlijā Komisija pieņēma Lēmumu 2014/200/ES par valsts atbalstu SA.21233 C/11 (ex NN/11, ex CP 137/06), ko īstenojusi Spānija; noteiktiem finanšu līzinga līgumiem piemērojamais nodokļu režīms, pazīstams arī kā “Spānijas nodokļu līzinga sistēma” (OV 2014, L 114, 1. lpp.; turpmāk tekstā –“apstrīdētais lēmums”). Šajā lēmumā Komisija uzskatīja, ka daži nodokļu pasākumi, kas veido SNLS, “ir valsts atbalsts” LESD 107. panta 1. punkta izpratnē, kuru kopš 2002. gada 1. janvāra Spānijas Karaliste nelikumīgi īstenojusi, pārkāpjot LESD 108. panta 3. punktu (apstrīdētā lēmuma 1. pants). Šie pasākumi tika uzskatīti par daļēji nesaderīgiem ar iekšējo tirgu (apstrīdētā lēmuma 2. pants). Tika dots rīkojums ar zināmiem nosacījumiem to atgūt tikai no ieguldītājiem, kuri ir izmantojuši attiecīgās priekšrocības, nedodot iespēju šiem [priekšrocību] saņēmējiem nodot atgūšanas slogu citām personām (apstrīdētā lēmuma 4. panta 1. punkts).

A – SNLS apraksts

4 Apstrīdētā lēmuma preambulas 8. apsvērumā Komisija norādīja, ka SNLS tika izmantota darījumos, kuros ir iesaistītas kuģu būvētavas (pārdevēji), kas būvē jūras kuģus, un jūras kuģniecības sabiedrības (pircēji), kuras iegādājas šos kuģus, un šie darījumi tiek finansēti ar ad hoc juridiskas un finanšu struktūras palīdzību.

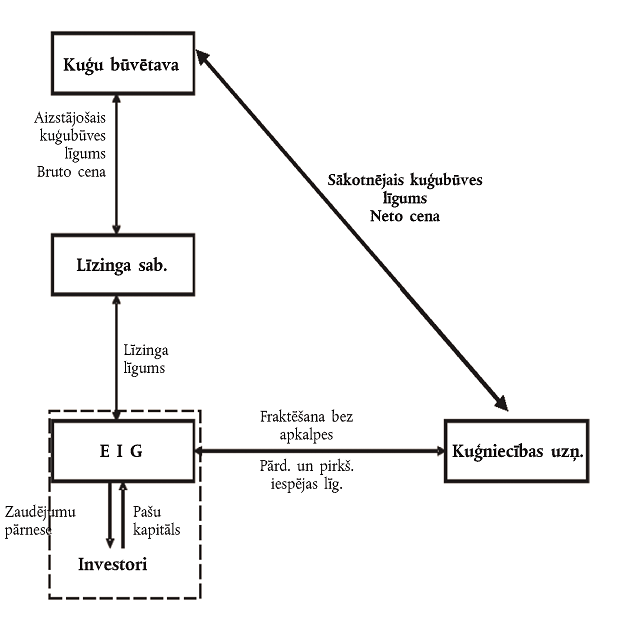

5 Komisija precizēja, ka “SNLS pamatā [bija] bankas izveidota ad hoc juridiska un finanšu struktūra, kas darbojas kā starpstruktūra starp kuģniecības sabiedrību un kuģu būvētavu [..], sarežģīts dažādo darījuma pušu starpā noslēgto līgumu tīkls un vairāku Spānijas nodokļu pasākumu izmantojums” (apstrīdētā lēmuma preambulas 9. apsvērums).

6 Komisija arī norādīja, ka “pircēji [bija] kuģniecības sabiedrības no visas Eiropas un ārpus tās” un ka “visos darījumos, izņemot vienu (līgums par [EUR] 6 148 969), [bija] iesaistītas Spānijas kuģu būvētavas” (apstrīdētā lēmuma preambulas 10. apsvērums).

1. SNLS juridiskā un finanšu struktūra

7 No uzsākšanas lēmuma 9. un 10. punkta, uz kuriem būtībā ir atsauce apstrīdētā lēmuma preambulas 14. apsvērumā, izriet, ka saistībā ar katru kuģubūves pasūtījumu SNLS ir iesaistīti vairāki dalībnieki, proti, kuģniecības sabiedrība, kuģu būvētava, banka, līzinga (leasing) sabiedrība, ekonomisko interešu grupa (EIG), ko veido banka un ieguldītāji, kuri iegādājas kapitāldaļas šajā EIG.

8 Apstrīdētā lēmuma preambulas 12. apsvērumā Komisija paskaidroja:

“SNLS struktūra ir bankas izveidota nodokļu plānošanas shēma, lai radītu nodokļu priekšrocības nodokļu ziņā pārredzamas ekonomisko interešu grupas ieguldītājiem un nodotu daļu no šīm nodokļu priekšrocībām kuģniecības sabiedrībai kā atlaidi no kuģa cenas. Pārējās priekšrocības paliek EIG ieguldītāju īpašumā kā atlīdzība par izdarīto ieguldījumu. SNLS darbībā papildus EIG ir iesaistīti arī citi starpnieki, piemēram, banka un līzinga sabiedrība (sk. nākamo diagrammu).”

9 SNLS ietvaros iepriekš 7. punktā minētie dalībnieki paraksta vairākus līgumus, kas tiks izskaidrots turpmāk. Ieinteresētās personas paraksta arī pamatnolīgumu, kurā ir sīki izklāstīta visa SNLS organizācija un darbība (uzsākšanas lēmuma 9. punkta h) apakšpunkts).

a) Sākotnējais kuģubūves līgums

10 Kuģniecības sabiedrība, kas vēlas pirkt kuģi, izmantojot atlaidi, ar kuģu būvētavu vienojas par būvējamo kuģi un pirkšanas cenu, kura ietver atlaidi (turpmāk tekstā – “neto cena”). Sākotnējā kuģubūves līgumā ir paredzēts, ka kuģu būvētavai neto cena tiek maksāta kā regulāri maksājumi. Kuģu būvētava pieprasa bankai organizēt SNLS struktūru un līgumus (uzsākšanas lēmuma 9. punkta a) apakšpunkts).

b) Pārņemtais kuģubūves līgums (pārjaunojums)

11 Banka iesaista līzinga sabiedrību, kas, noslēdzot pārjaunojuma līgumu, stājas kuģniecības sabiedrības vietā un ar kuģu būvētavu noslēdz jaunu kuģa pirkšanas līgumu par cenu, kura neietver atlaidi (turpmāk tekstā – “bruto cena”). Pārjaunojums ļauj vienu saistību aizstāt ar citu vai vienu līgumslēdzēju pusi – ar citu. Šajā jaunajā līgumā ir paredzēts, ka kuģu būvētavai tiek maksāts regulārs papildu maksājums salīdzinājumā ar sākotnējā kuģubūves līgumā paredzētajiem maksājumiem, kas atbilst atlaidei (starpība starp bruto cenu un neto cenu) (uzsākšanas lēmuma 9. punkta c) apakšpunkts).

c) Bankas izveidota EIG un uzaicinājums ieguldītājiem

12 No uzsākšanas lēmuma 9. punkta b) apakšpunkta izriet, ka banka “izveido [EIG] un pārdod akcijas ieguldītājiem”, ka “parasti šie ieguldītāji ir lieli Spānijas nodokļu maksātāji, kas iegulda EIG, lai saņemtu savas nodokļu bāzes samazinājumu”, un ka “parasti tie neveic nekādu kuģniecības darbību”. Apstrīdētā lēmuma preambulas 28. apsvērumā Komisija precizē, ka, “tā kā ekonomisko interešu grupu biedri uzskata SNLS darbībās iesaistīto EIG par ieguldījumu instrumentu, nevis par veidu, kā kopīgi veikt darbību, [minētajā] lēmumā EIG biedri tiek uzskatīti par ieguldītājiem”.

d) Līzinga līgums

13 Šī sprieduma 11. punktā minētā līzinga sabiedrība iznomā kuģi EIG uz trim vai četriem gadiem ar izpirkuma tiesībām, pamatojoties uz bruto cenu. EIG iepriekš apņemas šī termiņa beigās izmantot šī kuģa izpirkuma tiesības. Līgums paredz ļoti lielu nomas maksu samaksu līzinga sabiedrībai, kas rada lielus zaudējumus EIG. Savukārt izpirkuma tiesību izmantošanas cena ir samērā zema (uzsākšanas lēmuma 9. punkta d) apakšpunkts). Praksē EIG atbilstoši līzinga līgumam kuģi nomā, sākot no dienas, kad ir uzsākta tā būvēšana (uzsākšanas lēmuma 10. punkts).

e) Berbouta fraktēšanas līgums ar izpirkuma tiesībām

14 No uzsākšanas lēmuma 9. punkta e) apakšpunkta izriet, ka EIG savukārt kuģi “uz īsu laiku” iznomā kuģniecības sabiedrībai atbilstoši berbouta fraktēšanas līgumam. Berbouta fraktēšana ir nolīgums par kuģa nomu, kas neietver ne apkalpi, ne degvielas uzpildi, jo par to ir atbildīgs fraktētājs. Kuģniecības sabiedrība iepriekš apņemas paredzētā termiņa beigās nopirkt kuģi no EIG, pamatojoties uz neto cenu. Pretēji šī sprieduma 13. punktā aprakstītajam izpirkumnomas līgumam tiek atskaitīta berbouta fraktēšanas līgumā paredzēto nomas maksu summa. Savukārt cena par izpirkuma tiesību izmantošanu ir augsta. Praksē berbouta fraktēšanas līgums ir izpildīts, tiklīdz kuģa būvēšana ir pabeigta. Datums, kas ir paredzēts, lai izmantotu izpirkuma tiesības, ir noteikts “vairākas nedēļas” pēc datuma, kad EIG ir nopirkusi kuģi no līzinga sabiedrības, kā minēts šī sprieduma 13. punktā (uzsākšanas lēmuma 10. punkts).

15 Tādējādi no SNLS juridiskās un finansiālās struktūras, kas ir aprakstīta uzsākšanas lēmumā un apstrīdētajā lēmumā, izriet, ka darījumā, kura ietvaros kuģu būvētava pārdod kuģi kuģniecības sabiedrībai, banka iesaista divus starpniekus, proti, līzinga sabiedrību un EIG. Pēdējā minētā atbilstoši līzinga līgumam apņemas nopirkt kuģi par bruto cenu, kuru līzinga sabiedrība pārnes uz kuģu būvētavu. Savukārt, ja tā kuģi pārdod tālāk kuģniecības sabiedrībai atbilstoši berbouta fraktēšanas līgumam ar izpirkuma tiesībām, tā saņem tikai neto cenu, kurā ir ņemta vērā atlaide, kas sākotnēji bija piešķirta kuģniecības sabiedrībai.

2. SNLS nodokļu struktūra

16 Komisija uzskata, ka “SNLS mērķis [..] ir galvenokārt saistībā ar konkrētiem nodokļu pasākumiem radīt priekšrocības ekonomisko interešu grupai un tajā iesaistītajiem ieguldītājiem, kura daļu no šīm priekšrocībām pēc tam nodos kuģniecības sabiedrībai, kas iegādājas jaunu kuģi” (apstrīdētā lēmuma preambulas 15. apsvērums).

17 No apstrīdētā lēmuma preambulas 15.–20. apsvēruma un no uzsākšanas lēmuma 12.–19. punkta, uz kuriem būtībā ir izdarīta atsauce apstrīdētā lēmuma preambulas 18. apsvērumā, izriet, ka “EIG saņem nodokļu priekšrocības divos posmos” (apstrīdētā lēmuma preambulas 16. apsvērums).

18 Faktiski “pirmajā posmā saskaņā ar “parasto” uzņēmuma ienākuma nodokļa sistēmu nomātajam kuģim piemēro priekšlaicīgu [2. pasākums, kas ir aplūkots šī sprieduma 25. punktā] un paātrinātu [1. pasākums, kas ir aplūkots šī sprieduma 24. punktā] norakstīšanu. Tā rezultātā EIG rodas lieli nodokļa zaudējumi[; t]ā kā EIG ir nodokļu ziņā pārredzama [3. pasākums, kas ir aplūkots šī sprieduma 27. punktā], šie nodokļa zaudējumi ir atskaitāmi no ieguldītāju pašu ieņēmumiem proporcionāli to daļām EIG” (apstrīdētā lēmuma preambulas 16. apsvērums).

19 Apstrīdētā lēmuma preambulas 17. apsvērumā Komisija precizē, ka “parastos apstākļos šādi kuģa vērtības priekšlaicīgas un paātrinātas norakstīšanas rezultātā iegūti nodokļu ietaupījumi būtu jākompensē vēlākā posmā ar palielinātiem nodokļu maksājumiem vai nu pēc kuģa pilnīgas norakstīšanas, kad nolietojuma izmaksas vairs nevar atskaitīt, vai pēc kuģa pārdošanas, kad pārdošanas rezultātā notiek kapitāla pieaugums”. Tomēr SNLS ietvaros šāda kompensācija nenotiek.

20 Faktiski “otrajā posmā nodokļu ietaupījumi, kas saņemti ieguldītājiem nodoto sākotnējo zaudējumu rezultātā, tiek nodrošināti, veicot EIG pāreju uz [..] tonnāžas nodokļa (TN) sistēmu un pilnīgi atbrīvojot no nodokļa to kapitāla pieaugumu, kas rodas, pārdodot kuģi [..] kuģniecības sabiedrībai [4. un 5. pasākums, kas ir aplūkoti šī sprieduma 27.–29. punktā]”. Šī pārdošana notiek, tiklīdz EIG kuģi ir norakstījusi, un īsi pēc pārejas uz īpašo tonnāžas nodokļa sistēmu (apstrīdētā lēmuma preambulas 18. apsvērums).

21 Komisija uzskata, ka “SNLS izmantoto nodokļu pasākumu kopējā ietekme dod iespēju EIG un tās ieguldītājiem saņemt nodokļu ieguvumu aptuveni 30 % apmērā no kuģa sākotnējās bruto cenas. Daļu no šā nodokļu ieguvuma, ko sākotnēji saņēma EIG un tās ieguldītāji, patur ieguldītāji (10–15 %), un daļa tiek nodota kuģniecības sabiedrībai (85–90 %), kas galu galā kļūst par kuģa īpašnieci, pie tam kuģa sākotnējā bruto cena ir par 20–30 % mazāka” (apstrīdētā lēmuma preambulas 19. apsvērums).

22 No apstrīdētā lēmuma preambulas 20. apsvēruma izriet, ka “SNLS darbības apvieno dažādus atsevišķus, tomēr savstarpēji saistītus nodokļu pasākumus, kuru mērķis ir sniegt nodokļu priekšrocības”. Šie pasākumi ir paredzēti vairākos Real Decreto Legislativo 4/2004, por el que se aprueba el texto refundido de la Ley del Impuesto sobre Sociedades (Karaļa 2004. gada 5. marta Likumdošanas dekrēts Nr. 4/2004, ar ko apstiprina Likuma par uzņēmuma ienākuma nodokli konsolidēto versiju, 2004. gada 11. marta BOE Nr. 61, 10951. lpp.; turpmāk tekstā – “TRLIS”) un Real Decreto 1777/2004, por el que se aprueba el Reglamento del Impuesto sobre Sociedades (Karaļa 2004. gada 30. jūlija Dekrēts Nr. 1777/2004, ar ko apstiprina Noteikumus par uzņēmuma ienākuma nodokli, 2004. gada 6. augusta BOE Nr. 189, 37072. lpp.; turpmāk tekstā – “RIS”) noteikumos.

23 Runa ir par šādiem pieciem pasākumiem, kas ir aprakstīti apstrīdētā lēmuma 21.–42. apsvērumā.

a) 1. pasākums: Nomāto aktīvu paātrināta norakstīšana (TRLIS 115. panta 6. punkts)

24 TRLIS 115. panta 6. punktā ir ļauts paātrināti norakstīt nomātos aktīvus, par atskaitāmiem padarot maksājumus, kas ir veikti saskaņā ar līzinga līgumu, kurš attiecas uz šiem aktīviem (apstrīdētā lēmuma 21.–23. apsvērums).

b) 2. pasākums: Nomāto aktīvu priekšlaicīgas norakstīšanas diskrecionāra piemērošana (TRLIS 48. panta 4. punkts un 115. panta 11. punkts un RIS 49. pants)

25 Saskaņā ar TRLIS 115. panta 6. punktu nomāto aktīvu paātrināta norakstīšana sākas aktīvu darbības pirmajā dienā, t.i., ne ātrāk kā brīdī, kad nomnieks saņem un sāk izmantot aktīvus. Tomēr saskaņā ar TRLIS 115. panta 11. punktu Ekonomikas un finanšu ministrija drīkst pēc nomnieka oficiāla pieprasījuma noteikt ātrāku norakstīšanas sākuma datumu. TRLIS 115. panta 11. punktā ir paredzēti divi vispārēji nosacījumi šai priekšlaicīgajai norakstīšanai. Īpaši nosacījumi, kas ir piemērojami EIG, ir ietverti TRLIS 48. panta 4. punktā. TRLIS 115. panta 11. punktā paredzētā atļauju saņemšanas procedūra sīki ir aprakstīta RIS 49. pantā (apstrīdētā lēmuma preambulas 24.–26. apsvērums).

c) 3. pasākums: EIG

26 Apstrīdētā lēmuma preambulas 27. apsvērumā Komisija norāda, ka “Spānijas ekonomisko interešu grupām ir nošķirtas juridiskas personas statuss attiecībā uz tās biedriem” un ka “tāpēc ekonomiskā interešu grupa pat tad, ja neviens no tās biedriem nav kuģniecības sabiedrība, var iesniegt pieteikumu gan par priekšlaicīgas norakstīšanas pasākumu, gan par TRLIS 124.–128. pantā paredzētās alternatīvās tonnāžas nodokļu shēmas piemērošanu [..], ja vien šī grupa atbilst kritērijiem saskaņā ar Spānijas tiesību aktiem”. Apstrīdētā lēmuma preambulas 28. apsvērumā Komisija precizē, ka “tomēr no nodokļu viedokļa ekonomisko interešu grupas ir nodokļu ziņā pārredzamas attiecībā uz saviem akcionāriem, kuri ir Spānijas rezidenti”, un ka, “citiem vārdiem sakot, nodokļu vajadzībām ekonomisko interešu grupu peļņa (vai zaudējumi) tiek tieši un proporcionāli attiecināti uz to biedriem, kuri ir Spānijas rezidenti”. Apstrīdētā lēmuma preambulas 29. apsvērumā Komisija piebilst, ka “Ekonomisko interešu grupu pārredzamība nodokļu ziņā nozīmē, ka ievērojamos EIG priekšlaicīgas un paātrinātas norakstīšanas rezultātā radušos zaudējumus var attiecināt tieši uz ieguldītājiem, kuri var ņemt vērā šos zaudējumus, aprēķinot savu peļņu, un līdz ar to var samazināt maksājamo nodokli”.

d) 4. pasākums: Tonnāžas nodokļa sistēma (TRLIS 124.–128. pants)

27 Apstrīdētā lēmuma preambulas 30. un 31. apsvērumā Komisija atgādina, ka TRLIS 124.–128. pantā paredzētā tonnāžas nodokļu sistēma tika atļauta 2002. gadā kā ar iekšējo tirgu saderīgs valsts atbalsts saskaņā ar 1997. gada 5. jūlija Kopienas pamatnostādnēm par atbalstu jūras transportam (OV C 205, 5. lpp.), kas grozītas 2004. gada 17. janvārī (OV C 13, 3. lpp.; turpmāk tekstā – “Jūras transporta pamatnostādnes”) (Komisijas 2002. gada 27. februāra Lēmums C(2002) 582, galīgā redakcija, par valsts atbalstu N 736/2001, ko piešķīrusi Spānija – Režīms jūras pārvadājumu sabiedrību aplikšanai ar nodokli atkarībā no tonnāžas (OV 2004, C 38, 4. lpp.)).

28 No apstrīdētā lēmuma preambulas 30., 37. un 38. apsvēruma izriet, ka, pamatojoties uz tonnāžas nodokļa sistēmu, uzņēmumi, kas ir iekļauti kādā no kuģniecības sabiedrību reģistriem un kas šajā nolūkā ir ieguvuši nodokļu iestādes atļauju, tiek aplikti ar nodokļiem nevis atkarībā no to peļņas un zaudējumiem, bet gan atkarībā no tonnāžas. Tas nozīmē, ka ieņēmumi, ko, pārdodot iepriekš nopirktu jaunu kuģi, ir guvis kāds uzņēmums, kuram jau tiek piemērota tonnāžas nodokļa sistēma, netiek aplikti ar nodokli. Tomēr šim noteikumam ir izņēmums. Pamatojoties uz īpašu procedūru, kas ir paredzēta TRLIS 125. panta 2. punktā, kapitāla pieaugums, kurš gūts, pārdodot vai nu kuģi, kas jau bija nopirkts brīdī, kad notika pāreja uz tonnāžas nodokļa sistēmu, vai arī “lietotu” kuģi, kurš nopirkts brīdī, kad uzņēmumam jau bija piemērojama īpašā sistēma, tiek aplikts ar nodokli pārdošanas brīdī. Tādējādi “gadījumos, kad Spānijas tonnāžas nodokļa sistēma tiek piemērota parastā veidā, kā to apstiprinājusi Komisija, iespējamais kapitāla pieaugums tiek aplikts ar nodokli, pievienojoties tonnāžas nodokļa sistēmai, un tiek pieņemts, ka, kaut arī novēloti, tomēr kapitāla pieauguma aplikšana ar nodokli notiek pēc tam, kad kuģis tiek pārdots vai demontēts” (apstrīdētā lēmuma preambulas 39. apsvērums).

e) 5. pasākums: RIS 50. panta 3. punkts

29 Komisija norāda, ka apstrīdētā lēmuma preambulas 41. apsvērumā, “atkāpjoties no TRLIS 125. panta 2. punktā minētā noteikuma [skat. šī sprieduma 28. punktu], RIS 50. panta 3. punktā norādīts, ka gadījumos, ja kuģis ir iegādāts, izmantojot atpirkšanas tiesības, kas ietvertas nodokļu iestāžu iepriekš apstiprinātajā līzinga līgumā, kuģi uzskata par jaunu, nevis izmantotu” TRLIS 125. panta 2. punkta izpratnē, neņemot vērā, ka tas jau ir ticis norakstīts. Pamatojoties uz šo, iespējamais kapitāla pieaugums šīs pārdošanas ietvaros netiek aplikts ar nodokli saskaņā ar īpašo procedūru, kas ir paredzēta TRLIS 125. panta 2. punktā.

30 Pamatojoties uz Komisijas rīcībā esošo informāciju, “šo izņēmumu piemēro tikai īpašiem līzinga līgumiem, kurus nodokļu iestādes ir apstiprinājušas saistībā ar pieteikumiem par priekšlaicīgu norakstīšanu saskaņā ar TRLIS 115. panta 11. punktu [2. pasākums, skat. šī sprieduma 25. punktu], t.i., saistībā ar nomātiem jaunbūvētiem [..] jūras kuģiem, kas iegādāti SNLS darbību rezultātā un – ar vienu izņēmumu – no Spānijas kuģu būvētavām” (apstrīdētā lēmuma preambulas 41. apsvērums).

31 Tādējādi Komisija uzskata, ka “atļauto SNLS darījumu gadījumā [..] ekonomisko interešu grupas var [..] pievienot[ies] tonnāžas nodokļa sistēmai, nesedzot slēptos nodokļu parādus, kuri radušies priekšlaicīgas un paātrinātas norakstīšanas rezultātā vai nu pirms pievienošanās tonnāžas nodokļa sistēmai, vai pēc tam, kad kuģis tiek pārdots vai demontēts” (apstrīdētā lēmuma preambulas 40. apsvērums).

32 Tādējādi no SNLS nodokļu struktūras, kas ir aprakstīta apstrīdētā lēmuma preambulas 15.–42. apsvērumā, izriet, ka 1. un 2. pasākums ļauj priekšlaicīgu un paātrinātu kuģa norakstīšanu kopš tā būvēšanas sākuma, līdz ar to EIG tiek radīti zaudējumi. Saskaņā ar EIG nodokļa pārskatāmību (3. pasākums) šie zaudējumi no nodokļu viedokļa tiek attiecināti uz ieguldītājiem, kas tiem ļauj samazināt nodokļa bāzes savas uzņēmējdarbības ietvaros. 4. un 5. pasākums novērš to, ka kapitāla pieaugums, kas ir iegūts, EIG pārdodot kuģi kuģniecības sabiedrībai, varētu tikt pakļauts nodokļa samaksai, līdz ar to ieguldītāji var saglabāt nodokļu ietaupījumu sniegto labumu. Tomēr, kā tas ir minēts šī sprieduma 15. punktā, šī pārdošana notiek, pamatojoties uz neto cenu (kas ietver kuģniecības sabiedrībai piešķirto atlaidi), nevis bruto cenu (kas tiek pārnesta uz kuģu būvētavu).

B – Komisijas vērtējums

1. SNLS kā sistēmas pārbaude/dažādu pasākumu pārbaude

33 Apstrīdētā lēmuma preambulas 113.–122. apsvērumā (5.2. punkts) Komisija ir definējusi sava SNLS vērtējuma piemērojamību.

34 Komisija uzskata, ka “fakts, ka SNLS veido dažādi pasākumi, no kuriem ne visi ir ietverti Spānijas tiesību aktos, nav pietiekams, lai atturētu [to] aprakstīt un novērtēt SNLS kā sistēmu. [.. Komisija] uzskata, ka SNLS darbībās izmantotie dažādie nodokļu pasākumi bija de jure vai de facto savstarpēji saistīti” (apstrīdētā lēmuma preambulas 116. apsvērums). Tāpēc “[tā] uzskata, ka [SNLS] ir jāapraksta kā saistītu nodokļu pasākumu sistēma un jānovērtē to savstarpējā ietekme, ņemot vērā valsts noteiktās vai apstiprinātās de facto attiecības” (apstrīdētā lēmuma preambulas 119. apsvērums).

35 Komisija precizēja, ka “jebkurā gadījumā [tā] [izmanto ne] tikai globālu pieeju” un ka “līdztekus globālai pieejai [tā] arī analizēja individuālus pasākumus, kas veido SNLS. [Tā] [uzskatīja], ka abas pieejas [papildināja] viena otru un [palīdzēja] izdarīt konsekventus secinājumus”. Tā norādīja, ka, “lai noteiktu, kura SNLS radīto priekšrocību daļa veidojas vispārējo pasākumu rezultātā un kura – selektīvo pasākumu rezultātā, ir jāveic individuāls novērtējums. Individuāls novērtējums arī ļauj [tai] vajadzības gadījumā noteikt, kura atbalsta daļa ir saderīga ar iekšējo tirgu un kura daļa būtu jāatgūst” (apstrīdētā lēmuma preambulas 120. apsvērums).

36 Komisija arī norādīja, ka “ekonomikas dalībnieki [drīkstēja] veidot savas aktīvu finansēšanas darbības pēc saviem ieskatiem un [drīkstēja] šim nolūkam izmantot vispārējus nodokļu pasākumus, kurus tie [uzskatīja] par vispiemērotākajiem”. Tomēr Komisija uzskata, ka, “tā kā šīs darbības ietver tādu selektīvu nodokļu pasākumu izmantošanu, uz kuriem attiecas valsts atbalsta kontrole, šajos darījumos iesaistītie uzņēmumi ir iespējamie valsts atbalsta saņēmēji. No vienas puses, fakts, ka vairākas nozares vai uzņēmumu kategorijas ir noteiktas kā potenciālie saņēmēji, nenozīmē, ka SNLS ir vispārējs pasākums. No otras puses, faktu, ka SNLS tiek izmantota, lai finansētu jūras kuģu iegādi, berbouta fraktēšanu un tālākpārdošanu, var uzskatīt par skaidru norādi, ka pasākums [bija] selektīvs no nozaru viedokļa” (apstrīdētā lēmuma preambulas 122. apsvērums).

2. Atbalsta esamība LESD 107. panta 1. punkta izpratnē

a) Uzņēmumi LESD 107. panta izpratnē

37 Apstrīdētā lēmuma preambulas 126. apsvērumā Komisija norādīja, ka visas SNLS darbībās iesaistītās personas ir uzņēmumi LESD 107. panta 1. punkta nozīmē, jo minētie uzņēmumi nodarbojas ar preču un pakalpojumu piedāvāšanu tirgū. Konkrētāk, runājot par EIG, tās “nodod fraktēšanai un pārdod kuģus”. Runājot par ieguldītājiem, “tie piedāvā preces un pakalpojumus dažādos tirgos, izņemot gadījumus, kad ieguldītāji ir privātpersonas, kuras neveic saimniecisko darbību, un tādā gadījumā uz tiem [minētais] lēmums neattiecas”.

b) Selektīvas priekšrocības esamība

38 Apstrīdētā lēmuma preambulas 127.–163. apsvērumā (5.3.2. punkts) Komisija ir pārbaudījusi selektīvas priekšrocības esamību.

39 Runājot par 1. pasākumu (priekšlaicīga norakstīšana), Komisija uzskatīja, ka tas pats par sevi neradīja “selektīvu priekšrocību SNLS darbībās iesaistītajām ekonomisko interešu grupām” (apstrīdētā lēmuma preambulas 131. apsvērums). Priekšrocība, ko šis pasākums piešķir, bez ierobežojumiem esot piemērojama visām precēm, tostarp tām, kas ir būvētas citās dalībvalstīs, un visiem uzņēmumiem, uz kuriem attiecas ienākuma nodoklis Spānijā. Komisija norāda, ka nav norādes, ka pasākuma adresāti de facto ir konkrētas nozares vai konkrēti produkcijas veidi. Visbeidzot, pasākuma piemērošanas nosacījumi ir skaidri, objektīvi un neitrāli, un to piemērošanai, ko veic nodokļu iestāde, nav vajadzīga iepriekšēja atļauja (apstrīdētā lēmuma preambulas 128.–130. apsvērums).

40 Runājot par 2. pasākumu (priekšlaicīgas norakstīšanas diskrecionāra piemērošana), Komisija norādīja, ka šī iespēja radīja ekonomisku priekšrocību (apstrīdētā lēmuma preambulas 132. apsvērums) un ka tā bija izņēmums no vispārējiem noteikumiem, un tās izmantošanai ir jāsaņem Spānijas iestāžu diskrecionāra atļauja. Komisija uzskata, ka TRLIS 115. panta 11. punktā noteiktie kritēriji ir neskaidri un tiem ir vajadzīga nodokļu administrācijas interpretācija. Turklāt Spānijas Karaliste netika pārliecinoši paskaidrojusi, kāpēc ir jāizpilda visi TRLIS 48. panta 4. punktā un RIS 49. pantā paredzētie nosacījumi, lai izvairītos no pārkāpumiem. Spānijas Karaliste arī nenorādīja, kāpēc ir jāsaņem iepriekšēja atļauja (apstrīdētā lēmuma preambulas 133. apsvērums). Turklāt netika sniegti pierādījumi, ka atļaujas tika piešķirtas citos apstākļos, nevis “tādu kuģu iegādes gadījumā, attiecībā uz kuriem parasta uzņēmumu ienākuma nodokļu režīma vietā piemēroja tonnāžas nodokļa sistēmu, un ja pēc tam kuģa īpašumtiesības tika nodotas kuģniecības sabiedrībai, īstenojot iespēju berbouta fraktēšanas kontekstā” (apstrīdētā lēmuma preambulas 134. apsvērums). Komisija norādīja, ka pieprasījumos, kas bija iesniegti, lai panāktu šī pasākuma piemērošanu, sīki bija aprakstīta visa SNLS organizācija un ietverti visi attiecīgie līgumi (apstrīdētā lēmuma preambulas 135. apsvērums). Komisija arī uzskatīja, ka atļauju piešķiršanas procedūras īstenošanas noteikumi, it īpaši RIS 49. pants, piešķir nodokļu administrācijai ievērojamu diskrecionāro varu. Administrācija drīkst prasīt papildu informāciju, kuru tā uzskata par vajadzīgu novērtēšanai (apstrīdētā lēmuma preambulas 136. apsvērums). Šajos apstākļos Komisija secināja, ka priekšlaicīgas norakstīšanas diskrecionāra piemērošana “rada selektīvu priekšrocību SNLS darbībās iesaistītajām ekonomisko interešu grupām un to ieguldītājiem” (apstrīdētā lēmuma preambulas 139. apsvērums).

41 Runājot par 3. pasākumu (EIG), Komisija uzskatīja, ka “TRLIS 48. un 49. pantā ietvertais ekonomisko interešu grupu nodokļu pārredzamības statuss dod iespēju dažādiem uzņēmumiem pievienoties un finansēt jebkuru ieguldījumu vai veikt jebkuru saimniecisko darbību” un ka “tāpēc šis pasākums nerada selektīvu priekšrocību ekonomisko interešu grupām vai to biedriem” (apstrīdētā lēmuma preambulas 140. apsvērums).

42 Runājot par 4. pasākumu (tonnāžas nodokļu sistēma), Komisija norādīja, ka tā ļāva “slēpto nodokļu parādu nomaksas atlikšanu”, kas radīja “papildu selektīvu ekonomisku priekšrocību uzņēmumiem, kuri pāriet uz tonnāžas nodokļu sistēmu, atšķirībā no uzņēmumiem, kas turpina izmantot vispārējo nodokļu sistēmu” (apstrīdētā lēmuma preambulas 143. apsvērums). Tonnāžas nodokļu sistēma, ko ir atļāvusi Komisija (skat. šī sprieduma 27. punktu), attiecās nevis uz berbouta fraktēšanas un kuģu tālākpārdošanas rezultātā iegūto ieņēmumu nodokļu režīmu, bet tikai uz ieņēmumiem no jūras transporta darbībām. Tādējādi tonnāžas nodokļu sistēmas piemērošana berbouta fraktēšanas rezultātā gūtajiem ieņēmumiem veido jaunu atbalstu, nevis esošu atbalstu, ko iepriekš ir apstiprinājusi Komisija (apstrīdētā lēmuma preambulas 144. apsvērums, kurā ir atsauce uz apstrīdētā lēmuma 5.4. punktu).

43 Runājot par 5. pasākumu (RIS 50. panta 3. punkts), Komisija norādīja, ka “ar [šo tiesību normu] radītā ekonomiskā priekšrocība [bija] selektīva, jo tā [nebija] pieejama attiecībā uz visiem aktīviem[; t]ā [nebija] pieejama pat attiecībā uz visiem kuģiem, uz kuriem attiecas tonnāžas nodokļa shēma un TRLIS 125. panta 2. punkts[; f]aktiski šī priekšrocība [bija] pieejama tikai ar nosacījumu, ka kuģis [bija] iegādāts, izmantojot finanšu līzinga līgumu, kuram iepriekš nodokļu administrācija ir izsniegusi atļauju [saskaņā ar TRLIS 115. panta 11. punktu (2. pasākums)]”. Taču “nodokļu administrācija piešķīra šīs atļaujas ievērojamu diskrecionāru pilnvaru kontekstā un tikai attiecībā uz jaunbūvētiem jūras kuģiem” (apstrīdētā lēmuma preambulas 146. apsvērums). Komisija uzskata, ka “šīs papildu selektīvās priekšrocības piešķiršanu, kura var izpausties, vai nu atsaucoties uz vispārēju nodokļu shēmu, vai atsaucoties uz parastu alternatīvas tonnāžas nodokļa sistēmas izmantošanu un TRLIS 125. panta 2. punktu, ko atļāvusi Komisija, nevar pamatot ar Spānijas nodokļu sistēmas būtību un vispārējo shēmu” (apstrīdētā lēmuma preambulas 148. apsvērums). Komisija secināja, ka 5. pasākums “rada selektīvu priekšrocību uzņēmumiem (t.i., EIG vai to investoriem, kuri ir iesaistīti SNLS darbībās), kuri iegādājas kuģus, izmantojot nodokļu administrācijas iepriekš atļautos finanšu līzinga līgumus” (apstrīdētā lēmuma preambulas 154. apsvērums).

44 Runājot par SNLS kopumā un par labuma saņēmēju identificēšanu, Komisija vispirms apstrīdētā lēmuma preambulas 155. apsvērumā konstatēja, ka “SNLS kopumā radīto ekonomisko priekšrocību summa veido priekšrocību, kuru EIG nebūtu saņēmusi, ja veiktu to pašu finansēšanas darbību, piemērojot tikai vispārējus pasākumus”. Komisija precizēja, ka “praksē šī priekšrocība atbilst to priekšrocību summai, kuras EIG iegūtu, piemērojot iepriekš minētos selektīvos pasākumus, proti: ietaupītie procenti par tām nodokļu maksājumu summām, kuras atliktas saskaņā ar priekšlaicīgu norakstīšanu (TRLIS 115. panta 11. punkts un 48. panta 4. punkts, kā arī RIS 49. pants); nesamaksātās nodokļu summas vai par tām nodokļu summām ietaupītie procenti, kuras atliktas saskaņā ar tonnāžas nodokļa shēmu (TRLIS 128. pants), ņemot vērā, ka EIG nebija tiesību uz [tonnāžas nodokļa] shēmu, [un] nesamaksātās nodokļu summas par kapitāla pieaugumu, kas iegūts, pārdodot kuģi saskaņā ar RIS 50. panta 3. punktu”.

45 Apstrīdētā lēmuma preambulas 156. apsvērumā Komisija paskaidroja:

“Aplūkojot SNLS kopumā, priekšrocība ir selektīva, jo uz to attiecās diskrecionāras pilnvaras, kuras piešķirtas nodokļu administrācijai saistībā ar obligātu iepriekšēju atļaujas saņemšanas procedūru un priekšlaicīgai norakstīšanai piemērojamo nosacījumu neprecīzo formulējumu. Tā kā citi pasākumi, kurus piemēro tikai jūras transporta pasākumiem, kuri ir atbilstīgi saskaņā ar Jūras transporta pamatnostādnēm un jo īpaši TRLIS 50. panta 3. punktu, ir atkarīgi no minētās iepriekšējās atļaujas, visa SNLS sistēma ir selektīva. Tāpēc nodokļu administrācijai būtu jāatļauj tikai tās SNLS darbības, kuras paredzētas jūras kuģu finansēšanai (nozaru selektivitāte). Spānijas iesniegtie statistikas dati liecina, ka visas 273 SNLS darbības, kuras bija notikušas līdz 2010. gada jūnijam, attiecas uz jūras kuģiem.”

46 Apstrīdētā lēmuma preambulas 157. apsvērumā Komisija piebilda, ka “šajā ziņā ar faktu, ka visām kuģniecības sabiedrībām, tostarp citās dalībvalstīs dibinātām sabiedrībām, ir iespēja piekļūt SNLS finansēšanas darbībām, nevar grozīt secinājumu, ka shēma sniedz priekšrocības konkrētām darbībām, proti, jūras kuģu iegādei, izmantojot līzinga līgumus, īpaši ņemot vērā berbouta fraktēšanu un tālākpārdošanu”.

47 Lai gan Komisija konstatēja, ka “visi ar SNLS saistītie kuģi, izņemot vienu kuģi, [tika] būvēti Spānijas kuģu būvētavās”, tā neuzskatīja, ka pēdējām minētajām bija piešķirta selektīva priekšrocība LESD 107. panta 1. punkta izpratnē. Šajā ziņā Komisija norādīja, ka nav “pierādījumu, ka tika noraidīti pieteikumi attiecībā uz tādu kuģu iegādi, kuri nav būvēti Spānijā”, un ka, “atbildot uz iespējamā ieguldītāja 2008. gada 1. decembrī uzdoto jautājumu, Spānijas nodokļu administrācija ar saistošu paziņojumu skaidri apstiprināja, ka SNLS piemēro kuģiem, kas ir būvēti citās ES dalībvalstīs” (apstrīdētā lēmuma preambulas 159. un 160. apsvērums).

48 Komisija uzskatīja, ka “priekšrocība [tika] piešķirta EIG un (saskaņā ar pārredzamību) tās ieguldītājiem[;] EIG [bija] juridiska persona, kas [piemēroja] visus nodokļu pasākumus un vajadzības gadījumā [iesniedza] pieprasījumus nodokļu administrācijai atļauju saņemšanai[; p]iemēram, netiek apstrīdēts, ka EIG vārdā tika iesniegti pieprasījumi par priekšlaicīgas norakstīšanas vai tonnāžas nodokļa piemērošanu[; n]o nodokļu perspektīvas EIG [bija] nodokļu ziņā pārredzama struktūra un tās ar nodokli apliekamie ieņēmumi vai attaisnotie izdevumi [tika] automātiski nodoti ieguldītājiem” (apstrīdētā lēmuma preambulas 161. apsvērums).

49 Apstrīdētā lēmuma preambulas 162. apsvērumā Komisija arī precizēja, ka “no ekonomikas viedokļa SNLS darbības laikā ievērojama EIG saņemtās nodokļu priekšrocības daļa tiek nodota kuģniecības sabiedrībai, izmantojot cenu atlaidi”. Komisija tomēr precizēja, ka “jautājums par šīs priekšrocības attiecināmību uz valsti [bija..] aplūkots nākamajā iedaļā”.

50 Visbeidzot Komisija norādīja, ka, “lai gan citi SNLS darījumu dalībnieki, piemēram, kuģu būvētavas, līzinga sabiedrības un citi starpnieki, [guva] labumu no šīs priekšrocības netiešas ietekmes, [tā] [uzskatīja], ka sākotnēji EIG un tās ieguldītāju saņemtā priekšrocība tiem [netika] nodota” (apstrīdētā lēmuma preambulas 163. apsvērums).

c) Valsts resursu nodošana un attiecināmība uz valsti

51 Komisija uzskata, ka “SNLS darbību kontekstā sākotnēji valsts nodod savus resursus EIG, finansējot selektīvās priekšrocības[; t]ad EIG, izmantojot pārredzamību nodokļu ziņā, nodod valsts resursus saviem ieguldītājiem” (apstrīdētā lēmuma preambulas 166. apsvērums).

52 Runājot par attiecināmību, Komisija secināja, ka “priekšrocības bija “skaidri attiecināmas uz Spānijas valsti, jo [deva] labumu EIG un to ieguldītājiem”. Tomēr “tas [neattiecās] uz priekšrocībām, kuras saņēma kuģniecības sabiedrības, un a fortiori netiešajām priekšrocībām, kuras guva kuģu būvētavas un starpnieki”. Faktiski “saskaņā ar piemērojamiem noteikumiem uz EIG nav attiecināms pienākums nodot daļu no nodokļu priekšrocības kuģniecības sabiedrībām un vēl mazāk – kuģu būvētavām vai starpniekiem” (apstrīdētā lēmuma preambulas 169. un 170. apsvērums).

d) Konkurences izkropļojums un ietekme uz tirdzniecību

53 Komisija uzskata, ka “šī priekšrocība draud izkropļot konkurenci un ietekmēt tirdzniecību starp dalībvalstīm[; j]a dalībvalsts piešķirtais atbalsts stiprina uzņēmuma stāvokli salīdzinājumā ar citiem uzņēmumiem, kuri konkurē ES iekšējā tirgū, var uzskatīt, ka minētais atbalsts ietekmē šos uzņēmumus[; p]ietiek ar to, ka atbalsta saņēmējs konkurē ar citiem uzņēmumiem tirgos, kas ir atvērti konkurencei un tirdzniecībai starp dalībvalstīm” (apstrīdētā lēmuma preambulas 171. apsvērums).

54 Apstrīdētā lēmuma preambulas 172. apsvērumā Komisija norādīja: “Šajā gadījumā ieguldītāji, t.i., ekonomisko interešu grupu biedri, aktīvi darbojas dažādās ekonomikas nozarēs, īpaši nozarēs, kuras ir atvērtas ES iekšējam tirgum. Turklāt, izmantojot SNLS darbības, tie ar ekonomisko interešu grupu palīdzību aktīvi nodarbojas ar berbouta fraktēšanu un jūras kuģu iegādi un pārdošanu saistītos tirgos, kuri ir atvērti ES iekšējai tirdzniecībai. SNLS sniegtās priekšrocības stiprina to stāvokli attiecīgajos tirgos, tādējādi izkropļojot vai draudot izkropļot konkurenci”. Apstrīdētā lēmuma preambulas 173. apsvērumā Komisija secināja, ka “ekonomisko interešu grupu un to ieguldītāju, kuri [guva] labumu no pārbaudāmajiem pasākumiem, saņemtās ekonomiskās priekšrocības [varēja] ietekmēt tirdzniecību starp dalībvalstīm un izkropļot konkurenci iekšējā tirgū”.

3. Saderība ar iekšējo tirgu

55 Apstrīdētā lēmuma preambulas 194.–199. apsvērumā Komisija uzskatīja, ka ne tās lēmums par tonnāžās nodokļa sistēmu (skat. šī sprieduma 27. punktu), ne Jūras transporta pamatnostādnes nebija piemērojamas EIG, kas bija “finanšu starpnieki”, darbībām (apstrīdētā lēmuma preambulas 197. apsvērums).

56 Tomēr Komisija norādīja, ka “SNLS darbībās iesaistītās ekonomisko interešu grupas un to ieguldītāji [rīkojās] kā starpnieki, kuri [novirzīja] citiem saņēmējiem (kuģniecības sabiedrībām) priekšrocību, kas atbilst vispārējo interešu mērķim” (apstrīdētā lēmuma preambulas 200. apsvērums), un ka tādējādi “daļa no EIG un tās ieguldītāju paturētā atbalsta būtu jāuzskata par saderīgu” (apstrīdētā lēmuma preambulas 201. apsvērums).

57 Komisija uzskata, ka kuģniecības sabiedrības nesaņem valsts atbalstu LESD 107. panta 1. punkta izpratnē. Komisija atgādināja, ka “kuģniecības sabiedrības [neguva] labumu no valsts atbalsta LESD 107. panta 1. punkta izpratnē”. Tomēr tā precizēja, ka, “lai noteiktu saderīgā atbalsta summu to ekonomisko interešu grupu līmenī, kuras nodarbojas ar starpniecību, novirzot kuģniecības sabiedrībām vispārējo interešu mērķim atbilstošo priekšrocību, [tā] [uzskatīja], ka Jūras transporta pamatnostādnes [bija] jāpiemēro mutatis mutandis priekšrocībai, ko EIG nodod kuģniecības sabiedrībai, lai noteiktu: 1) EIG sākotnēji saņemto un kuģniecības sabiedrībai nodoto atbalsta summu, kas būtu bijusi saderīga, ja nodotā summa veidotu valsts atbalstu kuģniecības sabiedrībai; 2) saderīgās priekšrocības daļu no kopējās priekšrocības, kas nodota kuģniecības sabiedrībai; un 3) atbalsta summu, kas [bija] jāuzskata par saderīgu, jo ar to tiktu atlīdzināts EIG par starpniecību” (apstrīdētā lēmuma preambulas 203. apsvērums).

4. Atgūšana

a) Eiropas Savienības tiesību vispārējie principi

58 Apstrīdētā lēmuma preambulas 211.–276. apsvērumā saskaņā ar Padomes 1999. gada 22. marta Regulas (EK) Nr. 659/1999, ar ko nosaka sīki izstrādātus noteikumus [LESD 108.] panta piemērošanai (OV L 83, 1. lpp.), 14. pantu Komisija pārbaudīja, vai atbalsta atgūšana bija pretrunā vispārējam Savienības tiesību principam. Šajā ziņā Komisija uzskatīja, ka, lai gan vienlīdzīgas attieksmes un tiesiskās paļāvības aizsardzības principi neliedz atbalsta atgūšanu (apstrīdētā lēmuma preambulas 213.–245. apsvērums), tiesiskās noteiktības principa ievērošana prasa izslēgt “SNLS darbību rezultātā iegūtā atbalsta atgūšanu attiecībā uz atbalstu, kas tika piešķirts laikposmā no SNLS stāšanās spēkā 2002. gadā līdz 2007. gada 30. aprīlim”, kad Eiropas Savienības Oficiālajā Vēstnesī tika publicēts tās 2006. gada 20. decembra Lēmums 2007/256/EK par Francijas ieviesto atbalsta shēmu saskaņā ar Vispārējā nodokļu kodeksa 39.CA pantu – Valsts atbalsts C 46/2004 (ex NN 65/2004) (OV 2007, L 112, 41. lpp.) (apstrīdētā lēmuma preambulas 246.–262. apsvērums).

b) Atgūstamo summu noteikšana

59 Apstrīdētā lēmuma preambulas 263.–269. apsvērumā Komisija izklāstīja metodi atgūstamā nesaderīgā atbalsta summu noteikšanai, ko veido četri posmi, proti, pirmkārt, darbības radītās vispārējās nodokļu priekšrocības aprēķins; otrkārt, darbībai piemēroto vispārējo nodokļu pasākumu piešķirtās nodokļu priekšrocības aprēķins (1. un 3. pasākums) (kas ir jāatskaita); treškārt, valsts atbalstam līdzvērtīgas nodokļu priekšrocības aprēķins un, ceturtkārt, saderīgā atbalsta summas aprēķins, ievērojot apstrīdētā lēmuma preambulas 202.–210. apsvērumā paredzētos principus.

c) Līguma panti

60 Visbeidzot, apstrīdētā lēmuma preambulas 270.–276. apsvērumā Komisija konstatēja, ka pastāv atsevišķi panti līgumos, kas noslēgti starp ieguldītājiem, kuģniecības sabiedrībām un kuģu būvētavām, saskaņā ar kuriem kuģu būvētavām esot bijis pienākums samaksāt kompensāciju citām līgumslēdzējām pusēm, ja gaidāmās nodokļu priekšrocības nebija iespējams saņemt. Šajā ziņā Komisija atgādināja, ka galvenais valsts atbalsta atgūšanas mērķis bija nelikumīga atbalsta radītās konkurences priekšrocības izraisītā konkurences izkropļojuma ierobežošana un tādējādi tās situācijas atjaunošana, kāda pastāvēja pirms atbalsta piešķiršanas. Apstrīdētā lēmuma preambulas 273. apsvērumā Komisija precizēja, ka, “lai sasniegtu šo rezultātu, [tai] jābūt pilnvarām dot rīkojumu atgūt atbalstu no faktiskajiem saņēmējiem, lai izpildītu konkurences situācijas atjaunošanas funkciju tirgū(‑os), kurā(‑os) noticis izkropļojums”. Tādējādi Komisija uzsvēra, ka šis mērķis varētu tikt apdraudēts, ja patiesie atbalsta saņēmēji atgūšanas lēmumu sekas varētu mainīt ar līguma nosacījumiem. No tā, kā uzskata Komisija, izriet, ka “līguma panti, kas aizsargā atbalsta saņēmējus no nelikumīga un nesaderīga atbalsta atgūšanas, pārnesot šādas atgūšanas tiesiskos un ekonomiskos riskus uz citām personām, ir pretrunā Līgumā noteiktajai valsts atbalsta kontroles sistēmas būtībai” un ka “tāpēc privātā sektora pārstāvji nevar atkāpties no tā ar līguma nosacījumiem” (apstrīdētā lēmuma preambulas 275. apsvērums).

C – Apstrīdētā lēmuma rezolutīvā daļa

61 Apstrīdētā lēmuma rezolutīvā daļa ir formulēta šādi:

“1. pants

Pasākumi, kas izriet no TRLIS 115. panta 11. punkta piemērošanas (nomāto aktīvu priekšlaicīga norakstīšana), no tonnāžas nodokļu shēmas piemērošanas uzņēmumiem, kuģiem vai darbībām, kurām uz to nav tiesību, un no RIS 50. panta 3. punkta piemērošanas, ir valsts atbalsts ekonomisko interešu grupām un to ieguldītājiem, kuru kopš 2002. gada 1. janvāra nelikumīgi īstenojusi [Spānijas Karaliste], pārkāpjot [LESD] 108. panta 3. punktu.

2. pants

Lēmuma 1. pantā minētie valsts atbalsta pasākumi nav saderīgi ar iekšējo tirgu, izņemot to atbalstu, kas attiecas uz atlīdzību par finanšu ieguldītāju starpniecību atbilstīgi tirgum un ko nodod jūras transporta uzņēmumiem, kuriem saskaņā ar Jūras transporta pamatnostādnēm ir uz to tiesības atbilstīgi šajās pamatnostādnēs paredzētajiem nosacījumiem.

3. pants

[Spānijas Karaliste] izbeidz 1. pantā minēto atbalsta shēmu, ciktāl tā nav saderīga ar iekšējo tirgu.

4. pants

1. [Spānijas Karaliste] atgūst nesaderīgo atbalstu, kas piešķirts saskaņā ar 1. pantā minēto shēmu, no EIG ieguldītājiem, kuri guvuši labumu no tās, nedodot iespēju šādiem saņēmējiem nodot atgūšanas slogu citām personām. Tomēr netiek atgūts atbalsts, kas piešķirts kā daļa no finansēšanas darbībām, ar kurām kompetentas valsts iestādes ir apņēmušās piešķirt pasākumu sniegtās priekšrocības saskaņā ar pirms 2007. gada 30. aprīļa pieņemtiem juridiski saistošiem tiesību aktiem.

[..]

5. pants

1. Saskaņā ar šā lēmuma 1. pantā minēto shēmu piešķirtā atbalsta atgūšana ir tūlītēja un spēkā esoša.

2. [Spānijas Karaliste] nodrošina, ka šis lēmums tiek izpildīts četros mēnešos no tā paziņošanas datuma.

6. pants

1. Divos mēnešos no šā lēmuma paziņošanas [Spānijas Karaliste] iesniedz šādu informāciju:

[..]

2. [Spānijas Karaliste] informē Komisiju par šā lēmuma izpildei pieņemto valsts pasākumu īstenošanas gaitu, līdz saskaņā ar 1. pantā minētajām atbalsta shēmām piešķirtais atbalsts ir atgūts.

[..]”

Tiesvedība un lietas dalībnieku prasījumi

62 Ar prasības pieteikumu, kas Vispārējās tiesas kancelejā iesniegts 2013. gada 15. septembrī, Spānijas Karaliste cēla prasību, kura ir reģistrēta ar numuru T‑515/13.

63 Ar prasības pieteikumu, kas Vispārējās tiesas kancelejā iesniegts 2013. gada 30. decembrī, Lico Leasing, SA (turpmāk tekstā – “Lico”) un Pequeños y Medianos Astilleros Sociedad de Reconversión, SA (turpmāk tekstā – “PYMAR”) cēla prasību, kura ir reģistrēta ar numuru T‑719/13.

64 Turklāt arī citas prasītājas cēla prasības par apstrīdēto lēmumu.

65 2014. gada 26. maijā Vispārējā tiesa izjautāja Spānijas Karalisti un Komisiju par to, vai ir lietderīgi apturēt tiesvedību lietā T‑515/13 saskaņā ar 1991. gada 2. maija Vispārējās tiesas Reglamenta 77. panta d) punktu līdz rakstveida procesa beigām citās lietās, kas Vispārējā tiesā ir ierosinātas saistībā ar apstrīdēto lēmumu un kas ir minētas šī sprieduma 63. un 64. punktā. Savos apsvērumos Spānijas Karaliste iebilda pret šādu apturēšanu. Komisija necēla iebildumus.

66 Ar 2014. gada 17. jūlija rīkojumu Vispārējā tiesa (septītā palāta) noraidīja pieteikumu par iestāšanos lietā, ko bija iesniegusi Eiropas Kopienu Kuģu īpašnieku asociāciju komiteja lietā T‑719/13, lai atbalstītu Komisijas prasījumus.

67 2015. gada 17. februārī procesa organizatorisko pasākumu ietvaros lietā T‑719/13 Vispārējā tiesa uzdeva jautājumu Lico un PYMAR un lūdza tās iesniegt dažus dokumentus. Lico un PYMAR atbildēja uz jautājumu un iesniedza pieprasītos dokumentus noteiktajā termiņā.

68 2015. gada 26. februārī pēc tiesneša referenta priekšlikuma Vispārējā tiesa (septītā palāta) nolēma uzsākt mutvārdu procesu lietā T‑515/13.

69 2015. gada 3. martā procesa organizatorisko pasākumu ietvaros lietā T‑515/13 Vispārējā tiesa lietas dalībniekiem uzdeva divus jautājumus, lai mutisku atbildi saņemtu tiesas sēdē.

70 2015. gada 23. aprīlī pēc tiesneša referenta priekšlikuma Vispārējā tiesa (septītā palāta) nolēma uzsākt mutvārdu procesu lietā T‑719/13.

71 2015. gada 28. aprīlī procesa organizatorisko pasākumu ietvaros lietās T‑515/13 un T‑719/13 Vispārējā tiesa lietas dalībniekiem uzdeva vienu rakstisku jautājumu saistībā ar secinājumiem, kas šajās lietās ir jāizdara no 2014. gada 7. novembra spriedumiem Autogrill España/Komisija (T‑219/10, Krājums, EU:T:2014:939) un Banco Santander un Santusa/Komisija (T‑399/11, Krājums, EU:T:2014:938), it īpaši saistībā ar apstrīdētajā lēmumā izdarīto selektivitātes analīzi. Lietas dalībnieki abās lietās uz jautājumu atbildēja noteiktajos termiņos.

72 Lietās T‑515/13 un T‑719/13 lietas dalībnieku mutvārdu paskaidrojumi un to atbildes uz Vispārējās tiesas uzdotajiem jautājumiem tika uzklausītas tiesas sēdēs, kas notika attiecīgi 2015. gada 9. un 10. jūnijā.

73 Tiesas sēdēs lietās T‑515/13 un T‑719/13 Vispārējā tiesa aicināja lietas dalībniekus izteikties par iespējamo lietu apturēšanu saskaņā ar 1991. gada 2. maija Reglamenta 77. panta d) punktu, gaidot, kad tiks pasludināts Tiesas galīgais nolēmums lietā C‑20/15 P Komisija/Autogrill España un lietā C‑21/05 P Komisija/Banco Santander un Santusa. Pat ja lietas dalībnieki neiebilda pret šādu apturēšanu, tie norādīja, ka tas nav lietderīgi un ka Vispārējā tiesa var pieņemt lēmumu šajās lietās, pamatojoties uz pastāvošo judikatūru, negaidot Tiesas nolēmumu.

74 Ar 2015. gada 6. oktobra rīkojumu Vispārējā tiesa (septītā palāta) atkārtoti uzsāka mutvārdu procesu lietās T‑515/13 un T‑719/13, lai lūgtu lietas dalībniekus sniegt savus apsvērumus par iespējamu abu lietu apvienošanu galīgā sprieduma taisīšanai. Lietas dalībnieki savus apsvērumus iesniedza noteiktajā termiņā.

75 Ar šodien izdotu rīkojumu Vispārējās tiesas septītās palātas priekšsēdētājs apvienoja lietas T‑515/13 un T‑719/13 galīgā sprieduma taisīšanai saskaņā ar Vispārējās tiesas Reglamenta 68. pantu.

76 Lietā T‑515/13 Spānijas Karalistes prasījumi Vispārējai tiesai ir šādi:

– atcelt apstrīdēto lēmumu;

– piespriest Komisijai atlīdzināt tiesāšanās izdevumus.

77 Lietā T‑515/13 Komisijas prasījumi Vispārējai tiesai ir šādi:

– prasību noraidīt;

– piespriest Spānijas Karalistei atlīdzināt tiesāšanās izdevumus.

78 Lietā T‑719/13 Lico un PYMAR prasījumi Vispārējai tiesai ir šādi:

– atzīt apstrīdēto lēmumu par spēkā neesošu, jo SNLS kļūdaini tika kvalificēta kā valsts atbalsta shēma, kas sniedz labumu EIG un to ieguldītājiem, un tāpēc, ka pastāv trūkumi pamatojumā;

– pakārtoti, konstatēt rīkojuma atgūt atbalstu, kas piešķirts saskaņā ar SNLS, spēkā neesamību, jo tas ir pretrunā Savienības tiesību sistēmas vispārējiem principiem;

– pakārtoti, konstatēt atgūšanas rīkojuma spēkā neesamību saistībā ar nesaderīgā atgūstamā atbalsta summas aprēķinu, ciktāl tas liedz Spānijas Karalistei noteikt šīs summas aprēķina formulu saskaņā ar vispārējiem principiem, kas ir piemērojami valsts atbalsta atgūšanai;

– piespriest Komisijai atlīdzināt tiesāšanās izdevumus.

79 Lietā T‑719/13 Komisijas prasījumi Vispārējai tiesai ir šādi:

– prasību noraidīt;

– piespriest Lico un PYMAR atlīdzināt tiesāšanās izdevumus.

Juridiskais pamatojums

I – Par prasības pieņemamību lietā T‑719/13

80 No prasības pieteikuma lietā T‑719/13 izriet, ka Lico ir finanšu iestāde, kas ir ieguldījusi zināmā skaitā EIG, kuras ir piedalījušās SNLS. Tā norāda, ka tā savu sūdzību iesniedza kā atbalsta, kas ir jāatgūst, pamatojoties uz apstrīdēto lēmumu, faktiskā saņēmēja. Savukārt PYMAR ir sabiedrība, kas sadarbojas ar mazām un vidējām kuģu būvētavām, lai tās varētu atbilstoši īstenot savus ražošanas mērķus. Lai pamatotu savas tiesības celt prasību Vispārējā tiesā, tā norāda, ka apstrīdētā lēmuma dēļ ieguldītāji atsakās turpināt veikt ieguldījumus kuģubūves nozarē. Turklāt, neraugoties uz to noteikumu spēkā neesamību, kas liek kuģu būvētavām samaksāt kompensāciju ieguldītājiem attiecīgo nodokļu priekšrocību atgūšanas gadījumā (skat. šī sprieduma 60. punktu), pēdējie minētie cenšas uz tiem atsaukties tiesvedībās valsts līmenī. Visbeidzot, gan Lico, gan PYMAR esot piedalījušās formālās izmeklēšanas procedūrā, kuras rezultātā tika pieņemts apstrīdētais lēmums, kas pierādot arī to tiesības celt prasību.

81 Formāli neceļot iebildi par nepieņemamību, Komisija pauda iebildes gan attiecībā uz Lico, gan PYMAR tiesībām celt prasību.

82 Runājot par Lico, pierādījums par tās individuālo skārumu neesot ticis iesniegts. Komisija uzskata, ka iesniegtie dokumenti neļauj skaidri noteikt, vai šī sabiedrība ir saņēmusi valsts atbalstu, kas ir jāatgūst saskaņā ar SNLS. It īpaši Lico neesot iesniegusi administratīvās atļaujas, kas esot vajadzīgas paātrinātas norakstīšanas piemērošanai, lai gan runa ir par “pirmās nodokļu priekšrocības piešķiršanas aktu”, kura datumam ir nozīme, lai noteiktu, vai atbalsts ir jāatgūst, vai arī uz to attiecas laikposms, attiecībā uz kuru Komisija nav devusi rīkojumu atgūt atbalstu, ievērojot tiesiskās noteiktības principu. Tiesas sēdē Komisija piebilda, ka Lico turklāt esot bijis jāsniedz pierādījumi, ka tā faktiski bija guvusi peļņu, kas ir apliekama ar nodokli attiecīgajos taksācijas gados. Pretējā gadījumā nodokļu priekšrocības, ka izriet no SNLS (zaudējumi, kas var samazināt Lico nodokļa bāzes apmēru tās darbības ietvaros), neko tai nesniegtu. Komisija tiesas sēdē tomēr precizēja, ka tā neprasīja, lai Lico iesniegtu atgūšanas rīkojumu kopijas, jo Spānijas iestāžu uzsāktā atgūšanas procedūra šajā datumā vēl nebija pabeigta.

83 Runājot par PYMAR, Komisija norāda, ka tai nebija piemērojama SNLS un ka iespējamo noieta tirgus zaudējumu nevar uzskatīt par tādu, kas tieši izrietētu no apstrīdētā lēmuma. Turklāt PYMAR neesot tiesību celt prasību par apstrīdēto lēmumu, ciktāl tas tai ir labvēlīgs.

84 Vispārējā tiesa uzskata par lietderīgu vispirms pārbaudīt prasības pieņemamību saistībā ar Lico.

85 Saskaņā ar LESD 263. panta ceturto daļu “jebkura fiziska vai juridiska persona ar pirmajā un otrajā daļā minētajiem nosacījumiem var celt prasību par tiesību aktu, kas adresēts šai personai vai kas viņu skar tieši un individuāli, un par reglamentējošu aktu, kas viņu skar tieši, bet nav saistīts ar īstenošanas pasākumiem”.

86 Šajā gadījumā apstrīdētā lēmuma vienīgais adresāts ir Spānijas Karaliste. Tādējādi saskaņā ar LESD 263. panta ceturto daļu Lico ir tiesības celt prasību Vispārējā tiesā tikai tad, ja apstrīdētais lēmums to skar tieši un individuāli, jo šis lēmums ir saistīts ar īstenošanas pasākumiem, kas uz to attiecas, šīs tiesību normas izpratnē (šajā ziņā skat. spriedumu, 2013. gada 19. decembris, Telefónica/Komisija, C‑274/12 P, Krājums, EU:C:2013:852, 35. un 36. punkts).

87 Saskaņā ar iedibināto judikatūru faktiskie tā individuālā atbalsta saņēmēji, kas ir piešķirts atbilstoši atbalsta režīmam un par ko Komisija ir izdevusi rīkojumu to atgūt, tāpēc ir skarti individuāli LESD 263. panta ceturtās daļas izpratnē (skat. spriedumu, 2011. gada 9. jūnijs, Comitato “Venezia vuole vivere” u.c./Komisija, C‑71/09 P, C‑73/09 P un C‑76/09 P, Krājums, EU:C:2011:368, 53. punkts un tajā minētā judikatūra).

88 Šajā gadījumā tas, ka apstrīdētais lēmums Lico skāra individuāli, ir pietiekami pierādīts ar Vispārējā tiesā iesniegtajiem pierādījumiem. Runa ir par to nodokļu iestādes paziņojumu kopijām, kuros bija paziņots par izmeklēšanas uzsākšanu nolūkā noteikt “atgūstamā atbalsta apmēru saskaņā ar [apstrīdēto] lēmumu”, un, kā Komisija to ir pieprasījusi iebildumu rakstā, to atļauju kopijām, ar kurām bija atļauts piemērot priekšlaicīgu norakstīšanu EIG, kurās Lico bija iegādājusies kapitāldaļas. Komisija neapstrīd, ka saskaņā ar nodokļu pārskatāmības principu šo EIG biedri – un tādējādi Lico – saņēma ekonomisku priekšrocību, ko bija atļāvusi nodokļu iestāde. Jākonstatē, ka visas šīs atļaujas bija piešķirtas pēc 2007. gada 30. aprīļa, sākot no kura apstrīdētajā lēmumā bija dots rīkojums par atgūšanu saskaņā ar minētā lēmuma 4. panta 1. punktu. Šie elementi tādējādi pierāda, ka Lico ir faktiskā tā individuālā atbalsta saņēmēja, kas ir piešķirts atbilstoši SNLS un par kuru Komisija ir izdevusi rīkojumu to atgūt. Tādējādi Lico turklāt nav jāiesniedz pierādījumi, ka tā faktiski guva peļņu, kas ir apliekama ar nodokļiem attiecīgajos taksācijas gados. Kā Komisija to ir atzinusi savos dokumentos, paātrinātas norakstīšanas atļauja ir “pirmās nodokļu priekšrocības piešķiršanas akts”.

89 Runājot par Lico tiešo skārumu, ciktāl apstrīdētā lēmuma 4. panta 1. punkts Spānijas Karalistei uzliek pienākumu veikt pasākumus, kas ir vajadzīgi, lai atgūtu nesaderīgo atbalstu, kuru ir saņēmusi Lico, pēdējā minētā ir jāuzskata par tādu, ko apstrīdētais lēmums ir skāris tieši (šajā ziņā skat. spriedumu, 2009. gada 4. marts, Associazione italiana del risparmio gestito un Fineco Asset Management/Komisija, T‑445/05, Krājums, EU:T:2009:50, 52. punkts un tajā minētā judikatūra).

90 Tā kā tas, ka apstrīdētais lēmums Lico skāra tieši un individuāli, ir pierādīts un par tās tiesībām celt prasību par šo lēmumu nav šaubu, prasība lietā T‑719/13 ir jāatzīst par pieņemamu, nepastāvot vajadzībai noskaidrot, vai arī PYMAR atbilst pieņemamības nosacījumiem, kas ir paredzēti LESD 263. panta ceturtajā daļā (skat. spriedumus, 1993. gada 24. marts, CIRFS u.c./Komisija, C‑313/90, Krājums, EU:C:1993:111, 30. un 31. punkts, un 1999. gada 26. oktobris, Burrill un Noriega Guerra/Komisija, T‑51/98, Krājums‑CDL, EU:T:1999:271, 19.–21. punkts un tajos minētā judikatūra).

II – Par lietas būtību

A – Par Lico un PYMAR prasījumu pirmās daļas apmēru lietā T‑719/13

91 Jānorāda, ka ar prasījumu pirmo daļu, ko atbalsta to pirmais pamats, Lico un PYMAR lūdz Vispārējo tiesu “atzīt apstrīdētā lēmuma spēkā neesamību tāpēc, ka SNLS kļūdaini tika kvalificēta kā valsts atbalsta sistēma, kas sniedz labumu EIG un to ieguldītājiem, un tāpēc, ka pastāv trūkumi pamatojumā”.

92 Jānorāda, ka apstrīdētā lēmuma 1. pants, kas attiecas uz valsts atbalsta kvalifikāciju LESD 107. panta 1. punkta izpratnē, neparedz atsauci uz SNLS kā tādu, ne arī to kvalificē kā “valsts atbalsta sistēmu”. Faktiski šis pants ir formulēts šādi: “Pasākumi, kas izriet no TRLIS 115. panta 11. punkta piemērošanas (nomāto aktīvu priekšlaicīga norakstīšana), no tonnāžas nodokļu shēmas piemērošanas uzņēmumiem, kuģiem vai darbībām, kurām uz to nav tiesību, un no RIS 50. panta 3. punkta piemērošanas, ir valsts atbalsts ekonomisko interešu grupām un to ieguldītājiem, kuru kopš 2002. gada 1. janvāra nelikumīgi īstenojusi [Spānijas Karaliste], pārkāpjot [LESD] 108. panta 3. punktu.” Apstrīdētā lēmuma 4. panta 1. punkts, kurā ir paredzēts atgūšanas rīkojums, atsaucas uz “nesaderīgu atbalstu, kas piešķirts saskaņā ar 1. pantā minēto shēmu”.

93 Tiesas sēdē Lico un PYMAR precizēja, ka ar savu prasījumu pirmo daļu, tās lūdz atcelt visu 1. pantu un ka trīs šajā tiesību normā paredzētie pasākumi ir bijuši minēti prasības pieteikumā. Savukārt Komisija tiesas sēdē norādīja, ka prasības pieteikuma pirmajā pamatā nebija atsauces uz šiem trim pasākumiem.

94 Šajā ziņā ir jāatgādina, ka akta rezolutīvā daļa ir nešķirami saistīta ar tā motīvu daļu un tā ir jāinterpretē, vajadzības gadījumā ņemot vērā pamatojumu, kas ir novedis pie šī akta pieņemšanas (spriedumi, 1997. gada 15. maijs, TWD/Komisija, C‑355/95 P, Krājums, EU:C:1997:241, 21. punkts, un 2004. gada 29. aprīlis, Itālija/Komisija, C‑298/00 P, Krājums, EU:C:2004:240, 97. punkts).

95 Šajā gadījumā, kā tas ir atgādināts šī sprieduma 33.–35. punktā, Komisija atzina par vajadzīgu apstrīdētā lēmuma 116.–122. apsvērumā SNLS aprakstīt kā saistītu nodokļu pasākumu “sistēmu” un novērtēt to savstarpējo ietekmi, ņemot vērā valsts noteiktās vai apstiprinātās de facto attiecības. Tomēr Komisija balstījās ne tikai uz vispārēju pieeju. Tā individuāli analizēja arī piecus pasākumus, kas veido SNLS, lai “noteiktu, kura SNLS radīto ekonomisko priekšrocību daļa veidojas vispārējo pasākumu rezultātā un kura – selektīvo pasākumu rezultātā” LESD 107. panta 1. punkta izpratnē. Komisija uzskata, ka “abas pieejas papildina viena otru un palīdz izdarīt konsekventus secinājumus” (apstrīdētā lēmuma preambulas 120. apsvērums).

96 Pēc SNLS veidojošo pasākumu individuālas pārbaudes Komisija apstrīdētā lēmuma preambulas 155. apsvērumā secināja, ka “SNLS kopumā radīto ekonomisko priekšrocību summa” “praksē” atbilda “to priekšrocību summai, kuras EIG iegūtu, piemērojot [trīs] iepriekš minētos selektīvos pasākumus”, proti: priekšlaicīgu norakstīšanu (2. pasākums) un tonnāžas nodokļa sistēmas piemērošanu EIG berbouta fraktēšanas darbībām (4. pasākums), kā tas ir precizēts RIS 50. panta 3. punktā (5. pasākums).

97 No tā izriet, ka Komisija būtībā secināja, ka SNLS bija “sistēma”, ko veido pieci nodokļu pasākumi, no kuriem trīs atbilst LESD 107. panta 1. punktā paredzētajiem nosacījumiem. Šo nostāju savā prasības pieteikumā pauda arī Lico un PYMAR, kad tās atgādināja par apstrīdētā lēmuma tekstu.

98 Tādējādi, tā kā Lico un PYMAR savu prasījumu pirmajā daļā, kas ir pamatota ar pirmo pamatu, lūdz Vispārējo tiesu atcelt apstrīdēto lēmumu, “jo SNLS kļūdaini tika kvalificēta kā valsts atbalsta shēma”, tās noteikti atsaucas arī uz šīs shēmas sastāvdaļām, kas ir minētas apstrīdētā lēmuma 1. pantā.

B – Par apvienotajās lietās T‑515/13 un T‑719/13 izvirzītajiem pamatiem

99 Savas prasības pamatojumam lietā T‑515/13 Spānijas Karaliste būtībā izvirza četrus pamatus.

100 Pirmais pamats attiecas uz LESD 107. panta 1. punkta pārkāpumu.

101 Otrais, trešais un ceturtais pamats ir izvirzīti pakārtoti un attiecas uz gadījumu, ja Vispārējā tiesa secinātu, ka pastāv prettiesisks valsts atbalsts. Tajos ir norādīts uz vairāku Savienības tiesību vispārējo principu pārkāpumu, ciktāl Komisija ir daļēji likusi atgūt iespējami piešķirto atbalstu. Šie pamati attiecas attiecīgi uz vienlīdzīgas attieksmes, tiesiskās paļāvības aizsardzības un tiesiskās noteiktības principu pārkāpumu.

102 Savas prasības atbalstam lietā T‑719/13 Lico un PYMAR izvirza trīs pamatus.

103 Pirmais pamats, kas ir izvirzīts, lai atbalstītu prasījumu pirmo daļu, attiecas uz LESD 107. panta 1. punkta un 296. panta pārkāpumu.

104 Otrais pamats, kas ir izvirzīts pakārtoti, lai atbalstītu prasījumu otro daļu, attiecas uz tiesiskās paļāvības aizsardzības un tiesiskās noteiktības principa pārkāpumu, runājot par atgūšanas pienākumu.

105 Trešajā pamatā, kas arī ir izvirzīts pakārtoti, lai atbalstītu prasījumu trešo daļu, ir apstrīdēta atbalsta aprēķina metode, ko Komisija ir noteikusi apstrīdētajā lēmumā (skat. šī sprieduma 59. punktu) un kas neatbilstot vispārējiem principiem, kuri ir piemērojami atbalsta atgūšanai. Lico un PYMAR īpaši norāda, ka šī aprēķina metode, kas ir aprakstīta apstrīdētajā lēmumā, varētu tikt interpretēta kā tāda, kura prasa, lai ieguldītāji atlīdzina summu, kas atbilst visai nodokļu priekšrocībai kopumā, kuru tie ir saņēmuši nodokļa samazināšanas dēļ, neņemot vērā, ka lielāko daļu no šīs priekšrocības tie ir nodevuši kuģniecības sabiedrībām (skat. šī sprieduma 21. punktu).

106 Vispirms kopā ir jāpārbauda pirmais pamats, ko Spānijas Karaliste, Lico un PYMAR ir izvirzījušas abās lietās un kas attiecas uz valsts atbalsta kvalifikāciju LESD 107. panta 1. punkta izpratnē.

1. Par pirmo pamatu, kas attiecas uz valsts atbalsta kvalifikāciju LESD 107. panta 1. punkta izpratnē

107 Spānijas Karaliste, Lico un PYMAR norāda, ka Komisija ir pārkāpusi LESD 107. panta 1. punktu, ciktāl neesot izpildīti nosacījumi, kas attiecas uz selektivitāti, konkurences izkropļošanas risku un ietekmi uz tirdzniecību. Pat ja formāli tās neatsaucas uz LESD 296. panta pārkāpumu šajā ziņā, Lico un PYMAR savā prasības pieteikumā norāda uz neloģisku un pretrunīgu argumentāciju saistībā ar šo nosacījumu ievērošanu. Turklāt Komisija neesot paskaidrojusi, kā pasākums varētu ietekmēt konkrētos tirgus, un tā tikai esot uzskatījusi, ka šī ietekme pastāv, to nepierādot. Neminot LESD 296. pantu, Spānijas Karaliste savā replikā arī norāda, ka apstrīdētā lēmuma pamatojums ir, pirmkārt, nepietiekams saistībā ar pierādījumiem par priekšrocības piešķiršanu EIG ieguldītājiem un, otrkārt, nekonsekvents saistībā ar konkurences izkropļošanas kritēriju.

108 Turklāt Spānijas Karaliste, Lico un PYMAR norāda, ka nosacījumiem, kas attiecas uz selektivitāti, konkurences izkropļošanas risku un ietekmi uz tirdzniecību, esot jābūt izpildītiem tikai saistībā ar ieguldītāju saņemtajām priekšrocībām. Šajā ziņā Spānijas Karaliste uzsver, ka pēdējie minētie ir vienīgie, uz kuriem attiecas apstrīdētā lēmuma 4. panta 1. punktā noteiktais atgūšanas rīkojums. Tādējādi Komisija kā vienīgo atbalstu saskaņā ar LESD 107. panta 1. punktu esot identificējusi iespējamo priekšrocību, kas esot piešķirta šiem ieguldītājiem. Lico un PYMAR piebilst, ka Komisijas identificētā selektīvā priekšrocība galvenokārt izpaužas kā nodokļu priekšrocība. Taču saskaņā ar nodokļu pārskatāmības principu EIG kā tādas neesot saņēmušas nekādas priekšrocības, pat ne nodokļu priekšrocības, jo tās pilnībā esot tikušas nodotas to biedriem. Atbildot uz Vispārējās tiesas jautājumu (skat. šī sprieduma 71. punktu), Spānijas Karaliste atgādināja, ka apstrīdētā lēmuma preambulas 140. apsvērumā Komisija nav apstrīdējusi ne EIG statusu, ne nodokļu pārskatāmības principu.

109 Lietā T‑515/13 Spānijas Karaliste papildus izvirza dažus īpašus argumentus.

110 Pirmkārt, pretēji tam, ko Komisija esot apgalvojusi apstrīdētā lēmuma preambulas 116.–119. apsvērumā, SNLS neesot “sistēma”, kas kā tāda pastāvot piemērojamajā tiesiskajā regulējumā. Spānijas Karaliste uzskata, ka tā sauktā SNLS ir tikai juridisku darījumu kopums, ko ir veikuši nodokļa maksātāji. Pēdējie minētie nodokļu optimizēšanas stratēģijas ietvaros tikai esot guvuši labumu no atsevišķu nodokļu pasākumu kombinācijas. Tādējādi SNLS kā tāda nevar tikt attiecināta uz valsti.

111 Otrkārt, Spānijas Karaliste norāda, ka priekšlaicīga norakstīšana neizraisa nodokļa samazināšanos un tādējādi nerada nodokļu priekšrocību.

112 Treškārt, Spānijas Karaliste apstrīd Komisijas secinājumu, ka tonnāžas nodokļa sistēma, kādu tā bija atļāvusi (skat. šī sprieduma 27. punktu), neattiecās uz darbībām, ko veica EIG, kuras tika izveidotas, lai varētu piemērot SNLS.

113 Visbeidzot Spānijas Karaliste norāda, ka RIS 50. panta 3. punkts nav izņēmums no minētās sistēmas, kāda bija atļauta.

114 Vispārējā tiesa uzskata par lietderīgu vispirms pārbaudīt abām lietām kopīgos argumentus, kas ir minēti šī sprieduma 107. un 108. punktā, saistībā ar Komisijas analīzi, kura attiecas uz selektivitāti, konkurences izkropļošanas risku un ietekmi uz dalībvalstu tirdzniecību. Šīs pārbaudes ietvaros, kā to iesaka Spānijas Karaliste, Lico un PYMAR, iepriekš ir jāidentificē no attiecīgajiem pasākumiem izrietošo ekonomisko priekšrocību saņēmēji LESD 107. panta 1. punkta izpratnē.

a) Ekonomisko priekšrocību saņēmēju identificēšana

115 Apstrīdētā lēmuma 1. pantā Komisija precizēja, ka trīs no pieciem nodokļu pasākumiem, kas, viņasprāt, veido SNLS, ir valsts atbalsts “EIG un to ieguldītājiem”. Runa ir par priekšlaicīgu norakstīšanu (2. pasākums) un par tonnāžas nodokļa sistēmas piemērošanu (4. pasākums), kā tas ir precizēts RIS 50. panta 3. punktā (5. pasākums). Apstrīdētā lēmuma 4. panta 1. punktā tomēr ir paredzēts, ka Spānijas Karalistei ir jāatgūst nesaderīgais atbalsts, kas ir piešķirts saskaņā ar 1. pantā paredzēto shēmu, “no EIG ieguldītājiem, kuri guvuši labumu no tās, nedodot iespēju šādiem saņēmējiem nodot atgūšanas slogu citām personām”.

116 Šajā ziņā ir jākonstatē, ka, lai gan EIG guva labumu no trim apstrīdētā lēmuma 1. pantā paredzētajiem nodokļu pasākumiem, EIG biedri guva ekonomiskas priekšrocības, kas izriet no šiem trim pasākumiem. Faktiski, kā tas izriet no apstrīdētā lēmuma preambulas 140. apsvēruma (skat. šī sprieduma 41. punktu), nodokļu pārskatāmības principu, kas ir piemērojams EIG, Komisija šajā gadījumā nav apšaubījusi. Pamatojoties uz šo principu, nodokļu priekšrocības, kas tika piešķirtas EIG, kuras tika izveidotas, lai varētu piemērot SNLS, var sniegt labumu tikai to biedriem, ko Komisija kvalificē kā vienkāršus “ieguldītājus” (skat. šī sprieduma 12. punktu). Turklāt pēdējie minētie ir vienīgie, uz kuriem attiecas apstrīdētā lēmuma 4. panta 1. punktā noteiktais atgūšanas rīkojums.

117 Nepastāvot ekonomiskām priekšrocībām par labu EIG, Komisija apstrīdētā lēmuma 1. pantā nepamatoti secināja, ka tās bija saņēmušas valsts atbalstu LESD 107. panta 1. punkta izpratnē.

118 Ciktāl ieguldītāji, nevis EIG saņēma nodokļu un ekonomiskas priekšrocības, kas izriet no SNLS, pamatojoties uz lietas dalībnieku argumentiem, ir jāpārbauda, vai ieguldītāju gūtās priekšrocības ir selektīvas, vai tās var apdraudēt konkurenci un ietekmē tirdzniecību starp dalībvalstīm un vai apstrīdētais lēmums ir pietiekami pamatots saistībā ar šo kritēriju analīzi.

b) Par nosacījumu, kas attiecas uz selektivitāti

119 Kā tas ir minēts šī sprieduma 97. punktā, Komisija apstrīdētajā lēmumā būtībā secināja, ka SNLS bija “sistēma”, ko veido pieci nodokļu pasākumi, no kuriem trīs atbilst visiem LESD 107. panta 1. punktā paredzētajiem nosacījumiem, tostarp tam, kas attiecas uz selektivitāti.

120 Kā tas ir atgādināts šī sprieduma 39.–46. punktā, Komisija katra tā nodokļu pasākuma selektīvo raksturu, kas, viņasprāt, veido SNLS, apstrīdētā lēmuma preambulas 128.–154. apsvērumā analizēja atsevišķi, lai pēc tam apstrīdētā lēmuma preambulas 155.–157. apsvērumā vispārīgi analizētu SNLS kā sistēmas selektivitāti. Apstrīdētā lēmuma preambulas 120. apsvērumā Komisija precizē, ka atsevišķa SNLS veidojošo pasākumu analīze un to kā “sistēmas” vispārīga pārbaude “papildina viena otru un palīdz izdarīt konsekventus secinājumus” (skat. šī sprieduma 35. punktu).

121 Runājot par Komisijas veikto atsevišķo analīzi, 2. pasākums (priekšlaicīga norakstīšana) tika kvalificēts kā “selektīvs”, jo šīs priekšrocības piešķiršana bija atkarīga no atļaujas, ko nodokļu iestāde piešķīrusi, pamatojoties uz diskrecionārām pilnvarām. Šo diskrecionāro pilnvaru īstenošana esot likusi nodokļu iestādei šīs atļaujas piešķirt tikai tad, ja jūras kuģi tika iegādāti SNLS ietvaros, nevis citos apstākļos (apstrīdētā lēmuma preambulas 132.–139. apsvērums). 4. pasākums (tonnāžas nodokļa sistēmas piemērošana EIG, kuras tika izveidotas, lai varētu piemērot SNLS) un 5. pasākums (RIS 50. panta 3. punkts) esot selektīvi, jo tie esot radījuši priekšrocības atsevišķām darbībām, proti, berbouta fraktēšanai (apstrīdētā lēmuma preambulas 141.–144. apsvērums), kā arī kuģu iegādei, izmantojot līzinga līgumus, ko iepriekš bija atļāvusi nodokļu iestāde, un šo kuģu tālākpārdošanai (apstrīdētā lēmuma preambulas 145.–154. apsvērums).

122 Runājot par Komisijas vispārīgo analīzi, ir jāatsaucas, pirmkārt, uz apstrīdētā lēmuma preambulas 156. apsvērumu, kas ir formulēts šādi: “Aplūkojot SNLS kopumā, priekšrocība ir selektīva, jo uz to attiecās diskrecionāras pilnvaras, kuras piešķirtas nodokļu administrācijai saistībā ar obligātu iepriekšēju atļaujas saņemšanas procedūru un priekšlaicīgai norakstīšanai piemērojamo nosacījumu neprecīzo formulējumu. Tā kā citi pasākumi, kurus piemēro tikai jūras transporta pasākumiem, kuri ir atbilstīgi saskaņā ar Jūras transporta pamatnostādnēm un jo īpaši [RIS] 50. panta 3. punktu, ir atkarīgi no minētās iepriekšējās atļaujas, visa SNLS ir selektīva. Tāpēc nodokļu administrācijai būtu jāatļauj tikai tās SNLS darbības, kuras paredzētas jūras kuģu finansēšanai (nozaru selektivitāte). Spānijas iesniegtie statistikas dati liecina, ka visas 273 SNLS darbības, kuras bija notikušas līdz 2010. gada jūnijam, attiecas uz jūras kuģiem”. Tādējādi Komisija secināja, ka priekšrocību, kas izriet no SNLS kopumā, var uzskatīt par selektīvu, pamatojoties uz diskrecionārajām pilnvarām, kuras ir identificētas, atsevišķi analizējot 2. pasākuma selektivitāti.

123 No vienas puses, apstrīdētā lēmuma preambulas 157. apsvērumā Komisija apgalvoja, ka “shēma [sniedza] priekšrocības konkrētām darbībām, proti, jūras kuģu iegādei, izmantojot līzinga līgumus, īpaši ņemot vērā berbouta fraktēšanu un tālākpārdošanu”. Šīs darbības atbilst tām, ko saskaņā ar apstrīdēto lēmumu veic EIG, kuras ir izveidotas, lai varētu piemērot SNLS, un tām ir piemērojams 2., 4. un 5. pasākums. Saskaņā ar šī sprieduma 121. punktā paredzēto atsevišķo analīzi ikviens no šiem pasākumiem de jure un de facto piešķir selektīvu priekšrocību uzņēmumiem, kas veic šīs darbības (apstrīdētā lēmuma preambulas 132.–139. un 141.–154. apsvērums).

124 Tādējādi no apstrīdētā lēmuma izriet, ka SNLS veidojošie pasākumi atsevišķi un visi kopumā kā “sistēma” ir selektīvi divu iemeslu dēļ. Pirmkārt, SNLS kā “sistēma” esot selektīva tāpēc, ka nodokļu iestāde, pamatojoties uz diskrecionārajām pilnvarām, attiecīgās priekšrocības ļaujot saņemt tikai par “SNLS darbībām, kuras paredzētas jūras kuģu finansēšanai (nozaru selektivitāte)”, t.i., darbībām, kurās piedalās ieguldītāji. Otrkārt, SNLS selektivitāte izrietot arī no trīs to veidojošo nodokļu pasākumu, kas aplūkoti atsevišķi, selektīvā rakstura. Šie pasākumi de jure un de facto esot radījuši priekšrocības tikai atsevišķām darbībām.

125 Kā tas jau tika norādīts šī sprieduma 118. punktā, ņemot vērā Spānijas Karalistes, Lico un PYMAR argumentus, ir jāpārbauda, vai abi šie iemesli ļauj pierādīt ieguldītāju saņemto nodokļu un ekonomisko priekšrocību selektīvo raksturu un vai lēmums ir pietiekami pamatots.

126 Pirms šo jautājumu izskatīšanas ir jānoskaidro to Spānijas Karalistes, Lico un PYMAR argumentu piemērojamība, ko tās ir paudušas, atbildot uz dažiem Komisijas izvirzītajiem argumentiem. Lietā T‑515/13 Komisija norādīja, ka Spānijas Karaliste savā prasības pieteikumā nav apstrīdējusi vispārīgo selektivitātes analīzi, kas bija veikta apstrīdētā lēmuma preambulas 155.–163. apsvērumā. Prasība varētu tikt apmierināta tikai tad, ja Spānijas Karalistei izdotos pierādīt, ka pasākumi, kas ir aplūkoti atsevišķi un kopumā, neveido valsts atbalstu. Tā kā Spānijas Karaliste nav apšaubījusi Komisijas vispārīgo analīzi, tās argumenti, kas attiecas uz pasākumu atsevišķo analīzi, esot nederīgi. Tiesas sēdē lietā T‑719/13 Komisija norādīja, ka Lico un PYMAR pirmā pamata ietvaros neapstrīdēja 2., 4. un 5. pasākuma atsevišķo analīzi.

127 Šajā ziņā ir jākonstatē, ka sava prasības pieteikuma sākumā Spānijas Karaliste izvirza dažus vispārējus argumentus, kuros ir apstrīdēta Komisijas analīze jautājumā par selektivitāti kopumā. Šos argumentus Spānijas Karaliste drīzāk izvirzīja, atbildot uz Vispārējās tiesas rakstveida jautājumu (skat. šī sprieduma 71. punktu) un tiesas sēdē lietā T‑515/13. Turklāt Spānijas Karaliste savā prasības pieteikumā apstrīd diskrecionārās pilnvaras, ko Komisija ir identificējusi, atsevišķi analizējot 2. pasākuma selektivitāti. Tā kā, lai apstrīdētā lēmuma preambulas 156. apsvērumā pierādītu SNLS selektivitāti kopumā, Komisija ir pamatojusies uz šīm diskrecionārajām pilnvarām, ar Spānijas Karalistes paustajiem argumentiem var apšaubīt arī šo analīzi.

128 Runājot par Lico un PYMAR, Komisija nepamatoti tiesas sēdē norādīja, ka tās nav apstrīdējušas 2., 4. un 5. pasākuma atsevišķo analīzi. Kā jau tas tika norādīts (skat. šī sprieduma 98. punktu), ja Lico un PYMAR apstrīd to, ka SNLS ir “valsts atbalsta shēma”, tās atsaucas arī uz pēdējās minētās sastāvdaļām, kas ir minētas apstrīdētā lēmuma 1. pantā. Jānorāda arī, ka ar Lico un PYMAR izvirzītajiem argumentiem jautājumā par selektivitāti tiek apstrīdēti Komisijas secinājumi, kas ir izdarīti apstrīdētā lēmuma preambulas 156. un 157. apsvērumā. Kā tas ir norādīts šī sprieduma 122. un 123. punktā, secinājumi, ko Komisija ir izdarījusi šajos apsvērumos, ir pamatoti ar 2., 4. un 5. pasākuma atsevišķu analīzi.

129 No tā izriet, ka Komisijas argumenti attiecībā uz Spānijas Karalistes, Lico un PYMAR argumentu ierobežoto piemērojamību ir nepamatoti.

Atļaujas, ko, pamatojoties uz diskrecionārajām pilnvarām, nodokļu iestāde ir piešķīrusi tikai attiecībā uz darbībām, kuras tiek veiktas atbilstoši SNLS, kuras ir paredzētas jūras kuģu finansēšanai

130 Spānijas Karaliste, Lico un PYMAR norāda, ka iespēja piedalīties SNLS struktūrās un tādējādi iegūt attiecīgās priekšrocības bija pieejama visiem ieguldītājiem, kas darbojās jebkurā ekonomikas nozarē, nepastāvot nekādiem priekšnosacījumiem vai ierobežojumiem. Tādējādi ieguldītāju saņemtās priekšrocības nevar uzskatīt par selektīvām, it īpaši ņemot vērā spriedumus Autogrill España/Komisija, minēts 71. punktā (EU:T:2014:939), un Banco Santander un Santusa/Komisija, minēts 71. punktā (EU:T:2014:938).

131 Turklāt Spānijas Karaliste, Lico un PYMAR apstrīd to, ka nodokļu iestādei būtu diskrecionāras pilnvaras atļauju piešķiršanas procedūras ietvaros, kas ir paredzēta priekšlaicīgai norakstīšanai (2. pasākums). Lico un PYMAR piebilst, ka šīs atļaujas piešķiršanas procedūras ietvaros administrācijas veiktā pārbaude nekad neattiecās uz ieguldītājiem. Tiesas sēdē Spānijas Karaliste arī norādīja, ka administratīvās atļaujas mērķis bija tikai pārbaudīt, vai aktīvi, kurus var norakstīt priekšlaicīgi, atbilst piemērojamajā tiesiskā regulējumā paredzētajiem kritērijiem, kam neesot nekāda sakara ar vēlmi de facto vai de jure atlasīt atsevišķus uzņēmumus.

132 Savā iebildumu rakstā lietā T‑719/13 Komisija pārmet, ka strīdīgais pasākums ir selektīvs attiecībā uz ieguldītājiem, jo tas ir piemērojams tikai tiem uzņēmumiem, kas veic zināma veida ieguldījumus ar EIG starpniecību, kamēr uzņēmumiem, kuri veic līdzīgus ieguldījumus citu darījumu ietvaros, to nevar piemērot. Šāda analīze atbilstot judikatūrai (spriedumi, 2004. gada 15. jūlijs, Spānija/Komisija, C‑501/00, Krājums, EU:C:2004:438, 120. punkts; 2005. gada 15. decembris, Itālija/Komisija, C‑66/02, Krājums, EU:C:2005:768, 97. un 98. punkts, un Associazione italiana del risparmio gestito un Fineco Asset Management/Komisija, minēts 89. punktā, EU:T:2009:50, 156. punkts).

133 Atbildot uz Vispārējās tiesas rakstveida jautājumu apvienotajās lietās T‑515/13 un T‑719/13 (skat. šī sprieduma 71. punktu), Komisija norādīja, ka apstrīdētajā lēmumā izraudzītā pieeja nebija jauna. Judikatūrā tā bija izmantota dažādās lietās, kas attiecās uz nodokļu priekšrocībām, kuras bija paredzētas tikai uzņēmumiem, kas veic zināma veida ieguldījumus. Šajā ziņā Komisija atsaucas uz spriedumu Spānija/Komisija, minēts 132. punktā (EU:C:2004:438), kā arī uz 2002. gada 6. marta spriedumu Diputación Foral de Álava u.c./Komisija (T‑92/00 un T‑103/00, Krājums, EU:T:2002:61).

134 Atbildot uz šo pašu Vispārējās tiesas rakstveida jautājumu (skat. šī sprieduma 71. punktu), Komisija abās lietās apgalvo, ka selektivitātes kritērija interpretācija spriedumos Autogrill España/Komisija, minēts 71. punktā (EU:T:2014:939), un Banco Santander un Santusa/Komisija, minēts 71. punktā (EU:T:2014:938), tai nešķiet atbilstoša LESD 107. panta 1. punktam, kā tas ir interpretēts judikatūrā, kas tai par minētajiem spriedumiem lika iesniegt apelācijas sūdzību Tiesā (lietas C‑20/15 P un C‑21/15 P).

135 Katrā ziņā Komisija norāda, ka, pat ja interpretācija, ko Vispārējā tiesa ir sniegusi spriedumos Autogrill España/Komisija, minēts 71. punktā (EU:T:2014:939), un Banco Santander un Santusa/Komisija, minēts 71. punktā (EU:T:2014:938), būtu piemērojama šajā gadījumā, selektivitātes kritērijs būtu izpildīts, jo pastāv atļauju sistēma, kurai piemīt diskrecionāri elementi.

136 Pretēji tam, ko apgalvo Spānijas Karaliste, Lico un PYMAR, Komisija uzskata, ka kritēriji, kas ir jāizpilda, lai iegūtu TRLIS 115. panta 11. punktā paredzēto atļauju, nav ne objektīvi, ne nodokļu sistēmai raksturīgi, kā tas ir prasīts judikatūrā, kas pierādot diskrecionāru pilnvaru esamību.

137 Atbildot uz Lico un PYMAR argumentu, saskaņā ar kuru diskrecionārās pilnvaras attiecoties tikai uz aktīviem, nevis uz ieguldītājiem, Komisija atbildē uz repliku lietā T‑719/13 norādīja, ka nozīme bija tam, ka ar diskrecionāras atļaujas starpniecību atbalsts tika piešķirts tikai konkrētai uzņēmēju grupai, proti, tiem, kas bija saņēmuši atļauju. Tiesas sēdēs apvienotajās lietās T‑515/13 un T‑719/13 Komisija arī uzsvēra, ka pietiek konstatēt, ka atļaujas piešķiršanas procedūrā pastāv diskrecionāras pilnvaras, lai pastāvētu de jure selektivitāte. Turklāt tajā tā apgalvoja, ka TRLIS 48. panta 4. punktā bija paredzēti īpaši nosacījumi, kas saistībā ar šo atļauju ir piemērojami ieguldītājiem. It īpaši priekšlaicīgas norakstīšanas piemērošanai esot izvirzīts nosacījums, ka EIG biedri saglabā savas daļas tajā līdz līzinga līguma beigām.

138 Ņemot vērā lietas dalībnieku argumentus, ir jānoskaidro, pirmkārt, vai priekšrocība, ko saņēma ieguldītāji, kuri piedalījās darījumos atbilstoši SNLS, ir selektīva, jo to saņem tikai uzņēmumi, kas veic šī konkrētā veida ieguldījumus ar EIG starpniecību. Noliedzošas atbildes gadījumā, otrkārt, būtu jāpārbauda, vai tādas atļaujas piešķiršanas procedūras pastāvēšana, kurai, iespējams, ir raksturīgi diskrecionāri elementi, katrā ziņā izraisīja šādu selektivitāti.

– Priekšrocība, kas ir saistīta ar zināma veida ieguldījumu

139 Jāatgādina, ka spriedumos Autogrill España/Komisija, minēts 71. punktā (EU:T:2014:939), un Banco Santander un Santusa/Komisija, minēts 71. punktā (EU:T:2014:938), uz kuriem Spānijas Karaliste, Lico un PYMAR ir atsaukušās, lai pamatotu savus argumentus, strīdīgais pasākums bija nodokļu shēma, kas bija labvēlīga visiem uzņēmējiem, kuri bija nodokļu maksātāji Spānijā un kuri veica zināma veida ieguldījumus, proti, ieguva kapitāldaļas vismaz 5 % apmērā ārvalstīs reģistrētās sabiedrībās un attiecīgās kapitāldaļas neatsavināja vismaz vienu gadu.

140 Šajos spriedumos Vispārējā tiesa uzskatīja, ka tas vien, ka pastāv atkāpe vai izņēmums no Komisijas identificētās atsauces sistēmas, neļāva pierādīt, ka ar strīdīgo pasākumu tiek dota priekšroka “konkrētiem uzņēmumiem vai konkrētu preču ražošanai” LESD 107. panta izpratnē, ja a priori uz šo pasākumu var pretendēt jebkurš uzņēmums (spriedumi, Autogrill España/Komisija, minēts 71. punktā, EU:T:2014:939, 52. punkts, un Banco Santander un Santusa/Komisija, minēts 71. punktā, EU:T:2014:938, 56. punkts).

141 Šajā gadījumā SNLS radītās nodokļu priekšrocības ir paredzētas tikai tiem ieguldītājiem, kas iegādājas kapitāldaļas EIG, kuras ir izveidotas jūras kuģu finansēšanai SNLS ietvaros. Komisija tomēr neapstrīd, ka šī iespēja bija pieejama ikvienam uzņēmumam, kas ir nodokļu maksātājs Spānijā, ar vienādiem nosacījumiem, likumam nenosakot minimālo summu, kāda ir vajadzīga šādai kapitāldaļu iegādei. Apstrīdētā lēmuma preambulas 126. un 172. apsvērumā Komisija arī atzina, ka ieguldītāji piedāvā preces un pakalpojumus dažādos tirgos un ka tie darbojas visās ekonomikas nozarēs.