UNIONIN TUOMIOISTUIMEN TUOMIO (toinen jaosto)

28 päivänä helmikuuta 2013 (*)

Pääomien vapaa liikkuvuus – Tulovero – Pääomatulot – Kaksinkertaisen verotuksen välttämiseksi tehty sopimus – Jäsenvaltioihin ja kolmansiin valtioihin sijoittautuneiden yhtiöiden jakamat osingot – Ulkomailla pidätetyn veron perusteella kotimaan tuloverosta tehtävän hyvityksen enimmäismäärän laskeminen – Henkilökohtaisten menojen ja elinkustannusten jättäminen huomiotta – Oikeuttaminen

Asiassa C‑168/11,

jossa on kyse SEUT 267 artiklaan perustuvasta ennakkoratkaisupyynnöstä, jonka Bundesfinanzhof (Saksa) on esittänyt 9.2.2011 tekemällään päätöksellä, joka on saapunut unionin tuomioistuimeen 6.4.2011, saadakseen ennakkoratkaisun asiassa

Manfred Beker ja

Christa Beker

vastaan

Finanzamt Heilbronn,

UNIONIN TUOMIOISTUIN (toinen jaosto),

toimien kokoonpanossa: tuomarit A. Rosas (esittelevä tuomari), joka hoitaa toisen jaoston puheenjohtajan tehtäviä, U. Lõhmus, A. Ó Caoimh, A. Arabadjiev ja C. G. Fernlund,

julkisasiamies: P. Mengozzi,

kirjaaja: hallintovirkamies K. Sztranc-Sławiczek,

ottaen huomioon kirjallisessa käsittelyssä ja 26.4.2012 pidetyssä istunnossa esitetyn,

ottaen huomioon huomautukset, jotka sille ovat esittäneet

– Manfred Beker ja Christa Beker, edustajanaan Rechtsanwalt M. Beker,

– Finanzamt Heilbronn, asiamiehinään W. Steinacher ja M. Ritter von Rittershain,

– Saksan hallitus, asiamiehinään T. Henze ja K. Petersen,

– Ranskan hallitus, asiamiehenään J.‑S. Pilczer,

– Ruotsin hallitus, asiamiehenään A. Falk,

– Euroopan komissio, asiamiehinään R. Lyal ja W. Mölls,

kuultuaan julkisasiamiehen 12.7.2012 pidetyssä istunnossa esittämän ratkaisuehdotuksen,

on antanut seuraavan

tuomion

1 Ennakkoratkaisupyyntö koskee SEUT 63 artiklan tulkintaa.

2 Tämä pyyntö on esitetty asiassa, jossa asianosaisina ovat yhtäältä Manfred Beker ja Christa Beker ja toisaalta Finanzamt Heilbronn ja joka koskee sen ulkomailla pidätetyn lähdeveron enimmäismäärän laskemista, joka kaksinkertaisen verotuksen välttämiseksi tehtyjen kahdenvälisten sopimusten mukaisesti hyvitetään yleisen verovelvollisuuden piiriin kuuluvista tuloista veroasteikon mukaan maksettavasta tuloverosta.

Asiaa koskevat oikeussäännöt

Kaksinkertaisen verotuksen välttämiseksi tehdyt sopimukset

3 Kysymys siitä, onko Saksan liittotasavallalla oikeus periä veroa ulkomailta saaduista tuloista ja, jos niin on, onko ulkomailla pidätetty lähdevero tällöin otettava huomioon, säännellään pääasian oikeudenkäynnin kohteena olevassa asiassa kaksinkertaisen verotuksen välttämiseksi tehdyillä sopimuksilla, jotka Saksan liittotasavallalla on Ranskan tasavallan (21.7.1959 tehty sopimus sellaisena kuin se on muutettuna), Luxemburgin suurherttuakunnan (23.8.1958 tehty sopimus sellaisena kuin se on muutettuna), Alankomaiden kuningaskunnan (16.6.1959 tehty sopimus), Sveitsin valaliiton (11.8.1971 tehty sopimus), Amerikan yhdysvaltojen (29.8.1989 tehty sopimus sellaisena kuin se on muutettuna) ja Japanin (22.4.1966 tehty sopimus) kanssa.

4 Jos Saksassa yleisesti tuloverovelvollinen henkilö saa pääomatuloja toisesta valtiosta, kyseinen valtio pidättää lähdeveron näiden kaksinkertaisen verotuksen välttämiseksi tehtyjen sopimusten nojalla. Näiden sopimusten mukaisesti pidätetty lähdevero hyvitetään Saksassa maksettavasta tuloverosta. Sopimuksissa, jotka Saksan liittotasavalta on tehnyt Ranskan tasavallan, Sveitsin valaliiton, Amerikan yhdysvaltojen ja Japanin kanssa, määrätään sovellettavaksi tämän hyvityksen laskemista koskevia Saksan vero-oikeuden mukaisia yksityiskohtaisia sääntöjä.

Saksan oikeus

5 Tuloverolain (Einkommensteuergesetz) 1 §:n, jota sovelletaan vuoden 2007 verotuksessa sellaisena kuin se on muutettuna 13.12.2006 annetulla vuotuisella verolailla vuodeksi 2007 (Jahressteuergesetz 2007; BGBl. 2006 I, s. 2878; jäljempänä EStG), mukaan luonnolliset henkilöt, jotka asuvat Saksassa, ovat Saksassa yleisesti verovelvollisia.

6 EStG:n 2 §:ssä säädetään seuraavaa:

”(1) Tuloveron alaisia ovat

– –

5. pääomatulot

– –

jotka verovelvollinen on saanut sinä aikana, jona hän on yleisesti tuloverovelvollinen, sekä vastaavat Saksasta saadut tulot sinä aikana, jona hän on rajoitetusti tuloverovelvollinen. Luokat, joihin erilajiset tulot kuuluvat, määritellään 13–24 §:n mukaisesti.

(2) Tuloja ovat

1. maa- ja metsätaloudesta, elinkeinotoiminnasta sekä itsenäisestä ammatinharjoittamisesta saatu voitto (4–7k §)

2. muihin luokkiin kuuluvista tuloista saatu ylijäämä tulonhankkimisvähennyksen jälkeen (8–9a §).

(3) Kokonaistuloilla [Gesamtbetrag der Einkünfte] tarkoitetaan tulojen yhteenlaskettua määrää [Summe der Einkünfte], josta on vähennetty vanhuuseläkettä saaville henkilöille myönnettävä suhteellinen vähennys [Altersentlastungsbetrag], yksinhuoltajille myönnettävä veronkevennys ja 13 §:n 3 momentissa säädetty vähennys.

(4) Tulolla [Einkommen] tarkoitetaan kokonaistuloja, joista on vähennetty erityismenot ja epätavalliset rasitteet.

(5) Verotettavalla tulolla [zu versteuerndes Einkommen] tarkoitetaan tuloa, josta on vähennetty 32 §:n 6 momentissa säädetyt kiinteät vähennykset ja muut tulosta vähennettävät määrät; verotettava tulo on veroasteikon mukaisen tuloveron perusta. Jos verotettavan tulon käsitettä käytetään muussa kuin tässä laissa, kyseisiä lakeja sovellettaessa tulolla tarkoitetaan kaikissa 32 §:ssä mainituissa tapauksissa tuloa, josta on vähennetty 32 §:n 6 momentissa säädetyt kiinteät vähennykset – –.”

7 EStG:n 34c §:n 1 momentissa säädetään seuraavaa:

”Jos yleisesti verovelvollinen on maksanut ulkomailta saamistaan tuloista Saksan tuloveroa vastaavaa veroa siinä valtiossa, josta tulot on saatu, kyseisestä valtiosta saatuihin tuloihin kohdistuvasta Saksan tuloverosta vähennetään ulkomailla vahvistetun ja maksetun veron määrä, josta on tehty ne vähennykset, joihin verovelvollisella on ollut oikeus. Ulkomailta saatuihin tuloihin kohdistuva Saksan tulovero lasketaan jakamalla verotettavasta tulosta [zu versteuerndes Einkommen], ulkomailta saadut tulot mukaan luettuna, 32a, 32b, 32c, 34 ja 34b §:n mukaisesti maksettava Saksan tulovero edellä mainittujen ulkomailta saatujen tulojen ja tulojen yhteenlasketun määrän [Summe der Einkünfte] välisessä suhteessa. Ulkomailta saatuja tuloja laskettaessa ei oteta huomioon niitä ulkomailta saatuja tuloja, joita ei ole verotettu siinä valtiossa, josta ne on saatu, tämän valtion lainsäädännön mukaisesti. – – Ulkomaiset verot hyvitetään vain siltä osin kuin ne kohdistuvat verokauden aikana saatuihin tuloihin.”

8 EStG:n 34c §:n 2 momentissa säädetään seuraavaa:

”Verovelvollisen pyynnöstä ulkomainen vero on 1 momentin mukaisen hyvitysmenettelyn sijasta vähennettävä tulojen määrästä siltä osin kuin tämä vero kohdistuu ulkomailta saatuihin tuloihin, joita ei ole vapautettu verosta.”

Pääasian oikeudenkäynnin tosiseikat ja ennakkoratkaisukysymys

9 Pääasian valittajia on aviopuolisoina yhteisverotettu Saksan tuloverotuksessa. Heitä on tällöin verotettu kaikista tuloistaan siitä riippumatta, mistä valtiosta ne on saatu. He ovat riidanalaisen verokauden eli vuoden 2007 aikana saaneet Saksasta peräisin olevien tulojensa lisäksi pääomatuloja osakeomistuksistaan vähemmistöosakkaina eri pääomayhtiöissä, joiden kotipaikat ovat muissa jäsenvaltioissa eli Ranskan tasavallassa, Luxemburgin suurherttuakunnassa ja Alankomaiden kuningaskunnassa tai kolmansissa valtioissa eli Sveitsin valaliitossa, Amerikan yhdysvalloissa ja Japanissa. Pääasian valittajat ovat saaneet näistä osakeomistuksistaan osinkoja yhteensä 24 111,29 euroa, joista on ollut maksettava ulkomaisia veroja yhteensä 2 853,02 euroa niissä eri valtioissa, joista tulot on saatu.

10 Saksan liittotasavallan ja näiden osaketulojen alkuperävaltioiden välillä kaksinkertaisen verotuksen välttämiseksi tehtyjen sopimusten nojalla Saksan liittotasavallalla on pääasian valittajien asuinvaltiona oikeus verottaa ulkomailta saaduista osingoista. Ulkomailla peritty lähdevero hyvitetään asteikon mukaisesti maksettavasta tuloverosta oikeudellisen kaksinkertaisen verotuksen välttämiseksi, kuitenkin enintään kyseisiin tuloihin kohdistuvan Saksan veron määräisenä.

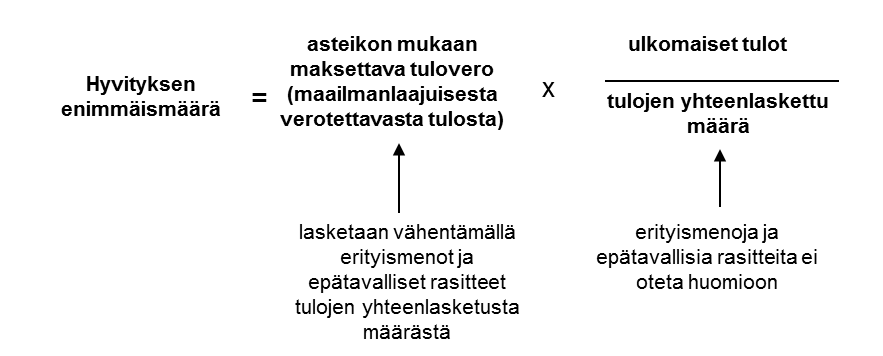

11 EStG:n 34c §:n 1 momentin toisessa virkkeessä (jäljempänä riidanalainen säännöstö) säädetään ulkomailla pidätetyn lähdeveron rajoitetusta hyvittämisestä siitä tuloverosta, joka verovelvollisen on veroasteikon mukaan maksettava yleisen verovelvollisuuden piiriin kuuluvista tuloistaan. Hyvityksen enimmäismäärä lasketaan kertomalla veroasteikon mukaan maksettavan veron määrä ulkomailta saatujen tulojen ja tulojen yhteenlasketun määrän välisellä suhdeluvulla. Tässä suhdeluvussa ei kuitenkaan oteta huomioon erityismenoja ja epätavallisia rasitteita henkilökohtaisina elinkustannuksina tai henkilökohtaiseen tilanteeseen liittyvinä kustannuksina, vaikka nämä menot otetaan huomioon asteikon mukaan maksettavan tuloveron laskennassa.

12 Näin ollen ulkomailta saatuihin tuloihin kohdistuvan tuloveron määrä (ulkomaisen veron hyvityksen enimmäismäärä) lasketaan riidanalaisen säännöstön mukaan siten, että asteikon mukaan maksettavan tuloveron määrä kerrotaan verovelvollisen ulkomailta saamien tulojen määrän ja hänen tulojensa yhteenlasketun määrän suhdeluvulla (murtoluku) seuraavasti:

13 Käsiteltävässä asiassa Finanzamt Heilbronn laski pidätettyihin lähdeveroihin perustuvan hyvityksen enimmäismääräksi 1 282 euroa ja hyvitti siten tämän määrän siitä tuloverosta, joka pääasian valittajien oli maksettava asteikon mukaan.

14 Pääasian valittajat vaativat Finanzgericht Baden-Württembergissä, että heille osoitettua verotuspäätöstä muutetaan ja heille riidanalaiselta verokaudelta määrättyä tuloveroa alennetaan 1 200 eurolla sillä perusteella, että Saksan viranomaiset olivat nojautuneet veronhyvityksen enimmäismäärän laskennassa tulojen yhteenlaskettuun määrään ennen niiden yleisten vähennysten huomioon ottamista, jotka vastaavat erityismenoja ja epätavallisia rasitteita henkilökohtaisina elinkustannuksina tai henkilökohtaiseen tilanteeseen liittyvinä kustannuksina.

15 Tästä verotuspäätöksestä nostetun kanteen hylkäämisen jälkeen pääasian valittajat tekivät Revision-valituksen Bundesfinanzhofiin.

16 Bundesfinanzhof katsoi olevan epätietoisuutta siitä, oliko riidanalaisessa säännöstössä säädetty veronhyvityksen enimmäismäärän laskentamenetelmä unionin oikeuden mukainen, ja päätti sen vuoksi lykätä asian käsittelyä ja esittää unionin tuomioistuimelle seuraavan ennakkoratkaisukysymyksen:

”Onko jäsenvaltion säännös [SEUT 63] artiklan vastainen, kun sen mukaan – kaksinkertaisen verotuksen välttämiseksi tehdyn valtioidenvälisen sopimuksen mukaisesti – silloin, kun kyseessä ovat yleisesti verovelvolliset, joiden ulkomaisista tuloista kannetaan valtiossa, josta tulot ovat peräisin, kotimaista tuloveroa vastaava vero, tämä ulkomainen vero vähennetään kotimaisesta tuloverosta, joka kohdistuu tästä valtiosta peräisin oleviin tuloihin, siten, että verotuksen yhteydessä verotettavasta tulosta – ulkomaiset tulot mukaan lukien – kannettava kotimainen tulovero jaetaan sen mukaan, mikä on näiden ulkomaisten tulojen osuus tulojen yhteenlasketusta määrästä, ja että erityismenoja ja epätavallisia rasitteita ei näin ollen oteta huomioon henkilökohtaisina elinkustannuksina eikä henkilö- ja perhekohtaiseen tilanteeseen liittyvinä seikkoina?”

Ennakkoratkaisukysymyksen tarkastelu

17 Ennakkoratkaisua pyytänyt tuomioistuin tiedustelee kysymyksellään lähinnä, onko SEUT 63 artiklaa tulkittava siten, että se on esteenä jäsenvaltion säännöstölle, jonka nojalla kaksinkertaisen verotuksen välttämiseksi perustetussa järjestelmässä yleisesti verovelvollisten henkilöiden maksaessa ulkomailta saamistaan tuloista sille valtiolle, josta tulot on saatu, kyseisen jäsenvaltion perimää tuloveroa vastaavan veron, kyseinen ulkomainen vero hyvitetään tämän jäsenvaltion tuloverosta kertomalla tässä jäsenvaltiossa verotettavista tuloista, joihin ulkomailta saadut tulot sisältyvät, maksettava vero kyseisten ulkomailta saatujen tulojen ja tulojen yhteenlasketun määrän, jossa erityismenoja ja epätavallisia rasitteita ei oteta huomioon henkilökohtaisina elinkustannuksina eikä henkilökohtaiseen tilanteeseen ja perhetilanteeseen liittyvinä seikkoina, välisellä suhdeluvulla.

Alustava huomautus

18 Pääasian valittajat väittävät, että ennakkoratkaisupyyntö poikkeaa heidän vaatimuksistaan, jotka koskevat ulkomailla pidätetyn lähdeveron hyvittämistä Saksan tuloverosta, koska Saksan tuloveron määrä kasvaa ulkomailta saatujen tulojen huomioon ottamisen vuoksi. Ennakkoratkaisupyyntöön ei ole otettu heidän vaatimustaan kokonaisuudessaan, koska siinä ei tarkoiteta verotuksen ensimmäiseen vaiheeseen kuuluvia kiinteitä vähennyksiä ja alennuksia, jotka myönnetään kaikille verovelvollisille, vaan käsitellään pelkästään ”erityismenoja ja epätavallisia rasitteita henkilökohtaisina elinkustannuksina sekä henkilökohtaiseen tilanteeseen ja perhetilanteeseen liittyvinä seikkoina”. Jos unionin tuomioistuin pelkästään vastaisi tähän kysymykseen myöntävästi ja asian käsittelyä jatkettaisiin tällä tavalla rajoitettuna, ulkomailta saatujen tulojen osuuden laskenta Finanzamt Heilbronnin soveltaman menettelyn mukaisesti ei perustuisi tulojen yhteenlaskettuun määrään vaan verotettavan tulon laskettuun määrään.

19 Tältä osin on syytä muistuttaa, että vakiintuneen oikeuskäytännön mukaan olettamana on, että kansallisen tuomioistuimen niiden oikeudellisten seikkojen ja tosiseikkojen perusteella, joiden määrittämisestä se vastaa ja joiden paikkansapitävyyden selvittäminen ei ole unionin tuomioistuimen tehtävä, esittämillä unionin oikeuden tulkintaan liittyvillä kysymyksillä on merkitystä asian ratkaisun kannalta. Unionin tuomioistuin voi jättää tutkimatta kansallisen tuomioistuimen esittämän pyynnön ainoastaan, jos on ilmeistä, että pyydetyllä unionin oikeuden tulkitsemisella ei ole mitään yhteyttä kansallisessa tuomioistuimessa käsiteltävän asian tosiseikkoihin tai kohteeseen, jos kyseinen ongelma on luonteeltaan hypoteettinen taikka jos unionin tuomioistuimella ei ole tiedossaan niitä tosiseikkoja ja oikeudellisia seikkoja, jotka ovat tarpeen, jotta se voisi antaa hyödyllisen vastauksen sille esitettyihin kysymyksiin (ks. mm. yhdistetyt asiat C‑188/10 ja C‑189/10, Melki ja Abdeli, tuomio 22.6.2010, Kok., s. I‑5667, 27 kohta ja asia C‑41/11, Inter-Environnement Wallonie ja Terre wallonne, tuomio 28.2.2012, 35 kohta).

20 Käsiteltävässä asiassa ei ole kuitenkaan ilmeistä, että kansallisen tuomioistuimen esittämä kysymys kuuluisi johonkin näistä tyyppitapauksista. On päinvastoin syytä todeta, että – kuten julkisasiamiehen ratkaisuehdotuksen 20 kohdasta ilmenee – ennakkoratkaisua pyytänyt tuomioistuin mainitsee ennakkoratkaisupyyntönsä lopussa, että sen käsiteltävänä oleva pääasian valittajien vaatimus koskee nimenomaisesti vain verotuksessa vähennyskelpoisten elinkustannusten vähentämisestä johtuvaa eroa veronhyvityksen enimmäismäärän määrittämisessä ja että se ei oikeudenkäyntimenettelyä koskevien kansallisten sääntöjen mukaan saa lausua muusta kuin on vaadittu.

21 Näin ollen ennakkoratkaisukysymystä ei myöskään tarvitse muotoilla uudelleen.

Vapaus, josta asiassa on kyse

22 Unionin tuomioistuimessa huomautuksia esittäneet osapuolet katsovat yksimielisesti, että pääasian oikeudenkäynnin kohteena oleva vapaus on SEUT 63 artiklassa taattu pääomien vapaa liikkuvuus.

23 Tässä yhteydessä on syytä muistuttaa, että osinkojen verokohtelu voi kuulua sijoittautumisvapautta koskevan SEUT 49 artiklan ja pääomien vapaata liikkuvuutta koskevan SEUT 63 artiklan soveltamisalaan (yhdistetyt asiat C‑436/08 ja C‑437/08, Haribo Lakritzen Hans Riegel ja Österreichische Salinen, tuomio 10.2.2011, Kok., s. I‑305, 33 kohta ja asia C‑35/11, Test Claimants in the FII Group Litigation, tuomio 13.11.2012, 89 kohta).

24 Sen määrittämisestä, kuuluuko kansallinen lainsäädäntö jommankumman liikkumista koskevan vapauden soveltamisalaan, tähän mennessä hyvin vakiintuneesta oikeuskäytännöstä ilmenee, että huomioon on otettava kyseisen lainsäädännön tarkoitus (em. asia Test Claimants in the FII Group Litigation, tuomion 90 kohta oikeuskäytäntöviittauksineen).

25 Sijoittautumisvapautta koskevan SEUT 49 artiklan soveltamisalaan kuuluu kansallinen lainsäädäntö, jota sovelletaan vain omistusosuuksiin, jotka antavat selvän vaikutusvallan yhtiön päätöksiin ja mahdollisuuden määrätä sen toiminnasta (em. asia Test Claimants in the FII Group Litigation, tuomion 91 kohta oikeuskäytäntöviittauksineen).

26 Sen sijaan kansallisia säännöksiä, joita sovelletaan omistusosuuksiin, joiden hankkimisen ainoana tarkoituksena on taloudellisen sijoituksen tekeminen ilman aikomusta vaikuttaa yhtiön liikkeenjohtoon tai käyttää siinä määräysvaltaa, on tutkittava pelkästään pääomien vapaan liikkuvuuden kannalta (em. asia Test Claimants in the FII Group Litigation, tuomion 92 kohta oikeuskäytäntöviittauksineen).

27 Nyt käsiteltävässä asiassa riidanalaista säännöstä sovelletaan siitä riippumatta, minkä suuruinen omistusosuus yhtiöstä on kyseessä. Siltä osin kuin kansallinen säännöstö koskee jäsenvaltiosta peräisin olevia osinkoja, säännöstön tarkoituksen perusteella ei voida määrittää, kuuluuko se lähinnä SEUT 49 artiklan vai SEUT 63 artiklan piiriin (ks. vastaavasti em. asia Test Claimants in the FII Group Litigation, tuomion 93 kohta).

28 Tällaisissa olosuhteissa unionin tuomioistuin ottaa huomioon tapauksen tosiseikat määrittääkseen, kumman määräyksen soveltamisalaan pääasian oikeudenkäynnissä kyseessä oleva tilanne kuuluu (em. asia Test Claimants in the FII Group Litigation, tuomion 94 kohta oikeuskäytäntöviittauksineen).

29 Käsiteltävässä tapauksessa on todettava, että pääasian oikeudenkäynti koskee osinkojen, joita Saksassa asuvat luonnolliset henkilöt ovat saaneet omistusosuuksistaan pääomayhtiöissä, joiden kotipaikka on toisessa jäsenvaltiossa tai kolmannessa valtiossa, verottamista Saksassa ja että nämä omistusosuudet ovat vähemmän kuin 10 prosenttia asianomaisten yhtiöiden pääomasta. Tämänsuuruiset omistusosuudet eivät anna selvää vaikutusvaltaa yhtiön päätöksiin eivätkä mahdollisuutta määrätä sen toiminnasta.

30 Unionin tuomioistuin on myös katsonut, että kolmannesta maasta peräisin olevien osinkojen verokohtelua koskevaa kansallista säännöstöä, jota ei sovelleta yksinomaan tilanteisiin, joissa emoyhtiö käyttää ratkaisevaa vaikutusvaltaa osinkoja jakavaan yhtiöön, on arvioitava suhteessa SEUT 63 artiklaan (em. asia Test Claimants in the FII Group Litigation, tuomion 99 kohta).

31 Edellä todetusta seuraa, että riidanalaisen säännöstön kaltaista säännöstöä on arvioitava yksinomaan suhteessa SEUT 63 artiklassa taattuun pääomien vapaaseen liikkuvuuteen, johon ennakkoratkaisua pyytäneen tuomioistuimen esittämässä kysymyksessä viitataan.

Pääomien vapaaseen liikkuvuuteen kohdistuvan rajoituksen olemassaolo

32 On syytä muistuttaa, että vakiintuneen oikeuskäytännön mukaan on niin, että koska Euroopan unionissa ei ole toteutettu yhtenäistämis- eikä yhdenmukaistamistoimenpiteitä, jäsenvaltiot ovat edelleen toimivaltaisia määrittämään tulojen ja varallisuuden verotusperusteet välttääkseen tarvittaessa sopimusteitse kaksinkertaisen verotuksen. Tässä yhteydessä jäsenvaltiot voivat kaksinkertaisen verotuksen välttämiseksi tekemissään kahdenvälisissä sopimuksissa vahvistaa liittymätekijät, joiden perusteella verotusvalta jakaantuu (ks. mm. asia C‑307/97, Saint-Gobain ZN, tuomio 21.9.1999, Kok., s. I‑6161, 57 kohta; asia C‑385/00, de Groot, tuomio 12.12.2002, Kok., s. I‑11819, 93 kohta; asia C‑265/04, Bouanich, tuomio 19.1.2006, Kok., s. I‑923, 49 kohta ja asia C‑527/06, Renneberg, tuomio 16.10.2008, Kok., s. I‑7735, 48 kohta).

33 Kuitenkaan tällä verotusvallan jaolla ei mahdollisteta sitä, että jäsenvaltiot saisivat soveltaa EUT-sopimuksessa taattujen liikkumisvapauksien vastaisia toimenpiteitä (ks. vastaavasti em. asia Renneberg, tuomion 50 kohta).

34 Jäsenvaltiot ovat nimittäin kaksinkertaisen verotuksen välttämiseksi tehtyjen sopimusten puitteissa näin jaettua verotusvaltaa käyttäessään velvollisia noudattamaan unionin sääntöjä (em. asia de Groot, tuomion 94 kohta ja em. asia Renneberg, tuomion 51 kohta).

35 Vakiintuneesta oikeuskäytännöstä ilmenee myös, että SEUT 63 artiklan 1 kohdassa pääomanliikkeiden rajoituksina kielletään muun muassa jäsenvaltion toimenpiteet, joilla aiheutetaan se, että jossakin toisessa valtiossa asuvat henkilöt ovat vähemmän halukkaita tekemään sijoituksia kyseisessä jäsenvaltiossa, tai se, että kyseisessä jäsenvaltiossa asuvat henkilöt ovat vähemmän halukkaita tekemään niitä muissa valtioissa (asia C‑370/05, Festersen, tuomio 25.1.2007, Kok., s. I‑1129, 24 kohta; asia C‑101/05, A, tuomio 18.12.2007, Kok., s. I‑11531, 40 kohta ja em. yhdistetyt asiat Haribo Lakritzen Hans Riegel ja Österreichische Salinen, tuomion 50 kohta).

36 Käsiteltävässä asiassa on todettava, että riidanalaisen säännöstön mukaisessa ulkomailla pidätetyn lähdeveron perusteella tehtävän hyvityksen enimmäismäärän laskentamenetelmässä ei oteta täysimääräisesti huomioon verovelvollisen henkilökohtaisia elinkustannuksia tai hänen henkilökohtaiseen tai perhetilanteeseensa liittyviä kustannuksia.

37 Riidanalaisen säännöstön mukaan kyseinen hyvityksen enimmäismäärä nimittäin lasketaan käyttämällä kaavaa, jossa asteikon mukaan maksettava tulovero, joka verovelvollisen olisi ollut maksettava, jos hänen kaikki tulonsa olisi saatu Saksasta, kerrotaan suhdeluvulla, jonka osoittajana on ulkomailta saatujen tulojen määrä ja nimittäjänä tulojen yhteenlaskettu määrä.

38 Verotettava kokonaistulo, jonka perusteella kaavan ensimmäisenä osana oleva asteikon mukaan maksettava tulovero lasketaan, määritetään tekemällä tulojen yhteenlasketusta määrästä, johon sisältyvät kaikki tulot siitä riippumatta, mistä ne on saatu, kaikki Saksan säännöstön mukaan sallitut vähennykset, erityisesti verovelvollisen elinkustannukset ja hänen henkilökohtaiseen tilanteeseensa ja perhetilanteeseensa liittyvät kustannukset. Näitä kustannuksia ei sen sijaan vähennetä tulojen yhteenlasketusta määrästä, joka on kaavan jälkimmäisenä osana olevan murtoluvun nimittäjänä.

39 Tältä osin on heti aluksi todettava, että kun saman kaavan jälkimmäisenä osana olevan murtoluvun nimittäjänä käytetään tulojen yhteenlaskettua määrää verotettavan tulon sijasta, tämä pienentää sitä veronhyvityksen enimmäismäärää, jonka verovelvollinen voi saada.

40 Kuten julkisasiamies on todennut ratkaisuehdotuksensa 34 ja 35 kohdassa, riidanalaisen säännöstön johtoajatuksena näyttää olevan se, että Saksassa asuva verovelvollinen saa hyväkseen kaikki henkilö- ja perhekohtaiset vähennykset, jos hänen kaikki tulonsa on saatu Saksasta, toisin kuin siinä tapauksessa, että osa hänen tuloistaan on saatu ulkomailta.

41 Edellä mainitussa asiassa de Groot oikeudenkäynnin kohteena olleeseen säännöstöön verrattavissa olevin tavoin on nimittäin niin, että vaikka riidanalaisen säännöstön kaltaisessa jäsenvaltion säännöstössä otetaankin huomioon erityismenot ja epätavalliset rasitteet verovelvollisen henkilökohtaisina elinkustannuksina tai hänen henkilökohtaiseen tilanteeseensa tai perhetilanteeseensa liittyvinä kustannuksina laskettaessa verovelvollisen kaikkiin tuloihin kohdistuvan veron teoreettista määrää, käytännössä tällainen säännöstö kuitenkin johtaa siihen, että kyseisessä jäsenvaltiossa asuville verovelvollisille, jotka ovat saaneet osan tuloistaan ulkomailta, voidaan myöntää kyseisiä erityismenoja ja epätavallisia rasitteita vastaavat vähennykset vain heidän asuinjäsenvaltiostaan saamiensa tulojen rajoissa.

42 Viimeksi mainittu jäsenvaltio jättää siten ottamatta huomioon tietyn suhteellisen osuuden näistä vähennyksistä näiden verovelvollisten tuloveron laskennassa.

43 Muun muassa edellä mainitussa asiassa de Groot annetun tuomion 90 kohdasta ilmenee, että periaatteessa kaikkien verovelvollisen henkilökohtaiseen tilanteeseen ja perhetilanteeseen liittyvien veroetujen myöntäminen kuuluu asuinvaltiolle, sillä tämän valtion on helpointa arvioida verovelvollisen henkilökohtainen veronmaksukyky, koska tässä valtiossa on verovelvollisen henkilökohtaisten ja varallisuuteen liittyvien etujen keskus.

44 Kyseisestä tuomiosta ilmenee myös, että velvollisuus henkilökohtaisen tilanteen ja perhetilanteen huomioon ottamiseen kuuluu sille jäsenvaltiolle, josta tulot on saatu, ainoastaan silloin, kun verovelvollinen saa kaikki tai lähes kaikki veronalaiset tulonsa tästä valtiosta ja kun hän ei saa juurikaan tuloja asuinvaltiostaan, minkä vuoksi asuinvaltio ei pysty myöntämään kyseiselle henkilölle etuja, joilla otetaan huomioon hänen henkilökohtainen tilanteensa ja perhetilanteensa (ks. vastaavasti em. asia de Groot, tuomion 89 kohta).

45 Kyseisessä tuomiossa lausutut periaatteet näyttävät olevan täysin sovitettavissa myös nyt käsiteltävään asiaan, vaikka kyseinen tuomio liittyykin työntekijöiden vapaaseen liikkuvuuteen ja vaikka kyseisellä tuomiolla ratkaistun asian tosiseikoissa on joitakin eroavuuksia pääasian valittajien tilanteeseen verrattuna.

46 Julkisasiamiehen ratkaisuehdotuksen 44 kohdassa lausutuin tavoin on todettava, ettei tältä kannalta ole merkitystä sillä, että toisin kuin nyt käsiteltävässä asiassa, edellä mainitussa asiassa de Groot oikeudenkäynnin kohteena olleessa säännöstössä ei säädetty kaksinkertaisen verotuksen vähentämisestä hyvitysmenetelmällä vaan vapautusmenetelmällä.

47 Ne seikat, joiden tarkasteluun yhteisöjen tuomioistuin keskittyi kyseisessä asiassa, olivat nimittäin laskukaava, jota kyseisessä säännöstössä käytettiin laskettaessa jäsenvaltiossa asuvalle verovelvolliselle myönnettävän vapautuksen määrää hänen eri työskentelyvaltioistaan saamiensa ja niissä verotettujen tulojensa perusteella, sekä kyseisen laskukaavan konkreettinen vaikutus. Kuten pääasian oikeudenkäynnin kohteena olevassa asiassa, tuo vaikutus oli se, että verovelvollinen sai henkilökohtaiseen tilanteeseensa ja perhetilanteeseensa liittyvät vähennykset hyväkseen vain asuinjäsenvaltiostaan saamiensa tulojen mukaisessa suhteessa (ks. vastaavasti em. asia de Groot, tuomion 91 kohta).

48 Tässä yhteydessä on syytä lisätä, että kyseisessä asiassa oikeudenkäynnin kohteena olleessa säännöstössä käytetty menetelmä kaksinkertaisen verotuksen lieventämiseksi näytti olevan vapautusmenetelmän muunnelma, joka oli muodostettu sellaisella tavalla, että se käytännössä vastasi hyvitysmenetelmää (ks. vastaavasti em. asia de Groot, tuomion 21–23 kohta).

49 Ei myöskään voida hyväksyä Saksan hallituksen perustelua, jonka keskeisen sisällön mukaan riidanalainen säännöstö ei ole pääomien vapaan liikkuvuuden vastainen, koska kaikki henkilökohtaiseen tilanteeseen ja perhetilanteeseen perustuvat vähennykset on otettu huomioon laskettaessa asteikon mukaan maksettavan tuloveron määrää, joka on ensimmäisenä osana kaavassa, jota käytetään ulkomailla pidätetyn lähdeveron hyvityksen enimmäismäärän laskennassa.

50 On nimittäin todettava, että myös edellä mainitussa asiassa de Groot oikeudenkäynnin kohteena ollut säännöstö merkitsi verovelvollisen perhetilanteeseen ja henkilökohtaiseen tilanteeseen liittyvien vähennysten huomioon ottamista laskettaessa hänen kaikkiin tuloihinsa kohdistuvan veron teoreettista määrää, joka oli kyseisen säännöstön mukaisen verovelvolliselle myönnettävän vapautuksen määrän laskennassa käytetyn laskukaavan ensimmäinen osa. Riidanalaiseen säännöstöön nähden analogisella tavalla kyseisen kaavan jälkimmäisenä osana olleen murtoluvun käyttäminen johti kuitenkin siihen, että verovelvollinen sai perhetilanteeseensa ja henkilökohtaiseen tilanteeseensa liittyvät vähennykset hyväkseen vain asuinjäsenvaltiostaan saamiensa tulojen mukaisessa suhteessa.

51 Kaikesta edellä todetusta seuraa, että pääasian oikeudenkäynnin kohteena olevan kaltaisessa tilanteessa jäsenvaltiossa asuvia verovelvollisia, jotka ovat saaneet osan tuloistaan ulkomailta, kohdellaan epäedullisemmin kuin samassa jäsenvaltiossa asuvia verovelvollisia, jotka ovat saaneet kaikki tulonsa kyseisestä valtiosta ja jotka sen vuoksi saavat verovelvollisen henkilökohtaisina elinkustannuksina tai hänen henkilökohtaiseen tilanteeseensa tai perhetilanteeseensa liittyvinä kustannuksina huomioon otettaviin erityismenoihin ja epätavallisiin rasitteisiin perustuvat vähennykset hyväkseen täysimääräisesti.

52 Tällaisella erilaisella kohtelulla aiheutetaan siten se, että jäsenvaltiossa yleisesti verovelvolliset henkilöt ovat vähemmän halukkaita sijoittamaan pääomiaan yhtiöihin, joiden kotipaikka on toisessa jäsenvaltiossa tai kolmannessa valtiossa.

53 Tästä seuraa, että riidanalaisen säännöstön kaltainen jäsenvaltion säännöstö on SEUT 63 artiklassa tarkoitettu pääomien vapaan liikkuvuuden rajoitus.

Pääomien vapaan liikkuvuuden rajoituksen oikeuttaminen

54 Saksan hallitus vetoaa pääomien vapaan liikkuvuuden rajoituksen oikeuttamiseksi toissijaisesti sellaisiin seikkoihin, jotka koskevat jäsenvaltioiden välisen verotusvallan jaon säilyttämistä.

55 Ulkomailla pidätettyä veroa hyvitettäessä tämä periaate merkitsee Saksan hallituksen mukaan, että kulujen tai kustannusten vähentäminen on mahdollista vain silloin, kun ne välittömästi liittyvät jäsenvaltion verotusvallan piiriin kuuluviin verotuloihin kaksinkertaisen verotuksen välttämiseksi tehdyissä sopimuksissa määrätyn valtioiden välisen toimivallan jaon mukaisesti. Asuinvaltiolla ei siten ole velvollisuutta hyvittää siitä aiheutuvia haittoja, ettei verovelvollisen henkilökohtaista tilannetta oteta huomioon verotettaessa ulkomailta saatuja tuloja siinä valtiossa, josta ne on saatu.

56 Jäsenvaltioiden välisen verotusvallan jaon säilyttäminen saattaa tosin olla yleisen edun mukainen pakottava syy, jolla vapaaseen liikkuvuuteen kohdistuva rajoitus on oikeutettavissa, mutta on syytä todeta, että tällainen perustelu on kuitenkin hylätty edellä mainitussa asiassa de Groot annetussa tuomiossa, jossa oikeudenkäynnin kohteena oli riidanalaiseen säännöstöön verrattavissa oleva säännöstö. Kuten nimittäin julkisasiamies on todennut ratkaisuehdotuksensa 51 kohdassa, kyseisen tuomion 98–101 kohdasta ilmenee, ettei verovelvollisen asuinvaltio voi vedota tällaiseen perusteeseen välttyäkseen kyseiselle valtiolle lähtökohtaisesti kuuluvalta velvollisuudelta myöntää verovelvolliselle henkilökohtaisen tilanteen ja perhetilanteen perusteella kuuluvat vähennykset, jolleivät ne vieraat valtiot, joista osa tuloista on saatu, omalta osaltaan myönnä tällaisia vähennyksiä joko omasta aloitteestaan tai erityisten kansainvälisten sopimusten nojalla.

57 Joka tapauksessa jäsenvaltioiden välisen verotusvallan tasapainoisen jakautumisen turvaamisen tarpeeseen perustuva oikeuttamisperuste voidaan hyväksyä muun muassa silloin, kun asianomaisella järjestelmällä pyritään estämään menettelytapoja, jotka ovat omiaan vaarantamaan jäsenvaltion oikeuden käyttää verotusvaltaansa sen alueella toteutettujen toimintojen osalta (ks. vastaavasti asia C‑347/04, Rewe Zentralfinanz, tuomio 29.3.2007, Kok., s. I‑2647, 42 kohta; asia C‑231/05, Oy AA, tuomio 18.7.2007, Kok., s. I‑6373, 54 kohta ja asia C‑311/08, SGI, tuomio 21.1.2010, Kok., s. I‑487, 60 kohta).

58 Tässä tapauksessa se, että Saksan liittotasavalta myöntäisi pääasian valittajille heidän henkilökohtaiseen tilanteeseensa ja perhetilanteeseensa perustuvat verovähennykset täysimääräisinä, ei kuitenkaan vaarantaisi kyseistä oikeutta. Tämä jäsenvaltio ei millään tavoin luopuisi verotusvallastaan muiden jäsenvaltioiden hyväksi. Pääasian valittajien Saksasta saamia tuloja ei verotettaisi lievemmin kuin silloin, jos ne olisivat asianomaisten henkilöiden ainoat tulot eivätkä he olisi saaneet tuloja ulkomailta.

59 Tässä yhteydessä on todettava, että Saksan hallituksen lausuman keskeisen sisällön mukaan siitä seikasta, että on kyse henkilö- ja perhekohtaisista vähennyksistä, joita ei voida kohdistaa tulojen tiettyyn osaan, seuraa, että nämä vähennykset kohdistuvat kokonaistuloon ja ne on sen vuoksi jaettava tasaisesti verovelvollisen sekä kotimaasta että ulkomailta saamien tulojen kesken, ja tämän mukaisesti niiden myöntäminen voidaan rajoittaa Saksasta saatujen tulojen osuutta kokonaistulosta vastaavaan suhteelliseen osuuteen.

60 Tämän tuomion 44 kohdassa mainitusta oikeuskäytännöstä johtuu kuitenkin, että asuinvaltion on lähtökohtaisesti otettava nämä vähennykset huomioon täysimääräisinä. Tästä seuraa, että ne on pääsääntöisesti vähennettävä kokonaisuudessaan verovelvollisen kyseisestä valtiosta saamista tuloista, kuten julkisasiamies on todennut ratkaisuehdotuksensa 54 kohdassa.

61 Lopuksi on syytä huomauttaa myös, että Saksan säännöstössä säädetään mahdollisuudesta valita Saksan verosta tehtävän ulkomailla pidätetyn lähdeveron hyvittämisen sijasta toinen järjestelmä, nimittäin ulkomaisen veron vähentäminen veron perusteen kokonaismäärästä.

62 Siinäkin tapauksessa, että tällainen järjestelmä olisi unionin oikeuden mukainen, oikeuskäytännöstä ilmenee, että kansallinen järjestelmä, jolla rajoitetaan vapaata liikkuvuutta, saattaa olla ristiriidassa unionin oikeuden kanssa, vaikka sen soveltaminen olisi vapaavalintaista (ks. vastaavasti asia C‑446/04, Test Claimants in the FII Group Litigation, tuomio 12.12.2006, Kok., s. I‑11753, 162 kohta ja asia C‑440/08, Gielen, tuomio 18.3.2010, Kok., s. I‑2323, 53 kohta). Sellaisen valintamahdollisuuden olemassaolo, jolla jokin tilanne voidaan ehkä saattaa unionin oikeuden mukaiseksi, ei itsessään korjaa riidanalaisessa säännöstössä säädetyn sellaisen järjestelmän lainvastaisuutta, johon sisältyy unionin oikeuden kanssa ristiriidassa oleva verotusmekanismi. Lisäksi on syytä todeta asian olevan näin vielä suuremmalla syyllä siinä tapauksessa, että unionin oikeuden vastaista menettelyä sovelletaan automaattisesti, kuten tässä tapauksessa, jollei verovelvollinen ole käyttänyt valintaoikeutta.

63 Esitettyyn kysymykseen on kaiken edellä todetun perusteella vastattava, että SEUT 63 artiklaa on tulkittava siten, että se on esteenä jäsenvaltion säännöstölle, jonka nojalla kaksinkertaisen verotuksen välttämiseksi perustetussa järjestelmässä yleisesti verovelvollisten henkilöiden maksaessa ulkomailta saamistaan tuloista sille valtiolle, josta tulot on saatu, kyseisen jäsenvaltion perimää tuloveroa vastaavan veron, kyseinen ulkomainen vero hyvitetään tämän jäsenvaltion tuloverosta kertomalla tässä jäsenvaltiossa verotettavista tuloista, joihin ulkomailta saadut tulot sisältyvät, maksettava vero kyseisten ulkomailta saatujen tulojen ja tulojen yhteenlasketun määrän, jossa erityismenoja ja epätavallisia rasitteita ei oteta huomioon henkilökohtaisina elinkustannuksina eikä henkilökohtaiseen tilanteeseen ja perhetilanteeseen liittyvinä seikkoina, välisellä suhdeluvulla.

Oikeudenkäyntikulut

64 Pääasian asianosaisten osalta asian käsittely unionin tuomioistuimessa on välivaihe kansallisessa tuomioistuimessa vireillä olevan asian käsittelyssä, minkä vuoksi kansallisen tuomioistuimen asiana on päättää oikeudenkäyntikulujen korvaamisesta. Oikeudenkäyntikuluja, jotka ovat aiheutuneet muille kuin näille asianosaisille huomautusten esittämisestä unionin tuomioistuimelle, ei voida määrätä korvattaviksi.

Näillä perusteilla unionin tuomioistuin (toinen jaosto) on ratkaissut asian seuraavasti:

SEUT 63 artiklaa on tulkittava siten, että se on esteenä jäsenvaltion säännöstölle, jonka nojalla kaksinkertaisen verotuksen välttämiseksi perustetussa järjestelmässä yleisesti verovelvollisten henkilöiden maksaessa ulkomailta saamistaan tuloista sille valtiolle, josta tulot on saatu, kyseisen jäsenvaltion perimää tuloveroa vastaavan veron, kyseinen ulkomainen vero hyvitetään tämän jäsenvaltion tuloverosta kertomalla tässä jäsenvaltiossa verotettavista tuloista, joihin ulkomailta saadut tulot sisältyvät, maksettava vero kyseisten ulkomailta saatujen tulojen ja tulojen yhteenlasketun määrän, jossa erityismenoja ja epätavallisia rasitteita ei oteta huomioon henkilökohtaisina elinkustannuksina eikä henkilökohtaiseen tilanteeseen ja perhetilanteeseen liittyvinä seikkoina, välisellä suhdeluvulla.

Allekirjoitukset