WYROK TRYBUNAŁU (druga izba)

z dnia 28 lutego 2013 r.(*)

Swobodny przepływ kapitału – Podatek dochodowy – Dochody kapitałowe – Umowa w sprawie unikania podwójnego opodatkowania – Dywidendy wypłacane przez spółki mające siedzibę w państwach członkowskich i w państwach trzecich – Określenie maksymalnej wysokości zaliczenia podatku pobranego u źródła za granicą na poczet krajowego podatku dochodowego – Brak uwzględnienia wydatków osobistych i związanych z trybem życia – Względy uzasadniające

W sprawie C‑168/11

mającej za przedmiot wniosek o wydanie, na podstawie art. 267 TFUE, orzeczenia w trybie prejudycjalnym, złożony przez Bundesfinanzhof (Niemcy) postanowieniem z dnia 9 lutego 2011 r., które wpłynęło do Trybunału w dniu 6 kwietnia 2011 r., w postępowaniu:

Manfred Beker,

Christa Beker

przeciwko

Finanzamt Heilbronn,

TRYBUNAŁ (druga izba),

w składzie: A. Rosas (sprawozdawca), pełniący obowiązki prezesa drugiej izby, U. Lõhmus, A. Ó Caoimh, A. Arabadjiev i C.G. Fernlund, sędziowie,

rzecznik generalny: P. Mengozzi,

sekretarz: K. Sztranc‑Sławiczek, administrator,

uwzględniając pisemny etap postępowania i po przeprowadzeniu rozprawy w dniu 26 kwietnia 2012 r.,

rozważywszy uwagi przedstawione:

– w imieniu M. Bekera oraz Ch. Beker przez M. Bekera, Rechtsanwalt,

– w imieniu Finanzamt Heilbronn przez W. Steinachera oraz M. Ritter von Rittershain, działających w charakterze pełnomocników,

– w imieniu rządu niemieckiego przez T. Henzego oraz K. Petersen, działających w charakterze pełnomocników,

– w imieniu rządu francuskiego przez J.S. Pilczera, działającego w charakterze pełnomocnika,

– w imieniu rządu szwedzkiego przez A. Falk działającą w charakterze pełnomocnika,

– w imieniu Komisji Europejskiej przez R. Lyala oraz W. Möllsa, działających w charakterze pełnomocników,

po zapoznaniu się z opinią rzecznika generalnego na posiedzeniu w dniu 12 lipca 2012 r.,

wydaje następujący

Wyrok

1 Wniosek o wydanie orzeczenia w trybie prejudycjalnym dotyczy wykładni art. 63 TFUE.

2 Wniosek ten został złożony w ramach sporu pomiędzy M. Bekerem oraz Ch. Beker a Finanzamt Heilbronn [urzędem skarbowym w Heilbronn] w przedmiocie określenia – w ramach stosowania dwustronnych umów w sprawie unikania podwójnego opodatkowania – maksymalnej wysokości zaliczenia podatku pobranego u źródła za granicą na poczet podatku należnego według skali podatkowej tytułem dochodów podlegających nieograniczonemu opodatkowaniu.

Ramy prawne

Umowy w sprawie unikania podwójnego opodatkowania

3 Kwestia tego, czy Republika Federalna Niemiec jest uprawniona do pobierania podatków od dochodów uzyskanych za granicą, a jeżeli tak, to czy należy uwzględnić w tym zakresie podatek pobrany u źródła za granicą, w odniesieniu do postępowania głównego jest uregulowana w umowach w sprawie unikania podwójnego opodatkowania zawartych pomiędzy Republiką Federalną Niemiec i Republiką Francuską (umowa z dnia 21 lipca 1959 r. w brzmieniu zmienionym), Wielkim Księstwem Luksemburga (umowa z dnia 23 sierpnia 1958 r. w brzmieniu zmienionym), Królestwem Niderlandów (umowa z dnia 16 czerwca 1959 r.), Konfederacją Szwajcarską (umowa z dnia 11 sierpnia 1971 r.), Stanami Zjednoczonymi Ameryki (umowa z dnia 29 sierpnia 1989 r. w brzmieniu zmienionym) oraz Japonią (umowa z dnia 22 czerwca 1966 r.).

4 W sytuacji gdy podatnik podlegający nieograniczonemu obowiązkowi podatkowemu w zakresie podatku dochodowego w Niemczech uzyskuje dochody kapitałowe w innym państwie, owo inne państwo pobiera podatek u źródła na mocy umów o unikaniu podwójnego opodatkowania. Podatek pobrany u źródła zgodnie z tymi umowami jest zaliczany na poczet podatku dochodowego należnego w Niemczech. Jeżeli chodzi o zasady tego zaliczenia na poczet, umowy zawarte przez Republikę Federalną Niemiec z Republiką Francuską, Konfederacją Szwajcarską, ze Stanami Zjednoczonymi Ameryki i z Japonią odsyłają do niemieckiego prawa podatkowego.

Prawo niemieckie

5 Zgodnie z § 1 Einkommensteuergesetz (ustawy o podatku dochodowym) w brzmieniu wynikającym z Jahressteuergesetz 2007 (rocznej ustawy podatkowej na rok 2007) z dnia 13 grudnia 2006 r. (BGBl. 2006 I, s. 2878) (zwanej dalej „EStG”), mającej zastosowanie w 2007 r., osoby fizyczne zamieszkujące w Niemczech podlegają nieograniczonemu obowiązkowi podatkowemu w tym państwie członkowskim.

6 Paragraf 2 EStG stanowi:

„1) Opodatkowaniu podatkiem dochodowym podlegają:

[…]

5. dochody kapitałowe;

[…]

uzyskiwane przez podatnika, w czasie gdy podlega on opodatkowaniu w nieograniczonym zakresie podatkiem dochodowym, lub jako dochody uzyskane przez podatnika na terytorium krajowym, w czasie gdy podlega on opodatkowaniu podatkiem dochodowym w ograniczonym zakresie. Kategoria, do której należą różne dochody, określana jest zgodnie z §§ 13–24.

2) Dochodami są:

1. zysk w wypadku rolnictwa i gospodarki leśnej, działalności przemysłowej, handlowej i rzemieślniczej oraz pracy na własny rachunek (§§ 4–7k);

2. nadwyżka przychodów nad kosztami zawodowymi w przypadku innych kategorii dochodów (§§ 8–9a).

3) Suma dochodów [Summe der Einkünfte] po odliczeniu proporcjonalnej ulgi dla osób w zaawansowanym wieku pobierających świadczenia emerytalne [Altersentlastungsbetrag], kwoty zwolnionej z opodatkowania dla osób samotnie wychowujących dzieci oraz odliczenia przewidzianego w § 13 ust. 3 stanowi całkowitą kwotę dochodów [Gesamtbetrag der Einkünfte].

4) Całkowita kwota dochodów po odjęciu wydatków szczególnych i nadzwyczajnych obciążeń stanowi dochód [Einkommen].

5) Dochód po odliczeniu zryczałtowanej ulgi, o której mowa w § 32 ust. 6 i innych kwot podlegających odliczeniu od dochodu, stanowi dochód podlegający opodatkowaniu [zu versteuerndes Einkommen]; stanowi on podstawę podatku dochodowego według skali podatkowej. Jeżeli w innych ustawach jest mowa o dochodzie podlegającym opodatkowaniu, za dochód dla celów tych ustaw należy uważać we wszystkich przypadkach określonych w § 32 kwotę po odliczeniu zryczałtowanych ulg przewidzianych w § 32 ust. 6 […]”.

7 Paragraf 34c ust. 1 EStG stanowi:

„W przypadku podatników podlegających nieograniczonemu obowiązkowi podatkowemu, którzy od dochodów uzyskanych za granicą zapłacili w państwie, w którym te dochody powstały, podatek odpowiadający niemieckiemu podatkowi dochodowemu, zagraniczny podatek ustalony, uiszczony i od którego odliczono obniżenie, do którego nabyte zostało prawo, podlega zaliczeniu na poczet niemieckiego podatku dochodowego, należnego tytułem dochodów powstałych w tym państwie. Niemiecki podatek od tych dochodów zagranicznych oblicza się, dzieląc niemiecki podatek dochodowy od dochodu podlegającego opodatkowaniu [zu versteuerndes Einkommen], w tym dochodu uzyskanego za granicą, zgodnie z §§ 32a, 32b, 32c, 34 i 34b, proporcjonalnie do stosunku zagranicznych dochodów do sumy dochodów [Summe der Einkünfte]. Przy obliczaniu dochodów zagranicznych nie uwzględnia się dochodów zagranicznych niepodlegających opodatkowaniu w państwie ich powstania zgodnie z prawem tego państwa […]. Zagraniczne podatki podlegają zaliczeniu na poczet, jedynie jeżeli dotyczą dochodów uzyskanych w okresie opodatkowania”.

8 Paragraf 34c ust. 2 EStG przewiduje:

„Zagraniczny podatek nie zostaje zaliczony (ust. 1), lecz na wniosek podlega odliczeniu przy określaniu dochodu w zakresie, w jakim dotyczy on dochodów uzyskanych za granicą, które nie są zwolnione z podatku”.

Okoliczności faktyczne leżące u podstaw postępowania głównego i pytanie prejudycjalne

9 Skarżący w postępowaniu głównym podlegali w Niemczech jako małżonkowie wspólnemu opodatkowaniu podatkiem dochodowym. W tym zakresie byli opodatkowani w odniesieniu do całości ich dochodów światowych. W roku podatkowym, którego dotyczy spór, czyli w roku 2007, uzyskali oni oprócz dochodów powstałych w Niemczech dochody kapitałowe pochodzące z ich mniejszościowych udziałów w różnych spółkach kapitałowych mających siedzibę w innych państwach członkowskich, a mianowicie w Republice Francuskiej, w Wielkim Księstwie Luksemburga i w Królestwie Niderlandów, lub w państwach trzecich, a mianowicie w Konfederacji Szwajcarskiej, w Stanach Zjednoczonych Ameryki i w Japonii. Tytułem tych udziałów skarżący otrzymali dywidendy w całkowitej kwocie 24 111,29 EUR, od których w różnych państwach ich pochodzenia zapłacone zostały zagraniczne podatki ogółem w kwocie 2853,02 EUR.

10 Na mocy umów w sprawie unikania podwójnego opodatkowania zawartych pomiędzy Republiką Federalną Niemiec i państwami pochodzenia tych dywidend owo państwo członkowskie, jako państwo zamieszkania skarżących w postępowaniu głównym, jest uprawnione do pobrania podatku od dywidend uzyskanych za granicą. W celu uniknięcia podwójnego opodatkowania prawnego tych dywidend podatek pobrany u źródła za granicą jest zaliczany na poczet podatku dochodowego należnego według skali podatkowej, do wysokości niemieckiego podatku obciążającego dane dochody.

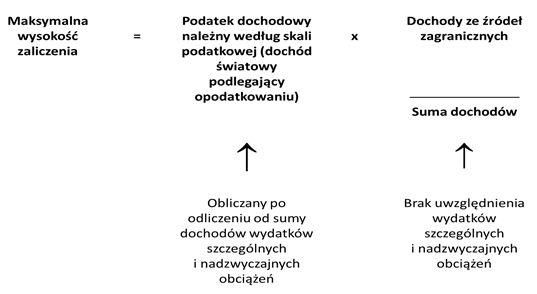

11 Paragraf 34c ust. 1 zdanie drugie EStG (zwany dalej „spornym przepisem”) przewiduje maksymalną wysokość zaliczenia podatku pobranego u źródła za granicą na poczet podatku dochodowego należnego według skali podatkowej tytułem dochodów podatnika podlegających nieograniczonemu opodatkowaniu. Ów maksymalny limit jest obliczany poprzez pomnożenie kwoty podatku należnego według skali podatkowej przez stosunek dochodów uzyskanych za granicą do całkowitej sumy dochodów. Niemniej jednak w ramach tej ostatniej sumy nie uwzględnia się wydatków szczególnych i nadzwyczajnych obciążeń jako wydatków związanych z trybem życia lub z sytuacją osobistą, mimo że wydatki te są uwzględniane przy obliczaniu podatku dochodowego należnego według skali podatkowej.

12 Kwota podatku dochodowego obciążającego dochody zagraniczne (maksymalna wysokość zaliczenia zagranicznego podatku) jest tym samym obliczana zgodnie ze spornym przepisem poprzez pomnożenie kwoty podatku dochodowego należnego według skali podatkowej przez stosunek (ułamek) kwoty dochodów zagranicznych i całkowitej kwoty dochodów podatnika w następujący sposób:

13 W niniejszej sprawie Finanzamt Heilbronn obliczył, że maksymalna wysokość zaliczenia podatku pobranego u źródła za granicą wynosiła 1282 EUR, i zaliczył tę sumę na poczet podatku dochodowego należnego według skali podatkowej od skarżących w postępowaniu głównym.

14 Skarżący w postępowaniu głównym wystąpili do Finanzgericht Baden‑Württemberg o zmianę skierowanej do nich decyzji podatkowej i zmniejszenie podatku dochodowego za sporny rok podatkowy o 1200 EUR, ponieważ niemieckie organy oparły się przy obliczaniu maksymalnej wysokości zaliczenia na sumie dochodów przed uwzględnieniem ogólnych odliczeń odpowiadających wydatkom szczególnym i obciążeniom nadzwyczajnym, takich jak wydatki związane z trybem życia lub z sytuacją osobistą i rodzinną.

15 Jako że skarga na tę decyzję podatkową została oddalona, skarżący w postępowaniu głównym wnieśli skargę rewizyjną do Bundesfinanzhof.

16 Bundesfinanzhof ze względu na swe wątpliwości w odniesieniu do zgodności z prawem Unii metody obliczania maksymalnej wysokości zaliczenia przewidzianej w spornym przepisie postanowił zawiesić postępowanie i przedłożyć Trybunałowi następujące pytanie prejudycjalne:

„Czy art. [63 TFUE] sprzeciwia się przepisowi krajowemu państwa członkowskiego, który przewiduje – zgodnie z dwustronnymi umowami w sprawie unikania podwójnego opodatkowania – w przypadku podatników podlegających nieograniczonemu obowiązkowi podatkowemu, którzy od zagranicznych dochodów płacą w państwie, z którego te dochody pochodzą, podatek odpowiadający krajowemu podatkowi dochodowemu, że zagraniczny podatek zostaje zaliczony na poczet krajowego podatku dochodowego, przypadającego na dochody pochodzące z tego państwa, w taki sposób, iż krajowy podatek dochodowy obliczony na podstawie dochodu podlegającego opodatkowaniu – włącznie z dochodami zagranicznymi – jest dzielony w stosunku tych zagranicznych dochodów do sumy dochodów, a więc bez uwzględnienia wydatków nadzwyczajnych i nadzwyczajnych obciążeń jako kosztów życia prywatnego, a także sytuacji osobistej i rodzinnej?”.

W przedmiocie pytania prejudycjalnego

17 W swym pytaniu sąd odsyłający stara się w istocie ustalić, czy art. 63 TFUE należy interpretować w ten sposób, że postanowienie to stoi na przeszkodzie przepisowi państwa członkowskiego, na którego mocy w ramach systemu mającego na celu ograniczenie podwójnego opodatkowania, w przypadku gdy podatnicy podlegający nieograniczonemu obowiązkowi podatkowemu, od zagranicznych dochodów płacą w państwie, z którego te dochody pochodzą, podatek odpowiadający podatkowi dochodowemu pobieranemu przez rzeczone państwo członkowskie, zagraniczny podatek zostaje zaliczony na poczet podatku dochodowego w tymże państwie członkowskim, w taki sposób, iż podatek dochodowy należny tytułem dochodów podlegających opodatkowaniu w tym państwie członkowskim – włącznie z dochodami zagranicznymi – jest mnożony przez stosunek tych zagranicznych dochodów i sumy dochodów, przy czym w sumie tej nie są uwzględnione wydatki szczególne i nadzwyczajne obciążenia jako wydatki związane z trybem życia lub z sytuacją osobistą i rodzinną.

Uwaga wstępna

18 Skarżący w postępowaniu głównym twierdzą, że postanowienie odsyłające nie odpowiada przedmiotowi żądania ich skargi, które dotyczy zaliczenia podatku pobranego u źródła za granicą na poczet niemieckiego podatku dochodowego w zakresie, w jakim wzrasta on z powodu uwzględnienia dochodów pochodzenia zagranicznego. Ich żądanie nie zostało powtórzone w całości w postanowieniu odsyłającym, ponieważ postanowienie to nie dotyczy ulg i obniżek stopy pierwszej części opodatkowania, z których korzystają wszyscy podatnicy, lecz odnosi się jedynie do „wydatków szczególnych i nadzwyczajnych obciążeń jako wydatków związanych z trybem życia lub z sytuacją osobistą i rodzinną”. Jeżeli Trybunał poprzestanie na udzieleniu odpowiedzi twierdzącej na pytanie prejudycjalne i jeżeli postępowanie będzie kontynuowane w tak ograniczonych ramach, obliczanie części, jaką stanowią dochody pochodzenia zagranicznego, będzie odnosić się – zgodnie z podejściem przyjętym przez Finanzamt Heilbronn – nie do sumy dochodów, lecz do obliczonej kwoty dochodu podlegającego opodatkowaniu.

19 W tym względzie należy przypomnieć, że zgodnie z utrwalonym orzecznictwem pytania dotyczące wykładni prawa Unii, z którymi zwrócił się do Trybunału sąd krajowy w ramach stanu prawnego i faktycznego, za którego ustalenie jest on odpowiedzialny, a prawidłowość tego ustalenia nie podlega ocenie Trybunału, korzystają z domniemania, iż mają znaczenie dla sprawy. Odmowa wydania przez Trybunał orzeczenia w trybie prejudycjalnym, o które wnioskował sąd krajowy, jest możliwa tylko wtedy, gdy jest oczywiste, że wykładnia prawa Unii, o którą wnioskowano, nie ma żadnego związku ze stanem faktycznym lub z przedmiotem sporu przed sądem krajowym, gdy problem jest natury hipotetycznej bądź gdy Trybunał nie dysponuje informacjami w zakresie stanu faktycznego lub prawnego niezbędnymi do udzielenia użytecznej odpowiedzi na pytania, które zostały mu postawione (zob. w szczególności wyrok z dnia 22 czerwca 2010 r. w sprawach połączonych C‑188/10 i C‑189/10 Melki i Abdeli, Zb.Orz. s. I‑5667, pkt 27; a także wyrok z dnia 28 lutego 2012 r. w sprawie C‑41/11 Inter‑Environnement Wallonie et Terre wallonne, pkt 35).

20 Tymczasem w niniejszej sprawie nie wydaje się w sposób oczywisty, by zadane przez sąd odsyłający pytanie odpowiadało jednemu z tych przypadków. Wręcz przeciwnie, należy zaznaczyć, że jak wynika z pkt 20 opinii rzecznika generalnego, sąd odsyłający w końcowej części swojego postanowienia odsyłającego wskazuje, że wniesiona do niego przez skarżących skarga ogranicza się wyraźnie do różnicy powstałej przez odliczenie kosztów związanych z trybem życia, które podlegają odliczeniu, w ramach ustalania maksymalnej wysokości zaliczenia i że na mocy krajowych przepisów procesowych nie jest dopuszczalne, by sąd zasądził ultra petita.

21 W tych okolicznościach przeformułowanie pytania prejudycjalnego nie jest konieczne.

W przedmiocie swobody, której dotyczy spór

22 Zainteresowane podmioty w swych uwagach przedstawionych przed Trybunałem zgadzają się co do tego, iż swobodą, której dotyczy postępowanie główne, jest swobodny przepływ kapitału, ustanowiony w art. 63 TFUE.

23 W tym względzie należy przypomnieć, że traktowanie dywidend pod względem podatkowym może być objęte zakresem zarówno art. 49 TFUE, dotyczącego swobody przedsiębiorczości, jak i art. 63 TFUE, dotyczącego swobodnego przepływu kapitału (wyrok z dnia 10 lutego 2011 r. w sprawach połączonych C‑436/08 i C‑437/08 Haribo Lakritzen Hans Riegel i Österreichische Salinen, Zb.Orz. s. I‑305, pkt 33; a także wyrok z dnia 13 listopada 2012 r. w sprawie C‑35/11 Test Claimants in the FII Group Litigation, pkt 89).

24 W odniesieniu do pytania, czy przepis krajowy wchodzi w zakres tej lub innej swobody przepływu, należy wziąć pod uwagę, jak wynika z utrwalonego orzecznictwa, przedmiot danego ustawodawstwa (ww. wyrok w sprawie Test Claimants in the FII Group Litigation, pkt 90 i przytoczone tam orzecznictwo).

25 Ustawodawstwo krajowe, które ma zastosowanie jedynie do udziałów, które pozwalają na wywieranie niewątpliwego wpływu na decyzje spółki i na określanie jej działalności, wchodzi w zakres zastosowania art. 49 TFUE dotyczącego swobody przedsiębiorczości (ww. wyrok w sprawie Test Claimants in the FII Group Litigation, pkt 91 i przytoczone tam orzecznictwo).

26 Natomiast przepisy krajowe, które znajdują zastosowanie do udziałów objętych jedynie w celu lokaty kapitału, bez zamiaru uczestniczenia w zarządzaniu przedsiębiorstwem lub sprawowania nad nim kontroli, należy analizować wyłącznie w świetle swobodnego przepływu kapitału (ww. wyrok w sprawie Test Claimants in the FII Group Litigation, pkt 92 i przytoczone tam orzecznictwo).

27 W niniejszej sprawie sporny przepis ma zastosowanie niezależnie od wielkości udziałów posiadanych w spółce. W zakresie, w jakim przepis ów odnosi się do dywidend pochodzących z państwa członkowskiego, przedmiot rzeczonego przepisu nie pozwala na ustalenie, czy jest on w sposób przeważający objęty art. 49 TFUE, czy też art. 63 TFUE (zob. podobnie ww. wyrok w sprawie Test Claimants in the FII Group Litigation, pkt 93).

28 W takim przypadku Trybunał uwzględnia okoliczności faktyczne sprawy celem ustalenia, czy sytuacja leżąca u podstaw sporu w postępowaniu głównym jest objęta jednym, czy drugim z wskazanych postanowień (ww. wyrok w sprawie Test Claimants in the FII Group Litigation, pkt 94 i przytoczone tam orzecznictwo).

29 W niniejszej sprawie należy zauważyć, że spór w postępowaniu głównym dotyczy opodatkowania w Niemczech dywidend uzyskiwanych przez osoby fizyczne zamieszkujące w tym państwie członkowskim pochodzących z udziałów, które osoby te posiadają w spółkach kapitałowych mających siedzibę w innym państwie członkowskim lub w państwie trzecim i które nie przekraczają progu 10% kapitału tychże spółek. Tymczasem udziały o takiej wielkości nie zapewniają możliwości wywierania niewątpliwego wpływu na decyzje danych spółek i na określanie ich działalności.

30 Trybunał orzekł również, że przepisy krajowe dotyczące traktowania pod względem podatkowym dywidend pochodzących z państwa trzeciego niemające zastosowania wyłącznie do sytuacji, w których spółka dominująca wykonuje decydujący wpływ na spółkę wypłacającą dywidendy, powinny być oceniane na podstawie art. 63 TFUE (ww. wyrok w sprawie Test Claimants in the FII Group Litigation, pkt 99).

31 Z powyższego wynika, iż przepis taki jak sporny przepis należy badać wyłącznie w świetle swobodnego przepływu kapitału ustanowionego w art. 63 TFUE będącym postanowieniem, którego dotyczy pytanie zadane przez sąd odsyłający.

W przedmiocie istnienia ograniczenia swobodnego przepływu kapitału

32 Należy przypomnieć, iż z utrwalonego orzecznictwa wynika, że w braku ujednolicających lub harmonizujących przepisów Unii Europejskiej państwa członkowskie zachowują kompetencję do określenia kryteriów opodatkowania dochodu i majątku w celu eliminacji podwójnego opodatkowania, między innymi w drodze umownej. W tym kontekście w ramach umów dwustronnych państwa członkowskie mają swobodę ustalania łączników norm kolizyjnych w celu podziału kompetencji podatkowych (zob. w szczególności wyroki: z dnia 21 września 1999 r. w sprawie C‑307/97 Saint‑Gobain ZN, Rec. s. I‑6161, pkt 57; z dnia 12 grudnia 2002 r. w sprawie C‑385/00 de Groot, Rec. s. I‑11819, pkt 93; z dnia 19 stycznia 2006 r. w sprawie C‑265/04 Bouanich, Zb.Orz. s. I‑923, pkt 49; z dnia 16 października 2008 r. w sprawie C‑527/06 Renneberg, Zb.Orz. s. I‑7735, pkt 48).

33 Niemniej jednak taki rozdział kompetencji podatkowej nie zezwala państwom członkowskim na stosowanie przepisów sprzecznych ze swobodami przepływu zagwarantowanymi przez traktat FUE (ww. wyrok w sprawie Renneberg, pkt 50).

34 W rzeczywistości, jeżeli chodzi o wykonywanie władztwa podatkowego rozdzielonego w ten sposób w ramach dwustronnych konwencji zapobiegających podwójnemu opodatkowaniu, to państwa członkowskie są zobowiązane do przestrzegania zasad Unii (ww. wyroki: w sprawie de Groot, pkt 94; w sprawie Renneberg, pkt 51).

35 Z utrwalonego orzecznictwa Trybunału wynika również, że do środków zakazanych przez art. 63 ust. 1 TFUE zaliczają się, jako ograniczenia w przepływie kapitału, środki mogące zniechęcać osoby niemające miejsca zamieszkania ani siedziby w danym państwie do dokonywania inwestycji w tym państwie członkowskim lub które mogą zniechęcić osoby mające miejsce zamieszkania lub siedzibę w tym państwie członkowskim do dokonywania inwestycji w innych państwach (wyroki: z dnia 25 stycznia 2007 r. w sprawie C‑370/05 Festersen, Zb.Orz. s. I‑1129, pkt 24; z dnia 18 grudnia 2007 r. C‑101/05 A, Zb.Orz. s. I‑11531, pkt 40; a także ww. wyrok w sprawach połączonych Haribo Lakritzen Hans Riegel i Österreichische Salinen, pkt 50).

36 W niniejszej sprawie należy stwierdzić, że metoda obliczania maksymalnej wysokości zaliczenia podatku pobranego u źródła za granicą przewidziana w spornym przepisie nie uwzględnia w pełni wydatków związanych z trybem życia lub z sytuacją osobistą i rodzinną podatnika.

37 Wysokość kwoty rzeczonego maksymalnego zaliczenia jest zgodnie ze spornym przepisem ustalana poprzez zastosowanie równania przewidującego pomnożenie podatku dochodowego należnego według skali podatkowej, stanowiącego podatek, który podatnik musiałby zapłacić, gdyby cały jego dochód został uzyskany w Niemczech, przez ułamek, w którego liczniku znajduje się kwota dochodów pochodzących z zagranicznego źródła, a w mianowniku suma dochodów.

38 Całkowity dochód podlegający opodatkowaniu, na którego podstawie obliczany jest podatek dochodowy należny według skali podatkowej stanowiący pierwszą część tego równania, jest ustalany przez zastosowanie do sumy dochodów, niezależnie od miejsca ich uzyskania, wszystkich odliczeń dozwolonych w niemieckim ustawodawstwie, między innymi wydatków związanych z trybem życia prywatnego oraz z sytuacją osobistą i rodzinną podatnika. Wydatki te nie są natomiast odliczane od sumy dochodów znajdującej się w mianowniku ułamka stanowiącego drugą część wspomnianego równania.

39 W tym względzie należy zaznaczyć na wstępie, że konsekwencją wykorzystania w mianowniku ułamka znajdującego się w drugiej części tegoż równania sumy dochodów zamiast dochodu podlegającego opodatkowaniu jest obniżenie maksymalnej wysokości zaliczenia, z którego może skorzystać podatnik.

40 Jak zaznaczył rzecznik generalny w pkt 34 i 35 opinii, wydaje się, że u podstaw spornego przepisu leży logika, wedle której podatnik będący rezydentem korzysta z całości odliczeń wydatków osobistych i rodzinnych, jeżeli wszystkie jego dochody zostały uzyskane w Niemczech, podczas gdy nie ma to miejsca, jeżeli część jego dochodów została uzyskana za granicą.

41 W sposób bowiem porównywalny do przepisu będącego przedmiotem ww. wyroku w sprawie de Groot, jeżeli przepis państwa członkowskiego taki jak sporny przepis faktycznie uwzględnia odliczenie odpowiadające wydatkom szczególnym i nadzwyczajnym obciążeniom jako wydatkom związanym z trybem życia i z sytuacją osobistą lub rodzinną w celu obliczenia teoretycznej kwoty podatku obciążającego całość dochodów podatników, to przepis taki prowadzi jednak w praktyce do tego, iż podatnikom zamieszkującym w rzeczonym państwie członkowskim, którzy uzyskali część swych dochodów za granicą, zostają przyznane odliczenia odpowiadające wspomnianym szczególnym wydatkom i nadzwyczajnym obciążeniom jedynie do wysokości ich dochodów uzyskanych w państwie członkowskim, w którym zamieszkują.

42 Część wspomnianych odliczeń nie zostaje tym samym uwzględniona przez to ostatnie państwo członkowskie w celu obliczenia podatku dochodowego tychże podatników.

43 Tymczasem zwłaszcza z pkt 90 ww. wyroku w sprawie de Groot wynika, iż przyznanie podatnikowi wszystkich ulg podatkowych związanych z jego sytuacją osobistą i rodzinną należy zasadniczo do państwa członkowskiego, w którym on zamieszkuje, ponieważ państwo to jest w stanie lepiej ocenić osobiste zdolności podatkowe podatnika, gdyż ma on w tymże państwie członkowskim centrum interesów osobistych i majątkowych.

44 Ze wspomnianego wyroku wynika również, że obowiązek uwzględnienia sytuacji osobistej i rodzinnej ciąży na państwie członkowskim pochodzenia dochodów, jedynie jeżeli podatnik uzyskuje prawie wszystkie lub wszystkie środki podlegające opodatkowaniu w tymże państwie członkowskim i nie uzyskuje znaczących dochodów w swym państwie zamieszkania, przez co nie jest ono w stanie przyznać mu ulg wynikających z uwzględnienia jego sytuacji osobistej i rodzinnej (zob. podobnie ww. wyrok w sprawie de Groot, pkt 89).

45 Wydaje się, że zasady zawarte w tym wyroku można w zupełności zastosować w niniejszej sprawie, mimo iż rzeczony wyrok dotyczy swobody przepływu pracowników i że okoliczności faktyczne sporu będącego u jego źródła wykazują pewne różnice w stosunku do sytuacji skarżących w postępowaniu głównym.

46 Należy zaznaczyć, podobnie jak rzecznik generalny w pkt 44 opinii, iż okoliczność, że służący ograniczeniu podwójnego opodatkowania przepis będący przedmiotem ww. wyroku w sprawie de Groot przewiduje, inaczej niż sporny przepis, system nie tyle zaliczenia na poczet, ile zwolnienia, jest w tym względzie bez znaczenia.

47 Na elementy, na których Trybunał skoncentrował swą analizę we wspomnianym wyroku, składało się bowiem równanie wykorzystane w danym przepisie w celu obliczenia kwoty zwolnienia, jakie miało być przyznane podatnikowi będącemu rezydentem tytułem dochodów uzyskanych i opodatkowanych w różnych państwach, w których był on zatrudniony, oraz faktyczne skutki tego równania. Tymczasem skutkiem tym było – podobnie jak w niniejszej sprawie w postępowaniu głównym – zapewnienie podatnikowi korzystania z ulg związanych z jego sytuacją rodzinną i osobistą jedynie proporcjonalnie do dochodów, które uzyskał on w państwie członkowskim swego zamieszkania (zob. podobnie ww. wyrok w sprawie de Groot, pkt 91).

48 Należy dodać w tym względzie, iż wydaje się, że metoda wykorzystana w przepisie będącym przedmiotem tego wyroku w celu ograniczenia podwójnego opodatkowania stanowi wariant metody zwolnienia, pomyślany w ten sposób, aby w praktyce odpowiadał on systemowi zaliczenia na poczet (zob. podobnie ww. wyrok w sprawie de Groot pkt 21–23).

49 Wreszcie nie można przyjąć argumentu rządu niemieckiego, wedle którego zasadniczo sporny przepis nie jest sprzeczny ze swobodnym przepływem kapitału, ponieważ wszystkie odliczenia o charakterze osobistym i rodzinnym zostały uwzględnione w ramach obliczania kwoty podatku dochodowego należnego według skali podatkowej, która to kwota stanowi pierwszą część równania wykorzystywanego do ustalenia maksymalnej wysokości zaliczenia podatku pobranego u źródła za granicą.

50 Należy bowiem zaznaczyć, że również przepis będący przedmiotem ww. wyroku w sprawie de Groot wymagał uwzględnienia ulg związanych z sytuacją rodzinną i osobistą podatnika na etapie obliczania teoretycznej kwoty podatku obciążającego ogół jego dochodów, która to kwota stanowiła pierwszą część równania przewidzianego przez tenże przepis w celu obliczenia kwoty zwolnienia, jakie należało przyznać podatnikowi. Tymczasem w sposób analogiczny do tego, co przewiduje sporny przepis, zastosowanie ułamka stanowiącego drugą część rzeczonego równania prowadziło jednak do zapewnienia podatnikowi korzystania z ulg związanych z jego sytuacją rodzinną i osobistą jedynie proporcjonalnie do dochodów, które uzyskał on w państwie członkowskim swego zamieszkania.

51 Z ogółu powyższych rozważań wynika, iż w okolicznościach takich jak w postępowaniu głównym podatnicy zamieszkujący w państwie członkowskim, którzy uzyskali część swych dochodów za granicą, są w niekorzystnej sytuacji w stosunku do podatników zamieszkujących w tym samym państwie członkowskim, którzy uzyskali wszystkie dochody w tymże państwie i w konsekwencji korzystają ze wszystkich odliczeń odpowiadających wydatkom szczególnym i nadzwyczajnym obciążeniom związanym z trybem życia albo z sytuacją osobistą lub rodzinną.

52 W konsekwencji takie odmienne traktowanie może zniechęcić osoby podlegające nieograniczonemu obowiązkowi podatkowemu w państwie członkowskim do inwestowania ich kapitału w spółki mające siedzibę w innym państwie członkowskim lub w państwie trzecim.

53 Z powyższego wynika, iż przepis państwa członkowskiego taki jak sporny przepis stanowi ograniczenie swobodnego przepływu kapitału w rozumieniu art. 63 TFUE.

W przedmiocie uzasadnienia ograniczenia swobodnego przepływu kapitału

54 Tytułem ewentualnym, w celu uzasadnienia ograniczenia swobodnego przepływu kapitału rząd niemiecki powołuje się na względy dotyczące zachowania rozdziału kompetencji podatkowych pomiędzy państwami członkowskimi.

55 Dla celów zaliczenia podatku pobranego za granicą zasada ta oznacza, iż możliwość odliczenia kosztów lub wydatków występuje jedynie, gdy są one bezpośrednio związane z wpływami podatkowymi objętymi kompetencjami podatkowymi państwa członkowskiego na mocy rozdziału kompetencji podatkowych pomiędzy państwami przewidzianego w umowach w sprawie unikania podwójnego opodatkowania. Państwo zamieszkania nie jest więc zobowiązane zrównoważyć niedogodności związanych z brakiem uwzględnienia sytuacji osobistej i rodzinnej podatnika przy opodatkowaniu dochodów zagranicznego pochodzenia w państwie ich powstania.

56 Jakkolwiek zachowanie rozdziału kompetencji podatkowych pomiędzy państwami członkowskimi rzeczywiście może stanowić nadrzędny wzgląd interesu ogólnego pozwalający uzasadnić ograniczenie wykonywania swobody przepływu w Unii, to jednak należy stwierdzić, że Trybunał odrzucił takie uzasadnienie w ww. wyroku w sprawie de Groot, który dotyczył przepisu porównywalnego ze spornym przepisem. Jak bowiem zaznaczył rzecznik generalny w pkt 51 opinii, z pkt 98–101 tegoż wyroku wynika, że państwo, w którym podatnik ma miejsce zamieszkania, nie może powoływać się na rozdział kompetencji podatkowych w celu uchylenia się od zasadniczo ciążącego na tym państwie obowiązku przyznania podatnikowi należnych mu odliczeń o charakterze osobistym i rodzinnym, chyba że inne państwa, w których podatnik uzyskał część dochodu, nie przyznają mu prawa do takich odliczeń dobrowolnie bądź na podstawie właściwych umów międzynarodowych.

57 W każdym razie uzasadnienie oparte na konieczności zapewnienia zrównoważonego rozdziału kompetencji podatkowych pomiędzy państwami członkowskimi może zostać uwzględnione w szczególności, gdy dany system zmierza do zapobieżenia zachowaniom, które mogłyby zagrażać prawu państwa członkowskiego do wykonywania przysługującej mu kompetencji podatkowej w związku z działalnością wykonywaną na jego terytorium (zob. podobnie wyroki: z dnia 29 marca 2007 r. w sprawie C‑347/04 Rewe Zentralfinanz, Zb.Orz. s. I‑2647, pkt 42; z dnia 18 lipca 2007 r. w sprawie C‑231/05 Oy AA, Zb.Orz. s. I‑6373, pkt 54; z dnia 21 stycznia 2010 r. w sprawie C‑311/08 SGI, Zb.Orz. s. I‑487, pkt 60).

58 Tymczasem w niniejszej sprawie fakt, iż Republika Federalna Niemiec przyznała w całości korzyść w postaci odliczeń typu osobistego i rodzinnego skarżącym w postępowaniu głównym, nie zagraża temu prawu. Rzeczone państwo członkowskie nie zrezygnowało z części swych kompetencji podatkowych na rzecz innych państw członkowskich. Dochody uzyskane w Niemczech przez skarżących w postępowaniu głównym byłyby mniej opodatkowane, tylko gdyby stanowiły jedyne dochody uzyskane przez zainteresowanych i gdyby zainteresowani ci nie uzyskiwali dochodów pochodzenia zagranicznego.

59 W tym względzie należy zaznaczyć, że według rządu niemieckiego zasadniczo odliczenia typu osobistego i rodzinnego, jako że nie mają one żadnego związku z określonymi składnikami dochodu, obciążają dochód ogólny i należy przypisywać je w jednolity sposób do całkowitego dochodu podatnika, pochodzenia krajowego i zagranicznego, z uwagi na co ich przyznanie może ograniczać się do części proporcjonalnej do części dochodów uzyskanych w Niemczech w ramach tegoż całkowitego dochodu.

60 Tymczasem z orzecznictwa przytoczonego w pkt 44 niniejszego wyroku wynika, że odliczenia te muszą być zasadniczo w całości uwzględnione przez państwo zamieszkania. Z powyższego wynika, iż zasadniczo – jak zaznaczył rzecznik generalny w pkt 54 opinii – odliczenia powinny być w całości zastosowane do części dochodu podatnika uzyskanej w państwie zamieszkania.

61 Wreszcie należy również podkreślić, iż niemieckie przepisy przewidują możliwość wyboru systemu innego niż zaliczenie podatku pobranego u źródła za granicą na poczet niemieckiego podatku, a mianowicie odliczenie zagranicznego opodatkowania od podstawy opodatkowania.

62 Nawet przy założeniu, że taki system jest zgodny z prawem Unii, z orzecznictwa wynika, iż system krajowy ograniczający swobody przepływu może być niezgodny z prawem Unii, chociażby jego stosowanie miało charakter fakultatywny (zob. podobnie wyroki: z dnia 12 grudnia 2006 r. w sprawie C‑446/04 Test Claimants in the FII Group Litigation, Zb.Orz. s. I‑11753, pkt 162; z dnia 18 marca 2010 r. w sprawie C‑440/08 Gielen, Zb.Orz. s. I‑2323, pkt 53). W tym względzie samo istnienie opcji pozwalającej na ewentualne zapewnienie zgodności sytuacji z prawem Unii nie skutkuje usunięciem bezprawnego charakteru systemu takiego jak system przewidziany w spornym przepisie obejmujący mechanizm opodatkowania niezgodny z tym prawem. Należy dodać, iż jest tak tym bardziej, w wypadku gdy – jak ma to miejsce w niniejszej sprawie – niezgodny z prawem Unii mechanizm jest stosowany automatycznie w razie niedokonania przez podatnika wyboru.

63 W świetle ogółu powyższych rozważań na zadane pytanie należy odpowiedzieć, iż art. 63 TFUE należy interpretować w ten sposób, że postanowienie to stoi na przeszkodzie przepisowi państwa członkowskiego, na mocy którego w ramach systemu mającego na celu ograniczenie podwójnego opodatkowania, w przypadku gdy podatnicy podlegający nieograniczonemu obowiązkowi podatkowemu, od zagranicznych dochodów płacą w państwie, z którego te dochody pochodzą, podatek odpowiadający podatkowi dochodowemu pobieranemu przez rzeczone państwo członkowskie, zagraniczny podatek zostaje zaliczony na poczet podatku dochodowego w tymże państwie członkowskim, w taki sposób, iż podatek dochodowy należny tytułem dochodów podlegających opodatkowaniu w tym państwie członkowskim – włącznie z dochodami zagranicznymi – jest mnożony przez stosunek tych zagranicznych dochodów i sumy dochodów, przy czym w sumie tej nie są uwzględniane wydatki szczególne i nadzwyczajne obciążenia jako wydatki związane z trybem życia lub z sytuacją osobistą i rodzinną.

W przedmiocie kosztów

64 Dla stron w postępowaniu głównym niniejsze postępowanie ma charakter incydentalny, dotyczy bowiem kwestii podniesionej przed sądem odsyłającym, do niego zatem należy rozstrzygnięcie o kosztach. Koszty poniesione w związku z przedstawieniem uwag Trybunałowi, inne niż koszty stron w postępowaniu głównym, nie podlegają zwrotowi.

Z powyższych względów Trybunał (druga izba) orzeka, co następuje:

Artykuł 63 TFUE należy interpretować w ten sposób, że postanowienie to stoi na przeszkodzie przepisowi państwa członkowskiego, na mocy którego w ramach systemu mającego na celu ograniczenie podwójnego opodatkowania, w przypadku gdy podatnicy podlegający nieograniczonemu obowiązkowi podatkowemu, od zagranicznych dochodów płacą w państwie, z którego te dochody pochodzą, podatek odpowiadający podatkowi dochodowemu pobieranemu przez rzeczone państwo członkowskie, zagraniczny podatek zostaje zaliczony na poczet podatku dochodowego w tymże państwie członkowskim, w taki sposób, iż podatek dochodowy należny tytułem dochodów podlegających opodatkowaniu w tym państwie członkowskim – włącznie z dochodami zagranicznymi – jest mnożony przez stosunek tych zagranicznych dochodów i sumy dochodów, przy czym w sumie tej nie są uwzględniane wydatki szczególne i nadzwyczajne obciążenia jako wydatki związane z trybem życia lub z sytuacją osobistą i rodzinną.

Podpisy