ЗАКЛЮЧЕНИЕ НА ГЕНЕРАЛНИЯ АДВОКАТ

Г‑ЖА E. SHARPSTON

представено на 6 юни 2013 година(1)

Дело C‑189/11

Европейска комисия

срещу

Кралство Испания

Дело C‑193/11

Европейска комисия

срещу

Република Полша

Дело C‑236/11

Европейска комисия

срещу

Италианска република

Дело C‑269/11

Европейска комисия

срещу

Чешка република

Дело C‑293/11

Европейска комисия

срещу

Република Гърция

Дело C‑296/11

Европейска комисия

срещу

Френска република

Дело C‑309/11

Европейска комисия

срещу

Република Финландия

Дело C‑450/11

Европейска комисия

срещу

Португалска република

„ДДС — Специален режим за туристически агенти“

1. В настоящата група производства за установяване на неизпълнение на задължения Комисията оспорва възприетото от осем държави членки тълкуване на Директива 2006/112(2), че специалният режим за облагане на маржа на печалбата на туристически агенти с ДДС (наричан по-нататък „режим за облагане на маржа на печалбата“), залегнал в членове 306—310 от същата директива (приложение I към настоящото заключение), е приложим независимо дали клиентът фактически е пътуващото лице. Въз основа на терминологията, използвана в текстовете на въпросните разпоредби на някои езици, този подход е наречен „подход съобразно клиента“. Комисията твърди, че съгласно действащото законодателство (и в съответствие с практиката в останалите държави членки) режимът за облагане на маржа на печалбата се прилага само когато клиентът е пътуващото лице. Въз основа на терминологията, използвана в текстовете на други езици, нейното тълкуване е наречено „подход съобразно пътуващото лице“. Това е същността на главния проблем във всички тези дела и единственият проблем в седем от тях. В настоящото заключение ще се занимая само с този въпрос.

2. По отношение само на Кралство Испания Комисията възразява и срещу три други аспекта на националните правила относно режима за облагане на маржа на печалбата, засягащи съответно неприлагането на този режим, когато туристически агенти на дребно продават организирани от агенти на едро туристически пакети, посочването на стойността на включения в цената ДДС и определянето на данъчната основа за данъчен период. Разглеждам тези въпроси в отделно заключение, представено също на днешна дата.

Директивата относно пакетните туристически пътувания

3. В случая определенията, включени в член 2 от Директивата относно пакетните туристически пътувания, нямат пряко отношение(3). Те обаче могат да дадат полезна обща информация за разбирането на режима за облагане на маржа на печалбата. За целите на Директивата относно пакетните туристически пътувания:

„1. „туристически пакет“ означава предварително договорената комбинация от не по-малко от два от следните елементи, когато се продава или предлага за продажба на цена, която включва всички разходи, и когато услугата обхваща срок, по-дълъг от двадесет и четири часа или включва настаняване за пренощуване:

а) транспорт;

б) настаняване;

в) други туристически услуги, които не са свързани с транспорта или настаняването, и представляват значителна част от туристическия пакет.

[…];

2. „организатор“ означава лицето което […] организира туристически пакети и ги продава или ги предлага за продажба, пряко или посредством продавач на дребно;

3. „продавач на дребно“ означава лицето, което продава или предлага за продажба туристическия пакет, изготвен от организатора;

4. „потребител“ означава лицето, което купува или се съгласява да закупи туристическия пакет […], или всяко лице, от чието име основният контрагент се съгласява да закупи туристическия пакет […], или всяко лице, на което основният контрагент или някой от другите бенефициенти прехвърля туристическия пакет […];

5. „договор“ означава споразумението, което обвързва потребителя с организатора и/или продавача на дребно“.

Режимът за облагане на маржа на печалбата

4. Режимът за облагане на маржа на печалбата произтича от член 26 от Шеста директива ДДС (приложение II към настоящото заключение)(4). Принципът му е прост. Когато туристически агент, който действа от свое име, при предоставянето на туристически услуги използва доставки на стоки и услуги от други данъчнозадължени лица, всички сделки следва да се приемат за една-единствена доставка на услуги, облагаема с ДДС в държавата членка на туристическия агент. Приема се, че данъчната основа е маржът на туристическия агент — разликата между разходите му с ДДС за доставките на стоки и услуги, които включва в продавания от него пакет, и цената без ДДС, която изисква за този пакет.

5. Режимът за облагане на маржа на печалбата не е включен нито в първоначалните, нито в преработените законодателни предложения на Комисията, поради което няма писмена законодателна история, от която директно да се изведат някакви насоки за неговата цел. В настоящото производство обаче е безспорно, че целта е двойна: да се опрости работата на туристическите агенти, които иначе би трябвало да приспадат или да искат възстановяване на ДДС по получени доставки в различни държави членки, и да се гарантира, че всяка услуга се облага там, където е предоставена.

6. Без схема като режима за облагане на маржа на печалбата, туристически агент или туроператор, който изготвя ваканционен или туристически пакет в Европейския съюз, би подлежал на облагане с ДДС по извършени доставки върху цялата цена на пакета в собствената си държава членка. Той би следвало да си възстановява начисления му — често в други държави членки — ДДС по доставени в тези държави членки услуги като транспорт, настаняване, хранения, обиколки с екскурзовод, круизи или организирани дейности за активна почивка. Това би довело не само до значителни административни усложнения, но и до облагане на тези услуги с ДДС не в държавата членка, в която реално са предоставени и потребени, а в държавата членка, в която е закупен пакетът. Така значителни приходи от ДДС биха могли да се отклоняват от държавите членки, предлагащи туристически дестинации, към тези, които осигуряват туристите.

7. Наред с тези последици обаче режимът за облагане на маржа на печалбата принципно е неутрален по отношение на системата на ДДС. По веригата на доставките като цяло не се начислява повече или по-малко, отколкото би било иначе, и по принцип няма остатъчна сума, която безвъзвратно да остава на междинен етап, така че да е в тежест на един или друг от съответните икономически оператори. В тази връзка вероятно ще е полезно да се приведе един сравнителен пример.

8. Ако себестойността на услугите (например транспорт, хотел и ресторант), закупени от туристическия агент и включени в пакета, е 100 без ДДС, нетният марж на туристическия агент за тези услуги е 20 и ставката на ДДС е 20 % (във всички съответни държави членки, ако са повече от една), тогава:

– при обикновения режим туристическият агент купува за 100, добавят се 20 за ДДС и така цената с ДДС става 120; като добави своя марж на стойност 20 към цената без ДДС, той продава за 120, плюс ДДС в размер 24, с което цената с ДДС става 144; той приспада ДДС по получени доставки в размер 20 и отчита пред данъчните власти разликата в размер 4 между ДДС по извършени доставки и ДДС по получени доставки;

– при режима за облагане на маржа на печалбата, туристическият агент купува за 100, добавят се 20 за ДДС и така цената с ДДС става 120; като добави своя марж на стойност 20 към цената с ДДС, той продава за 140 плюс ДДС в размер 4, с което цената с ДДС става 144; той не приспада ДДС по получени доставки, а отчита пред данъчните власти само ДДС по извършени доставки в размер 4 върху своя марж в размер 20.

И в двата случая продажната цена с ДДС е 144 и данъчните власти събират ДДС в размер 24, а цялата данъчна тежест се поема от купувача на пакета.

9. Ако посочените услуги се доставят в една или повече държави членки, различни от тази, в която е продаден пакетът, при обикновения режим туристическият агент не може просто да приспадне ДДС по получени доставки в размер 20 от своя ДДС по извършени доставки в размер 24. Ако не е регистриран по ДДС в тези други държави членки, той трябва да премине през доста по-сложния процес по подаване на искане на възстановяване там(5), за което може да се наложи да чака доста време, за разлика от системата на незабавно приспадане, когато сделките са в границите на една държава членка. Освен това въпросните държави членки не събират ДДС за доставяните на тяхна територия услуги. При режима за облагане на маржа на печалбата обаче не възниква никое от тези затруднения.

10. Между страните няма спор относно изложените от мен по-горе принципи. Разликата в тълкуването засяга само въпроса дали за прилагането на режима за облагане на маржа на печалбата е необходимо лицето, което закупува пакета, да е пътуващото лице (лицето, което реално потребява услугите или други доставки(6)), или може да бъде и друг туристически агент. Изглежда този въпрос по-специално възниква, тъй като туристическите агенти или туроператорите („организатори“ според терминологията от Директивата относно пакетните туристически пътувания) все по-често изготвят ваканционни или туристически пакети, които продават на друг агент или оператор („продавач на дребно“ според терминологията от Директивата относно пакетните туристически пътувания), преди да се извърши крайната продажба. Различията в мненията щяха да са по-малки, ако терминологията в законодателството на ЕС бе по-последователна.

11. В текстовете на шестте езика, на които първоначално е съставена Шеста директива (датски, нидерландски, английски, френски, немски и италиански език), изразът „пътуващо лице“ или еквивалентът му е използван навсякъде в член 26, с изключение на текста на английски език, където терминът „customer“ [„клиент“] е използван само веднъж — при определянето на обхвата на режима в член 26, параграф 1: „where the travel agents deal with customers in their own name and use the supplies and services of other taxable persons in the provision of travel facilities“ [„когато туристическите агенти работят с получатели от свое име и при предоставяне на туристически услуги използват стоки и услуги от други данъчнозадължени лица“] [неофициален превод](7).

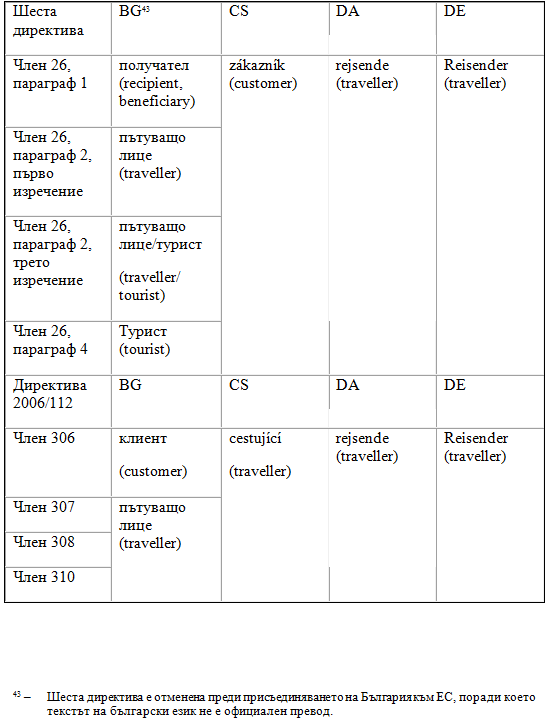

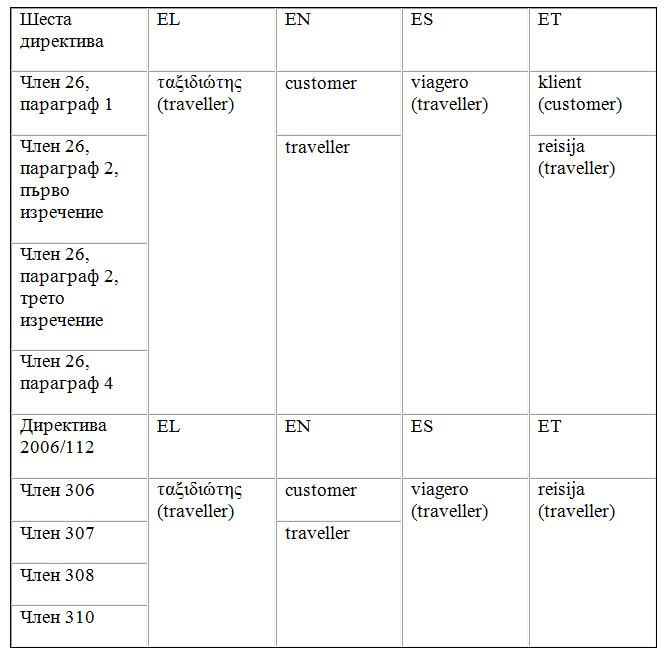

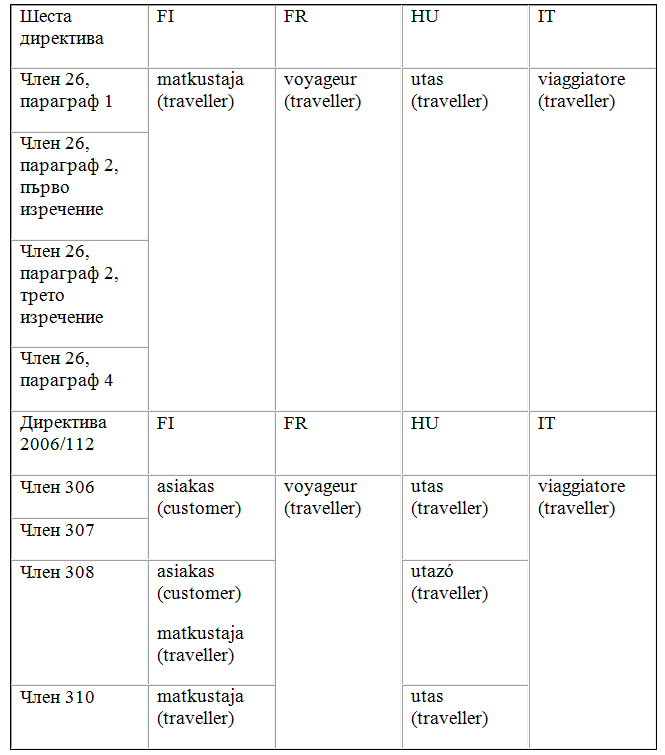

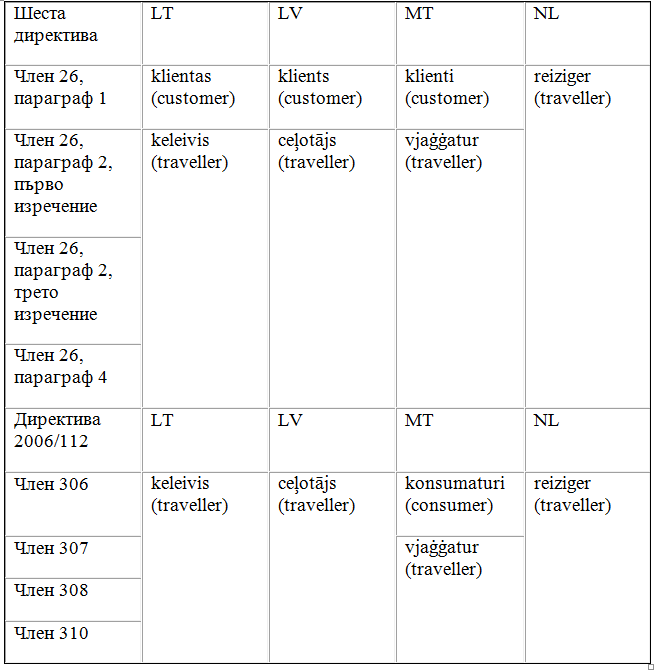

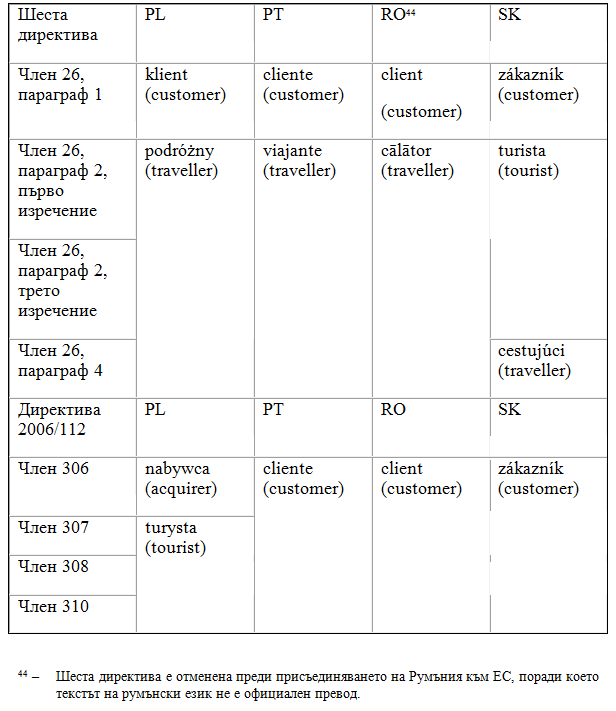

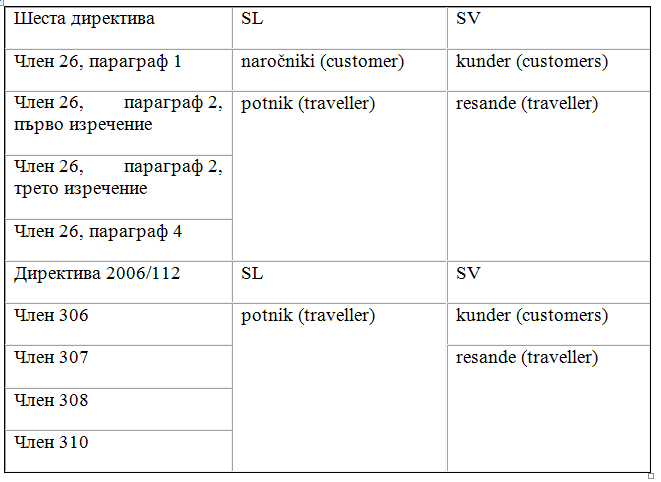

12. С последващите разширявания тази аномалия се разпространява в текстовете на редица други езици, а в някои случаи се появява дори там, където в текста на английски език е използван изразът „пътуващо лице“ [„traveller“].

13. Текстовете на Шеста директива на естонски, латвийски, литовски, малтийски, полски, португалски, словашки, словенски и шведски език следват модела на текста на английски език и в тях думата „клиент“ е използвана само веднъж, а текстовете на фински, гръцки, унгарски и испански език се придържат към останалите първоначални езикови редакции и в тях навсякъде се използва „пътуващо лице“. На чешки език навсякъде е използван терминът „клиент“, дори когато на английски език се използва „пътуващо лице“.

14. В Директива 2006/112 схемата е донякъде различна. В петте първоначални (от 1977 г.) езикови редакции, освен тази на английски език (на датски, нидерландски, френски, немски и италиански език), както и в тези на чешки, естонски, гръцки, унгарски, латвийски, литовски, словенски и испански език, навсякъде се използва „пътуващо лице“. Моделът на текста на английски език е повторен в текста на български, малтийски, полски и шведски език. В текстовете на португалски, румънски и словашки език навсякъде се използва „клиент“. В текста на фински език „клиент“ се среща три, а „пътуващо лице“ — два пъти(8).

15. През 2002 г. Комисията предлага изменения на член 26 от Шеста директива(9), които включват повсеместна замяна на „пътуващо лице“ с „клиент“(10).

16. В своя обяснителен меморандум(11) Комисията излага следните основания за предлаганата промяна:

„[…] един от основните проблеми, повдигнати както от държавите членки, така и от туристическите агенти, е че режимът би могъл да се прилага стриктно само когато туристическата услуга е продадена на пътуващо лице. Това правило е съобразено с пазарното положение през 1977 г., когато туристическите пакети са се продавали главно от туристическия агент директно на пътуващото лице. Днес положението е доста различно. В сектора осъществяват дейност повече лица и предлагането на туристически пакети е по-раздробено, отколкото през 1977 г. Така все повече туристически услуги се доставят или на други туристически агенти, или на други данъчнозадължени лица, които използват туристически услуги за поощрение на персонала си или в рамките на стопанската си дейност, например, семинари.

Настоящото положение, при което специалният режим не се прилага, когато туристическата услуга се продава на лице, различно от пътуващото, вече не гарантира, че приходите от ДДС отиват в държавата членка, в която фактически се осъществява потребяването. Когато туристически агент продава туристически пакет на друг туристически агент, би следвало да се прилагат обичайните правила за данъчно облагане. Това означава, че той трябва да може да приспадне ДДС по получени доставки, който е заплатил на доставчиците си, и да начисли ДДС в държавата членка, в която е установен, върху цялата стойност на доставката на туристическия пакет, която той извършва към втория туристически агент. В този случай приходите от ДДС върху първоначалните доставки (например, нощувка в хотел) вече не отиват в държавите членки, в които се потребяват различните услуги, а се пренасочват към държавата членка, в която е установен туристическият агент.

За да се избегне това, няколко държави членки с развит туристически сектор тълкуват по различен начин този член и разширяват обхвата на специалния режим до доставките на туристически услуги от туристически агенти към клиенти, различни от пътуващите лица. Това води до по-добро изпълнение на първоначално заложените цели на този режим — опростяване и облагане с данък в държавата членка, в която се осъществява потребяването.

В резултат на това обаче специалният режим се прилага по различни начини в Общността — положение, което е несъвместимо с правилното функциониране на вътрешния пазар и което нарушава конкуренцията между търговците, установени в различни държави членки. Това е неприемливо положение, поради което Комисията предлага първото изречение в член 26, параграф 2 да се измени, като се заличи изразът „на пътуващото лице“.

Вследствие на това обхватът на специалния режим значително се разширява. В изменения си вид специалният режим трябва да се прилага за всички доставки от туристически агенти при условията по член 26, параграф 1, независимо какъв е клиентът (частно лице, данъчнозадължено лице, предприятие, друг туристически агент и пр.)“.

17. Предложението още не е прието. То продължава да е в Съвета, където изглежда не е постигнато съгласие.

Процедура

18. Това са по същество обстоятелствата, при които през 2006 г. Комисията анализира прилагането на режима за облагане на маржа на печалбата в Европейския съюз и приема, че 13 държави членки го изпълняват неправилно (по-специално, доколкото са възприели подход съобразно клиента, а не подход съобразно пътуващото лице). Впоследствие някои от тези държави членки(12) изменят законодателството си, а други — не. Въпреки че Комисията все още желае предложеното от нея изменение да влезе в сила, според нея единността е от основно значение за вътрешния пазар и трябва да се премахне неоправданото конкурентно предимство, от което се ползват някои туроператори(13).

19. Ето защо, в съответствие с установената в член 226 ЕО (понастоящем член 258 ДФЕС) процедура, на 23 март 2007 г. Комисията изпраща официални уведомителни писма до всички осем държави членки, срещу които са образувани настоящите дела. С оглед на отговорите им тя изпраща мотивирани становища до седем от тези държави членки на 29 февруари 2008 г., а до осмата, Кралство Испания — на 9 октомври 2009 г. Тъй като държавите членки не се съобразяват с мотивираните становища, Комисията предявява настоящите искове между 20 април и 1 септември 2011 г. Тя иска от Съда да постанови, че като са допуснали туристическите агенти да прилагат режима за облагане на маржа на печалбата, когато доставят туристически услуги на лица, различни от пътуващите, държавите членки не са изпълнили задълженията си по членове 306—310 от Директива 2006/112.

20. По всички дела е проведена пълна писмена фаза на производството, с изключение на дело C‑293/11, Комисия/Гърция, в което Комисията се отказва от правото си да представи писмена реплика. Няколко държави членки представят писмени становища при встъпване по делата на останалите. На 6 март 2013 г. е проведено общо заседание, в което Комисията и всички засегнати държави членки представят устните си становища.

21. По никое от делата не се оспорва, че релевантното национално законодателство възприема подхода съобразно клиента. Ето защо смятам, че не е необходимо да представям тук никое от тези законодателства. Въпросът (единствен в седем от делата и първи по дело C‑189/11, Комисия/Испания) е само дали това е правилният подход, или — както твърди Комисията — правилното тълкуване на членове 306—310 от Директива 2006/112 изисква всички държави членки да прилагат подход съобразно пътуващото лице.

Кратко резюме на основните доводи

22. Комисията и държавите членки — ответници, са съгласни, че: (i) целите на режима за облагане на маржа на печалбата са опростяване на процедурите и гарантиране на справедливо събиране на приходите от ДДС, без по друг начин да се дерогира системата на ДДС; (ii) въпреки че днес практиката туристическите или ваканционните пакети да се изготвят от един туристически агент или туроператор и да се продават на друг преди крайната им продажба на пътуващото лице или екскурзианта е широко разпространена, това не е било така при приемането на Шеста директива през 1977 г; (iii) за да се гарантира хармонизирано прилагане на правилата за ДДС във всички държави членки, което не прави разграничение между туристическите агенти, е необходимо уеднаквено тълкуване; (iv) подходът съобразно клиента въплъщава най-подходящото за постигане на целите на режима за облагане на маржа на печалбата тълкуване; и (v) държавите членки — ответници, фактически прилагат този подход. Тъй като никое от тези положения не се оспорва, не изглежда целесъобразно тук да се представят подробни доводи за тях; нещо повече, мога да приема всички тези положения и няма да им отделям повече внимание в своя анализ по-долу. Достатъчно е да се отбележи, че по отношение на точки (i) и (iv) съм изложила най-важното в моето представяне на режима за облагане на маржа на печалбата(14), че положенията по точки (ii) и (v) са безспорни и че по точка (iii) няма противоречия.

23. Макар да няма спор за необходимостта от единно, хармонизирано тълкуване в целия Европейски съюз, по мнение на Комисията по-широкото тълкуване при подхода съобразно клиента не може да се постигне без промяна в законодателството (гледище de lege ferenda), докато държавите членки — ответници, считат, че действащите разпоредби могат и трябва да се тълкуват по-широко (гледище de lege lata).

24. Доводът на Комисията е езиков по своята същност. Само на едно от пет места в текста, само в една от шестте първоначални езикови редакции на член 26 от Шеста директива, е използван терминът „клиент“; на всички други места в текста, във всички други езикови редакции — по-специално в тази, в която е разискван и одобрен окончателният текст — навсякъде е използван терминът „пътуващо лице“. Ето защо намерението на законодателя очевидно е било режимът за облагане на маржа на печалбата да се ограничи до случаите, в които туристическият агент продава директно на пътуващото лице(15).

25. В допълнение, според Комисията в противен случай две от изреченията на разпоредбата не биха имали смисъл. Ако заложеният смисъл е „клиент“, изразът „от свое име“ в член 26, параграф 1 от Шеста директива (член 306, параграф 1 от Директива 2006/112) би бил излишен, тъй като туристическите агенти винаги действат от свое име спрямо клиентите си (тези, които купуват директно от тях), но не винаги — спрямо пътуващите лица (които може да не са същите лица). Също така в член 26, параграф 2 от Шеста директива (членове 307 и 308 от Директива 2006/112) фразите „предоставяна […] на пътуващото лице“ и „която трябва да бъде платена от пътуващото лице“ биха били нелогични, ако купувачът на услугата е друг туристически агент: ако пакет, изготвен от един туристически агент, се продава на друг туристически агент, преди да бъде продаден на пътуващото лице, как може да се изчисли маржът на първия туристически агент (данъчната основа за начисляване на ДДС), ако пакетът следва да се „третира[…] като една доставка на услуга от [този] туристически[…] агент на пътуващото лице“, но вторият туристически агент прилага свой собствен марж?

26. Комисията също така подчертава, че съгласно постоянната съдебна практика разпоредбите, предвиждащи изключение от принцип, трябва да се тълкуват стриктно(16). Режимът за облагане на маржа на печалбата е изключение от принципа на данъчно облагане на всеки етап във веригата на сделките и на приспадане на данъка по получени доставки на всеки етап преди продажбата на дребно(17).

27. Макар да е съгласна, че подходът съобразно клиента би бил по-подходящ, за да се постигнат целите на режима за облагане на маржа на печалбата, Комисията подчертава, че държавите членки са длъжни да прилагат законодателството на Съюза в областта на ДДС, дори да го смятат за несъвършено(18).

28. Комисията все пак уточнява, че по нейно мнение (което изглежда се основава на целта на режима, а не на текст от законодателството) режимът за облагане на маржа на печалбата би следвало да се прилага, когато предприятие, което (в качеството си на юридическо лице) не може да бъде „пътуващо лице“, закупува туристически пакет, който да бъде използван от персонала му. Това, което е важно, е просто пакетът да не се препродава на действително пътуващото лице.

29. Държавите членки — ответници(19), пък акцентират на необходимостта да се гарантира постигането на целите, преследвани с режима за облагане на маржа на печалбата.

30. По отношение на основния езиков довод на Комисията те подчертават, че формулировката, използвана в текста на правна норма на Съюза на един от езиците, не може да служи като единствена основа за тълкуването на разпоредбата или да ѝ се отдава предимство пред текстовете на останалите езици. В случай на несъответствия между текстовете на различните езици въпросната разпоредба трябва да се тълкува в зависимост от общата структура и целите на правната уредба, от която тя е част(20). Съдът е възприел такъв телеологичен подход, когато е постановил, че режимът за облагане на маржа на печалбата се прилага за хотелиер, който предлага на клиентите си пакет, включващ настаняване, транспорт на отиване и връщане и екскурзия с автобус, като транспортните услуги се закупуват от трети лица, въпреки че формално той не е туристически агент или туроператор(21). Такъв подход трябвало да се приложи и тук, за да се гарантира правилното постигане на целите на режима.

31. Според държавите членки липсата на смисъл, която Комисията открива в използването на определени фрази, е неубедителна. В редакцията на английски език на разпоредбите (от която произтичат всички други редакции, в които се използва „клиент“) не ставало дума за туристически агенти, които работят с клиентите си от свое име, а с клиенти (които не са непременно техни клиенти) от свое име. Ето защо нямало очевидно излишни изрази в тази формулировка — която във всеки случай била запазена от Комисията в предложеното от нея изменение. Доколкото обаче било уточнено, че режимът за облагане на маржа на печалбата не се прилага за туристическите агенти, действащи само като посредници, изразът „от свое име“ можел да бъде излишен при всякакво тълкуване. Освен това, както приел Съдът, изразът „която трябва да бъде платена от пътуващото лице“ не бива да се тълкува буквално, а смисълът му може да включва плащания от трети лица(22).

32. Държавите членки — ответници, посочват също, че според постоянната практика на Съда правилото за стриктно тълкуване на изключенията от принципите на системата на ДДС не означава, че използваните формулировки трябва да бъдат тълкувани по начин, който би лишил изключенията от тяхното действие, както и че всяко тълкуване трябва да бъде съобразено с преследваните с освобождаването цели и да зачита изискването за данъчен неутралитет(23).

33. Държавите членки твърдят, че Решение по дело Комисия/Испания (C‑204/03)(24), на което се позовава Комисията, не е относимо. Това дело засягало разпоредба на Шеста директива, чието тълкуване било ясно от самия текст. В настоящия случай било съвсем очевидно, че от текста могат да произтекат различни тълкувания, както всъщност станало.

Анализ

34. В настоящото производство Съдът е в незавидно положение. Очевидно няма последователност в начина, по който термините „клиент“ и „пътуващо лице“ са използвани в съществуващите езикови редакции на членове 306—310 от Директива 2006/112 (и не е дадено определение на нито едно от двете понятия). Отправеното от Комисията предложение за отстраняване на този пропуск (което също не е пример за последователност на използваната терминология) не е одобрено от Съвета, пред който е представено преди повече от десет години. Свидетели сме ако не на безизходно положение, то поне на недостатъчно общо желание да се определи единен подход. Налице са две взаимно несъвместими тълкувания, в полза на всяко от които могат да се изтъкнат доводи. Осем държави членки тълкуват разпоредбите по един начин (а преди са били поне 13), а останалите — никоя от които не е пожелала да встъпи в делата, за да представи гледната си точка — ги тълкуват по другия, като нито един от двата подхода не е непременно свързан с това дали в съответните езикови редакции на Директива 2006/112 се използва „пътуващо лице“ или „клиент“.

35. Няма как да не се създаде впечатлението, че от Съда се иска да реши въпрос на политиката в областта на ДДС (и също въпрос на законотворчество), който се е оказал отвъд възможностите или желанието на държавите членки и на законодателя.

36. Във всеки случай Съдът трябва да даде правно тълкуване на сегашния текст, което ще определи дали исковете на Комисията (свързани с проблема, предмет на настоящото заключение) са основателни или не.

37. В този контекст смятам, че броят държави членки, възприели единия или другия подход, не би могъл да е фактор от правно значение за анализа на Съда (макар че може да бъде политическо съображение с известно значение за законодателя). Какъвто и да е резултатът от този анализ, значителен брой държави членки ще се наложи да изменят законодателството си. По същата причина според мен евентуалните практически трудности, които биха могли да възникнат за туристическите агенти при всяко от двете тълкувания, ако бъде прилагано еднакво, не могат да са особено убедителен довод — освен, разбира се, тези, които режимът за облагане на маржа на печалбата е специално предназначен да предотвратява. Вероятно на практика никой от двата подхода не би бил съвършен, но ако най-малко осем (а преди това — поне 13) държави членки са можели да прилагат разпоредбите по определен начин в продължение на значителен период, евентуалните трудности, свързани с това прилагане (разглеждани сами по себе си, а не като част от едно вътрешно противоречиво цяло), едва ли биха били от решаващо значение.

38. Ако разпоредбите, уреждащи режима за облагане на маржа на печалбата, бяха недвусмислени, ясното им значение принципно би следвало да вземе превес, дори така целите на режима за облагане на маржа на печалбата да бъдат донякъде постигнати в по-малка степен. Според мен обаче те оставят свобода за тълкуване и Съдът трябва да отчете общата структура и целите на този режим, както и досегашната си практика в този контекст(25).

39. Очевидно е безполезно да се търси отговор чрез подробен анализ на произволния начин, по който понастоящем са използвани термините „пътуващо лице“ и „клиент“, или еквивалентите им, в текстовете на членове 306—310 от Директива 2006/112 на различните езици. Комисията подчертава, че терминът „клиент“ е използван само веднъж, само в една от първоначалните шест езикови редакции на член 26 от Шеста директива, и обяснява как е възникнала и впоследствие се е разпространила тази аномалия. Тя е убедена — и не виждам необходимост това убеждение да се подлага на съмнение — че намерението на Съвета е било навсякъде да се използва терминът „пътуващо лице“.

40. Не смятам обаче, че от намерението да се използва последователно терминът „пътуващо лице“ непременно може да се направи извод, че то е съпътствано и от намерение прилагането на режима за облагане на маржа на печалбата да се сведе до случаите, в които туристическият агент работи директно с физическото лице, което ще потребява или ще се ползва от доставяните услуги.

41. Действително, разглеждан буквално, изразът „пътуващо лице“ трудно би могъл да се тълкува като включващ в смисъла си „друг туристически агент“. Един контекстно обусловен прочит, отчитащ общата структура и целите на разпоредбите, обаче би могъл да доведе до по-широко тълкуване.

42. От една страна, изразът „пътуващо лице“ не може да се тълкува строго буквално в контекста на режима за облагане на маржа на печалбата. За Робърт Луис Стивънсън пътуването с надежда може да е било по-велико от пристигането(26), но той вероятно нямаше да е толкова обнадежден, ако му се беше налагало да се сблъсква със закъснели полети, неудобни седалки в препълнени самолети или безвкусна храна, поднесена върху миниатюрни пластмасови подносчета. Ако не за повечето, то за много от съвременните екскурзианти акцентът вече е другаде: от значение е дестинацията, а не пътуването(27), и човек може да си направи резервация за ваканционно селище или друго настаняване чрез туристически агент, а придвижването си да уреди сам. Такъв по-специално е случаят с „почивките с автомобил“ в Решение по дело Van Ginkel(28), които според Съда попадат в обхвата на режима за облагане на маржа на печалбата. Нещо повече, несъмнено едно лице може да закупи туристически пакет, който да се ползва от друго, но би било учудващо, ако третирането на покупката по ДДС зависи от това дали купувачът е именно пътуващото лице или роднина, спътник по време на почивката и пр. Освен това всъщност няма причина почивка, резервацията за която е направена чрез туристически агент, непременно да включва някакво по-дълго пътуване: би могло да е по-удобно (или може би по-евтино, при промоционалните предложения) да се резервира включващ всички разходи престой в комплекс с минерални води в собствения град чрез туристически агент, вместо директно(29). Ето защо за целите на режима за облагане на маржа на печалбата „пътуващото лице“ не е непременно лице, което „пътува“, и не е необходимо пакетът, за който туристическият агент е длъжен да прилага режима, да включва същински „туристически услуги“ или същинско „пътуване“.

43. От друга страна, без да е нужно да се правят конкретни изводи от начините, по които е използван терминът „клиент“ или еквивалентът му в текстовете на различните езици, самият факт, че е допуснато терминът да се промъкне в законодателството и да се разпространи в него, по-скоро опровергава становището, че законодателят изобщо е отдавал решаващо значение на използването на термина „пътуващо лице“. В допълнение, би могло да се отбележи, че все по-разпространената употреба на термина „клиент“ в законодателните разпоредби е съпътствала увеличаването на честотата на продажбите на ваканционни или туристически пакети между туристически агенти.

44. Ето защо според мен намерението на законодателя да използва един-единствен термин за обозначаване на лицето, което закупува услуги като пътуване, настаняване и други подобни от туристически агент — а „пътуващо лице“ е бил удобен за ползване термин — не налага значението на този термин да се сведе до особено тясна категория такива лица.

45. Във всеки случай самата Комисия също не се стреми да тълкува буквално „пътуващо лице“: в този израз тя например включва предприятие, което закупува услуги за ползване от служителите му, като единственото условие според нея е пакетът да не се препродава на лицето, което се явява краен потребител.

46. Затова не мога да приема за недвусмислен текста на разпоредбите, уреждащи режима за облагане на маржа на печалбата, дори ако се допусне, че първоначалното намерение е било навсякъде да се използва изразът „пътуващо лице“ — който сам по себе си не е еднозначен.

47. С оглед на това смятам, че този израз може да се тълкува в смисъл, че включва и клиенти, различни от физическите лица, които всъщност ползват туристическите или ваканционните услуги, закупени от туристически агент (или, както предлага Комисията, различни от онези, които купуват в полза на такива лица), и че обхваща дори други туристически агенти, които впоследствие ще препродават услугите. Предвид колебанията поради текстовете на различните езици, тълкуването трябва да е именно такова, ако го налагат общата структура и целите на режима за облагане на маржа на печалбата. С оглед на това изискване Съдът вече е тълкувал термина „туристически агент“ като понятие, включващо в обхвата си и хотелиер, който предлага пакет за настаняване, включващ транспорт и екскурзии, както и търговец, организиращ пътувания в чужбина с цел езиково обучение и образование(30). Може да се направи допълнителен паралел с тълкуването от Съда на израза „лица, участващи в спортни дейности“ — който в общоупотребимия си смисъл, както Съдът потвърждава, се отнася само до физически лица — като потенциално включващ юридически лица и нерегистрирани обединения за целите на член 13A, параграф 1, буква м) от Шеста директива (понастоящем член 132, параграф 1, буква м) от Директива 2006/112)(31).

48. От решаващо значение е, че ако от приложното поле на режима за облагане на маржа на печалбата се изключи продажбата на туристически или ваканционни пакети от туристически агент или туроператор на друг туристически агент, който ще ги препродава, това би било в пряк разрез с двете цели, които — както е прието за безспорно в настоящото производство — трябва да бъдат постигнати с режима.

49. Съдът е признал целта да се адаптира общият режим относно мястото на данъчно облагане, данъчната основа и приспадането на заплатения по получени доставки данък, за да се отчете големият брой услуги в туристическия или ваканционния пакет и места на извършването им, който води до практически трудности за туристическите агенти и туроператорите от такова естество, че дейността им да бъде възпрепятствана(32). Когато туристически агент A изготви пакет, който включва например автобусна екскурзия през няколко държави членки с настаняване, хранене в ресторанти и посещения на туристически атракции във всяка от тях, и продава този пакет на туристически агент Б, който го препродава на физическите лица, които ще участват в екскурзията, всички свързани с това практически трудности са за А, а не за Б. Дори ако мястото на доставка при продажбата от А на Б не е в държавата членка, в която е установен Б, по принцип трудностите за Б не са по-големи от трудностите при обикновена трансгранична доставка, а именно необходимостта да получи възстановяване или приспадане на данъка по получени доставки, заплатен по сделка в друга държава членка. Положението на Б самò по себе си не е непременно основание да се приложи специален режим за облагане на маржа. За сметка на това туристически агент А трябва да се занимае с данъка по получени доставки за различни услуги по различни ставки в различни държави членки — точно това положение, чието облекчаване е заложената цел на режима за облагане на маржа на печалбата. При защитавания от Комисията в настоящото производство подход съобразно пътуващото лице обаче от режима ще се ползва единствено Б, а А — не.

50. Подобни съображения са приложими и по отношение на втората цел, а именно да се гарантира правилното разпределяне на приходите от ДДС на държавата членка, в която съответната услуга фактически е доставена и получена. При горния пример, ако режимът за облагане на маржа на печалбата не се приложи за продажбата от А на Б, А ще си възстанови сумите ДДС, начислени върху доставените на туристите и ползвани от тях услуги в посетените държави членки — процес, който може да доведе до нетно плащане към А на голяма част или на целите тези суми(33) и до загуба на приходи от ДДС в тези държави членки. Въпреки хармонизацията му на равнище ЕС, ДДС е национален данък, събиран във всяка държава членка по собствените ѝ ставки и подробни правила. В член 1, параграф 2 от Директива 2006/112 той е определен като „общ данък върху потреблението“. Макар дял V (членове 31—61) от Директива 2006/112 да предвижда особени правила относно мястото на доставка при сделки с трансграничен елемент, характерна особеност на самото понятие за данък върху потреблението е, че последният следва да се конкретизира в момента и на мястото на фактическото потребяване (при некумулативен, многофазен данък като ДДС, това означава при окончателното потребяване в края на веригата от доставки). В разглеждания случай съответните услуги физически се доставят и потребяват в една и съща държава членка. При тези услуги трансграничният елемент е по същество изкуствен — в държавата членка на А се доставят услугите на А, а не услугите на доставчиците в посетените държави членки. Ето защо би било в разрез не само с целите на режима за облагане на маржа на печалбата, но и с основен принцип на общата система на ДДС — който този режим е създаден да утвърждава — ако приходите, произтичащи от потребяването в една държава членка, облагодетелстват друга държава членка, в която не е предоставена никоя от услугите, пряко довели до това потребяване.

51. Действително изключенията от общия режим трябва да се тълкуват стриктно, но — както подчертаха държавите членки — това не означава, че използваните термини трябва да се тълкуват по начин, който би ги лишил от предвиденото действие. В случая предложеното от Комисията тълкуване би довело именно до това(34).

52. Ето защо трябва да заключа не само, че подходът съобразно клиента е по-подходящ за постигане на целите на режима за облагане на маржа на печалбата, отколкото подходът съобразно пътуващото лице, но и че последният всъщност пречи за постигането на тези цели в случаи като този, в който Комисията настоява, че той трябва да се прилага. Смятам, че този извод е достатъчно основание да се отхвърлят исковете на Комисията по всички тези дела (с уговорката, че в дело C‑189/11, Комисия/Испания, трябва да бъдат разгледани още три въпроса).

53. В допълнение, вероятно би било от полза накратко да се споменат останалите основни доводи на държавите членки — ответници, които също са в подкрепа на това становище, и да се отговори на определени доводи, изтъкнати от Комисията.

54. На първо място, държавите членки акцентират върху принципа на данъчен неутралитет, присъщ на системата на ДДС, в смисъл че ДДС не бива да се прилага по начин, който нарушава конкуренцията между доставчиците(35). Те подчертават, че доколкото (както изясних в точки 49 и 50 по-горе) тълкуването на Комисията не облекчава практическите и административни трудности, с които е свързано изготвянето на туристически пакет, когато пакетът се продава на друг туристически агент, това тълкуване благоприятства по-големите туроператори и туристически агенции за сметка на по-малките, които е по-малко вероятно да разполагат с необходимите ресурси за справяне с тези трудности. Ето защо последните в по-малка степен можели да изготвят пакети за продажба към други туристически агенти. Освен това тълкуването на Комисията неоснователно водело до различно третиране на доставките на данъчнозадължено лице за целите на ДДС според това кой е неговият клиент, а не според критерий, свързан с доставката или доставчика.

55. Споделям тази оценка. Поради размера си по-големите агенции ще имат предимство пред по-малките и по друг начин, но прилагането на правилата за ДДС не бива да създава допълнителна дискриминация. Вярно е също, че принципът на неутралитет в този смисъл е не норма на първичното право, която може да определи валидността на дадена разпоредба, а принцип за тълкуване, който трябва да се прилага наред с останалите такива принципи(36). Тук обаче прилагането му подкрепя извода, който направих въз основа на принципа, че когато значението на дадена разпоредба е неясно (и по-специално, когато са налице противоречия между различните езикови редакции), тя трябва да се тълкува в зависимост от общата структура и целите на правната уредба, от която е част.

56. На второ място, според Комисията изразът „от свое име“ в член 306 от Директива 2006/112 би бил излишен, ако бъде възприет подходът съобразно клиента, тъй като туристическите агенти винаги работят с клиентите си от свое име (ако не беше така, лицата, с които работят, не биха били техни клиенти).

57. Този довод изглежда неубедителен. Действително по принцип следва да се предполага, че използваните в законодателството дума или израз изпълняват съответната си функция, но не мога да приема, че тълкуването, в резултат от което просто се избягва излишество, трябва да има предимство пред тълкуването, което в много по-голяма степен служи на целта на правната уредба като цяло. Словесното излишество не е нещо непознато в законодателството. Тук изразът „от свое име“ несъмнено може да се тълкува като подготвящ за поместеното в следващото изречение изключване на туристически агенти, които действат само като посредници. Нещо повече, ще отбележа, че в предложението на Комисията от 2002 г. за изменение на член 26 от Шеста директива, което би следвало да утвърждава подхода съобразно клиента, продължава да се използва изразът „когато туристическите агенти работят с получатели от свое име“ и така се запазва твърдяното излишество.

58. На трето място, според Комисията определението за марж в член 308 от Директива 2006/112 ще е неизползваемо, ако се възприеме подходът съобразно клиента. Ако туристически агент А изготви пакет и го продаде на туристически агент Б, който от своя страна го продаде на пътуващо лице, как маржът на А може да бъде разликата между цената без ДДС, платена от пътуващото лице, и реалната себестойност за A на доставените от други данъчнозадължени лица стоки или услуги за пряко ползване от пътуващото лице, при положение че заплатената от клиента цена включва маржа не само на A, но и на Б?

59. Ако в действащото законодателство изразът „пътуващо лице“ се тълкува широко — каквото е моето убеждение — и включва различни видове клиенти, и по-специално други туристически агенти, проблемът отпада(37). Освен това, както посочват държавите членки, изразът „която трябва да бъде платена от пътуващото лице“ не бива да се тълкува буквално в този контекст(38).

60. На четвърто място, Комисията се позовава на Решение по дело C‑204/03, Комисия/Испания(39), в смисъл, че държавите членки не могат да се отклоняват от изрични разпоредби на директивите относно ДДС, за да постигнат резултат, който в по-голяма степен отговаря на цялостните цели на това законодателство.

61. И тук съм съгласна с държавите членки, че съдебната практика не изключва тълкуване, което води до такъв резултат, освен ако то не е в разрез с ясна и недвусмислена разпоредба. Разпоредбите, предмет на спора в настоящото производство, не са недвусмислени и вече представих достатъчно доказателства за това.

62. На последно място обаче, трябва да се признае, че подходът съобразно клиента не е универсално решение за всички възможни несъвършенства при режима за облагане на маржа на печалбата. Най-характерният му недостатък е посочен от Комисията в обяснителния меморандум към предложението ѝ за изменения на Шеста директива:

„Няколко държави членки са повдигнали въпроса за служебните пътувания и проблема, пред който в резултат на това са изправени предприятията, които реално са крайните потребители на туристически пакети, тъй като предлаганите нови разпоредби на член 26 биха ги лишили от възможността да приспаднат остатъчния ДДС по получени доставки. Ако поръчат туристически пакет от туристически агент, ще заплатят цена с включен ДДС и така предприятието няма да може да приспадне този ДДС, въпреки че туристическият пакет се ползва за служебни цели. Това ще доведе до остатъчен ДДС на междинния етап на потребяване, което противоречи на основния принцип на неутралитет на общностната система на ДДС(40)“.

63. Предложението за изменение отчита този проблем, но не дава решение за него. В настоящото производство Комисията предлага тълкуване, съгласно което изразът „пътуващо лице“ би включил предприятията, закупуващи служебни пътувания, с което на практика се прилага подходът съобразно клиента (и така остатъчният ДДС остава на междинен етап).

64. Проблемът можел да се избегне само ако бъде възприет подходът съобразно пътуващото лице, в най-стриктното му тълкуване, така че режимът за облагане на маржа на печалбата да се прилага само когато клиентът на туристическия агент е физическо лице, потребяващо продадените услуги. Ако клиентът бил данъчнозадължено юридическо лице, щял да се приложи обикновеният режим, а ако получените услуги са използвани за строго служебни цели и са съставна част от себестойността на облагаемите доставки на предприятието, целият ДДС върху тези услуги, наред с този върху маржа на туристическия агент, щял да може да се приспадне от данъка върху тези доставки и така щял да бъде спазен принципът на неутралитет на ДДС за данъчнозадължените лица.

65. Това обаче не е тълкуването, което предлага Комисията във връзка с подхода съобразно пътуващото лице. В допълнение, конкретните цели на режима за облагане на маржа на печалбата са да се опростят процедурите и да се осигури правилното разпределяне на приходите от ДДС, и по това няма спор. Няма индиции, че с режима е трябвало да се гарантира и възможността за пълно приспадане на данъка по получени доставки за туристическите услуги, използвани за подлежащи на данъчно облагане търговски сделки, дори това да е било желана цел.

66. Ето защо наличието на описания от мен проблем не е основание да преразгледам извода си, че при правилно тълкуване на режима за облагане на маржа на печалбата следва да се възприеме подходът съобразно клиента и че следователно исковете на Комисията трябва да се отхвърлят, доколкото с тях се иска Съдът да постанови, че като са допуснали туристическите агенти да прилагат режима за облагане на маржа на печалбата, когато доставят туристически услуги на лица, различни от пътуващите, държавите членки не са изпълнили задълженията си по членове 306—310 от Директива 2006/112.

Съдебни разноски

67. Съгласно член 138, параграф 1 от Процедурния правилник на Съда загубилата делото страна се осъжда да заплати съдебните разноски, ако е направено такова искане. Всички държави членки — ответници, са направили искане в този смисъл. На основание член 140, параграф 1 от Процедурния правилник държавите членки, встъпили по делото, понасят направените от тях съдебни разноски.

Заключение

68. С оглед на всички изложени съображения съм на мнение, че — без да се засягат анализът и изводите в изготвеното от мен отделно заключение по дело C‑189/11 по отношение на останалите нарушения, които се твърди, че е извършило Кралство Испания — Съдът следва:

– да отхвърли исковете, предявени от Комисията,

– да осъди Комисията да заплати съдебните разноски, направени от държавите членки в качеството им на ответници, и

– да разпореди държавите членки да понесат направените от тях съдебни разноски в качеството им на встъпили страни.

Приложение I

Членове 306—310 от Директива 2006/112 (курсивът е мой)

„Член 306

1. Държавите членки прилагат специален режим за ДДС в съответствие с настоящата глава, по отношение на сделките, извършвани от туристически агенти, които работят с клиенти от свое собствено име и при предоставянето на туристически услуги използват доставки на стоки или услуги, предоставяни от други данъчнозадължени лица.

Този специален режим не се прилага по отношение на туристически агенти, когато те действат само като посредници и за които се прилага от член 79, първа алинея, буква в)[(41)] за целите на изчисляването на данъчната основа.

2. За целите на настоящата глава туроператорите се считат за туристически агенти.

Член 307

Сделките, извършвани в съответствие с условията, предвидени в член 306, от туристически агент във връзка с пътуване, се считат за единична услуга, предоставяна от туристическия агент на пътуващото лице.

Единичната услуга е облагаема в държавата членка, в която туристическият агент е установил дейността си, или има постоянен обект, от който туристическият агент е извършил доставката на услуги.

Член 308

Данъчната основа и цената без ДДС по смисъла на член 226, точка 8 по отношение на единичната услуга, предоставена от туристическия агент, е надбавката на туристическия агент, т.е. разликата между общата сума без ДДС, която трябва да бъде платена от пътуващото лице и фактическите разходи за туристическия агент за доставките на стоки или услуги, доставени от други данъчнозадължени лица, когато тези сделки са за пряко ползване от пътуващото лице.

Член 309

Ако сделките, възложени от туристическия агент на други данъчнозадължени лица, се извършват от такива лица извън Общността, доставката на услуги, извършвана от туристическия агент, се третира като междинна дейност, освободена от облагане съгласно член 153.

Ако сделките се извършват както вътре, така и извън Общността, от данък може да бъде освободена само частта от услугата на туристическия агент, свързана със сделки извън Общността.

Член 310

ДДС, начислявано на туристическия агент от други данъчнозадължени лица по отношение на сделки, които се разглеждат в член 307 и които са за пряко ползване от пътуващото лице, не подлежи на приспадане или възстановяване в никоя държава членка“.

Приложение II

Член 26 от Шеста директива (курсивът е мой)

„Специален режим за туристически агенти

1. Държавите членки прилагат данък върху добавената стойност за дейността на туристическите агенти в съответствие с разпоредбите на настоящия член, когато туристическите агенти работят с получатели от свое име и при предоставяне на туристически услуги използват стоки и услуги от други данъчнозадължени лица. Настоящият член не се прилага за туристически агенти, които действат само като посредници и водят данъчно счетоводство в съответствие с член 11, част А, параграф 3, буква в)[(42)]. По смисъла на настоящия член терминът „туристически агент“ включва и туроператорите.

2. Всички сделки, извършвани от туристическия агент във връзка с дадено пътуване, се третират като една доставка на услуга от туристическия агент на пътуващото лице. Доставката е облагаема в държавата членка, в която туристическият агент е установил своята икономическа дейност или има постоянен обект, откъдето туристическият агент е предоставил услугите. Данъчната основа и цената без данъка по смисъла на член 22, параграф 3, буква б) за тази услуга представляват маржа на туристическия агент, т.е. разликата между общата сума, платима от пътуващото лице, без данъка върху добавената стойност, и действителната себестойност за туристическия агент на стоките и услугите, предоставени от други данъчнозадължени лица, когато туристът пряко се възползва от тях.

3. Ако доставки, възложени от туристическия агент на други данъчнозадължени лица, се извършват от такива лица извън Общността, услугата на туристическия агент се третира като освободена посредническа дейност съгласно член 15, параграф 14. Когато тези доставки се извършват както в Общността, така и извън нея, само частта от услугата на туристическия агент, свързана със сделки извън Общността, може да бъде освободена.

4. Начисленият на туристическия агент данък от други данъчнозадължени лица върху доставките, посочени в параграф 2, от които пряко се възползва туристът, не подлежи на приспадане или възстановяване в никоя от държавите членки“.

Приложение III

Терминология, използвана в текстовете на различните езици

ЗАКЛЮЧЕНИЕ НА ГЕНЕРАЛНИЯ АДВОКАТ

Г‑ЖА Е. SHARPSTON

представено на 6 юни 2013 година (43)

Дело C‑189/11

Европейска комисия

срещу

Кралство Испания

„ДДС — Специален режим за туристически агенти“

1. На днешна дата представям общо заключение по настоящото дело заедно с дела Комисия/Полша (C‑193/11), Комисия/Италия (C‑236/11), Комисия/Чешка република (C‑269/11), Комисия/Гърция (C‑293/11), Комисия/Франция (C‑296/11), Комисия/Финландия (C‑309/11) и Комисия/Португалия (C‑450/11). Настоящото заключение се отнася до общ за осемте дела проблем (и единствен проблем в седем от делата): а именно дали съгласно правилното тълкуване на Директива 2006/112(44) специалният режим за облагане с ДДС на маржа на печалбата за туристически агенти (наричан по-нататък „режим за облагане на маржа на печалбата“), предвиден в членове 306—310 от посочената директива, се прилага без значение дали клиентът фактически е пътуващото лице или не (наричан по-нататък „подход съобразно клиента“) или само когато клиентът е пътуващо лице (наричан по-нататък „подход съобразно пътуващото лице“).

2. Във връзка с изложението на правната уредба на ЕС относно режима за облагане на маржа на печалбата, процесуалните правила във връзка с процедурата за установяване на неизпълнение на задължения, както и по всички въпроси, свързани с общия за осемте дела спор, препращам към посоченото заключение, в което достигнах до извода, че искът на Комисията трябва да се отхвърли в частта му, с която се иска да се обяви, че като позволява на туристическите агенти да прилагат режима за облагане на маржа на печалбата, когато предоставят услуги на лица, различни от пътуващото лице, държавите членки не са изпълнили задълженията си по членове 306—310 от Директива 2006/112 (за текста на тези разпоредби и на член 26 от Шестата директива — вж. приложения I и II към общото ми заключение).

3. В настоящото заключение разглеждам три допълнителни въпроса, повдигнати от Комисията, които се отнасят само до испанското законодателство относно режима за облагане на маржа на печалбата, и не са свързани с основния въпрос или някоя от останалите седем процедури за установяване на неизпълнение на задължения. Въпросите се отнасят съответно до неприлагането на режима за облагане на маржа на печалбата, когато туристически агенти на дребно продават организирани от агенти на едро туристически пакети(45), посочването на стойността на включения в цената ДДС и определянето на данъчната основа за данъчен период. Тук привеждам единствено законодателството и релевантните за тези въпроси доводи.

Правна уредба на ЕС

4. Член 1, параграф 2 от Директива 2006/112 гласи:

„Принципът на общата система на ДДС изисква прилагането към стоките и услугите на общ данък върху потреблението, точно пропорционален на цената на стоките и услугите, колкото и сделки да се изпълняват в процеса на производството и разпределението преди фазата, на която се начислява данък[ът].

За всяка сделка ДДС, начисляван върху цената на стоките или услугите по ставката, приложима за такива стоки или услуги, е изискуем след приспадането на сумата на ДДС, поета пряко от различните елементи на себестойността.

Общата система за ДДС следва да бъде приложена до и включително фазата на търговията на дребно“.

5. Член 73 от Директива 2006/112 предвижда:

По отношение на доставката на стоки или услуги, различни от посочените в членове 74—77[(46)], данъчната основа включва всичко, което представлява насрещна престация, получена или която следва да бъде получена от доставчика срещу доставката, от клиента или трето лице, включително субсидии, пряко свързани с цената на доставката“.

6. Членове 168 и 169 от Директива 2006/112 са част от нормите, регулиращи правото на приспадане на данъка по получени доставки. По същество съгласно член 168, когато данъчнозадължено лице използва стоки или услуги, доставени от друго данъчнозадължено лице за целите на своите облагаеми сделки, изцяло в рамките на една и съща държава членка, това лице има право да приспадне дължимия или платен от него ДДС за доставката на тези стоки или услуги от стойността на ДДС, която е задължен да плати. Член 169 добавя и някои други цели, за които могат да бъдат използвани сделките, за да възникне право на приспадане на ДДС от извършените облагаеми доставки. Тези цели включват съгласно буква а) сделки, които се извършват извън държавата членка, в която ДДС се дължи или е платен, по отношение на които данъкът би могъл да бъде приспаднат, ако те са били извършени на територията на тази държава членка. В това отношение съгласно член 5, буква а) от Директива 2008/9(47) всяка държава членка е длъжна да възстанови на данъчнозадълженото лице, неустановено на нейна територия, всеки ДДС, начислен в тази държава членка, доколкото такива стоки или услуги се използват по-специално за целите на сделки, посочени в член 169, буква а) от Директива 2006/112.

7. Съгласно член 220 от Директива 2006/112 всяко данъчнозадължено лице осигурява издаването на фактура по отношение по-специално на доставки на стоки или услуги, които е извършило на друго данъчнозадължено лице или на данъчно незадължено юридическо лице.

8. Член 226 от Директива 2006/112 предвижда по-специално:

„Без да се засягат специалните разпоредби, предвидени в настоящата директива, само следните данни се изискват задължително за целите на ДДС на фактурите, издадени в съответствие с членове220 и 221:

[…]

(10) размер на дължимия ДДС, освен когато се прилага специален режим, според който съгласно настоящата директива, подобна информация се изключва;

[…]“.

Испанско законодателство

9. Основният нормативен акт, уреждащ данъка върху добавената стойност в Испания, е Закон № 37/1992. Членове 141—147 от него уреждат режима за облагане на маржа на печалбата. Комисията цитира следните разпоредби:

„Член 141

1. Специалният режим за туристически агенти се прилага по отношение на:

1. Сделки, извършени от туристически агенти, когато действат от свое име по отношение на пътуващите лица и използват при осъществяване на пътуването стоки или услуги, предоставени от други предприятия или търговци.

За целите на специалния режим за пътувания се считат услугите по настаняване или превоз, независимо дали са предоставени поотделно или в пакет и според случая заедно с други допълнителни или акцесорни спрямо тях услуги.

2. Сделките, извършени от туроператори, при обстоятелствата, посочени в предходната алинея;

2. Специалният режим за туристически агенти не се прилага по отношение на следните сделки:

1. Продажби на дребно от туристически агенти на дребно на пътувания, организирани от туристически агенти на едро.

[…]“.

„Член 142

По отношение на сделките, за които се прилага посочения специален режим, данъчнозадължените лица не са задължени да посочват в отделно в издаваните от тях фактури ставката на начисления данък, която при необходимост следва да се счита включена в цената на сделката.

По отношение на сделките, извършени за други предприятия или търговци, включващи изключително доставки на стоки или услуги, осъществени изцяло в териториалния обхват на данъка, във фактурите по искане на заинтересованото лице под наименованието „стойност на ДДС, включена в цената“ може да се посочи сумата, получена от умножаването на общата цена на сделката по шест, разделена на 100. Тези суми се считат за поети пряко от предприятието или търговеца — получател на сделката“.

„Член 146

1. Данъчнозадължените лица могат да избират дали да определят данъчната си основа за всяка отделна сделка или общо за всеки данъчен период.

Изборът поражда последици по отношение на всички сделки, подлежащи на облагане по специалния режим, осъществени от данъчнозадълженото лице за период най-малко пет години и при липса на декларация в обратен смисъл — за следващите години.

2. Общото определяне на данъчната основа за всеки данъчен период по отношение на сделките, подлежащи на облагане по специалния режим, се извършва по следната процедура:

1. От действителната обща себестойност, начислена на клиентите, включително данък добавена стойност, съответстваща на сделките, осъществени през съответния данъчен период, се изважда действителната обща сума, ведно с данъка, на доставката на стоки и услуги, извършени за сметка на други предприятия или търговци, които са получени от туристическата агенция за същия период и са били използвани за осъществяване на пътуването и са в полза на пътуващото лице.

2. Общата данъчна основа се определя чрез умножаване на получената сума по 100, разделена на 100 плюс стандартната ставка на данъка, определена в член 90 от настоящия закон. [(48)]

3. Данъчна основа не може да бъде отрицателна при никакви обстоятелства.

Въпреки това, когато данъчната основа се определя общо, всяка сума, с която изважданото превишава изваденото може да се прибави към изважданото през непосредствено следващите данъчни периоди“.

Петитум

10. В общото ми заключение разгледах основанието на Комисията относно прилагането на подхода съобразно клиента, като достигнах до заключение, че то следва да се отхвърли. Освен това Комисията иска от Съда да обяви, че:

– като не прилага режима за облагане на маржа на печалбата към извършваните от действащи от свое име туристически агенти на дребно продажби на дребно на туристически услуги, организирани от агенти на едро,

– като при определени условия разрешава на туристическите агенти да посочват във фактурата обща стойност, която няма връзка с действително платения от клиента ДДС, и като разрешава на последния, когато той е данъчнозадължено лице, да приспада тази стойност от дължимия ДДС, и

– като разрешава на туристическите агенти, доколкото се ползват от специалния режим, да определят общо данъчната си основа за всеки данъчен период,

Кралство Испания не е изпълнило задълженията си по членове 73, 168, 169, 226 и 306—310 от Директива 2006/112, както и да осъди Кралство Испания да заплати съдебните разноски.

Изключване на продажбите от туристически агенти на дребно на организирани от агенти на едро туристически услуги

Доводи

11. Комисията счита, че съгласно член 306 от Директива 2006/112, режимът за облагане на маржа на печалбата следва винаги да се прилага към „извършваните от туристически агенти на дребно продажби на дребно на туристически услуги, организирани от туристически агенти на едро“, с изключение на случаите когато туристическите агенти на дребно не действат от свое име, а като посредници. Член 141, параграф 2, алинея 1 от Закон № 37/1992 обаче изключва всички подобни продажби от приложното поле на режима, не само съгласно ясния текст на разпоредбата, но и според собственото тълкуване на испанските органи. Тълкуването на член 141, параграф 2, точка 1 като отнасящ се само до случаи, в които туристическият агент действа от чуждо име и за чужда сметка (както твърди Испания) би означавало той да бъде лишен от предмет, тъй като това положение е вече уредено в член 141, параграф 1, точка 1. То не би обяснило също така по каква причина разпоредбата е ограничена само до случаите, когато третото лице е туристически агент на едро. Член 141, параграф 2, точка 1 от Закон № 37/1992 е най-малкото двусмислен и следователно противоречи на член 306 от Директива 2006/112.

12. Испания е съгласна, че режимът за облагане на маржа на печалбата трябва да се прилага по описания от Комисията начин. Тя твърди, че спорната разпоредба просто изяснява факта, че съгласно втората алинея на член 306, параграф 1 от Директива 2006/112 туристическите агенти на дребно не могат да прилагат режима, когато действат само като посредници от името и за сметка на туристически агенти на едро. Тълкуванията, на които се позовава Комисията, не са задължителни. Член 141, параграф 2, точка 1 от Закон № 37/1992 не е недвусмислен: тъй като в член 141 параграф 1 се изяснява, че сделките, извършени от туристическия агент от негово име и за негова сметка, попадат в приложното поле на режима, става ясно, че член 141, параграф 2, точка 1 може да се отнася единствено до сделки, различни от извършените от свое име.

Съображения

13. Спорът между страните по това основание не се отнася до тълкуването на Директива 2006/112, а до действието на член 141, параграф 2, точка 1 от Закон № 37/1992, който член Комисията счита за несъвместим с тълкуването на директивата, по което двете страни не спорят.

14. Преди всичко отбелязвам, че текстът на разпоредбата по никакъв начин не сочи, че действието ѝ е ограничено до положения, при които туристическият агент на дребно действа само като посредник от името и за сметка на туристически агент на едро. На пръв поглед разпоредбата се прилага по отношение на всички извършвани от туристически агенти на дребно продажби на туристически услуги, организирани от агенти на едро, независимо дали туристическият агент на дребно действа като посредник, или закупува услугите от агент на едро и ги продава от свое име. Страните са съгласни, че правило с подобен ефект противоречи на член 306 от Директива 2006/112: когато туристическият агент работи с клиенти от свое име, режимът за облагане на маржа на печалбата се прилага, независимо дали агентът е придобил продаваните услуги директно или чрез друг туристически агент или туроператор.

15. Комисията представя извадки от предходни случаи в областта на ДДС, публикувани от испанското министерство на икономиката и финансите, в които се съдържат незадължителни становища, издадени от Генерална дирекция „Приходи“, потвърждаващи тълкуването в смисъл, че спорната разпоредба изключва от режима за облагане на маржа на печалбата не само продажбите, при които туристическият агент на дребно действа като посредник (което е в съгласие с член 306 от Директива 2006/112), но и продажбите, извършвани от свое име (което е в противоречие с посочения член).

16. При тези обстоятелства ми се струва, че доводът на Комисията на пръв поглед изглежда основателен и това основание следва да бъде уважено, освен ако Испания представи конкретни доказателства, за да обори представените от Комисията доказателства, или убедителна причина, за да ги отхвърли.

17. Испания не представя доказателства. Тя твърди, че спорната разпоредба всъщност е само разяснителна — и недвусмислена — по отношение на общото правило, че режимът за облагане на маржа на печалбата не се прилага, когато туристическият агент не действа от свое име; разяснението е предназначено единствено за конкретните положения на туристически агенти на дребно и на едро. Освен това Испания твърди, че представените от Комисията тълкувателни становища не са актуални и при всички положения не са задължителни.

18. Не смятам, че тези твърдения са достатъчни, за да оборят доводите на Комисията. Спорната разпоредба, както посочва Комисията, е както излишна (тъй като повтаря правило, установено преди това в същия член), така и неподходяща (тъй като целта ѝ не е ясно посочена) от гледна точка на разяснението. Твърдението на испанското правителство, че разпоредбата е недвусмислена и не оставя място за тълкуване изглежда недобросъвестно. Комисията е доказала, че в миналото разпоредбата е тълкувана по начин, който доста се различава от тълкуването, което понастоящем сочи испанското правителство, а тя категорично се нуждае от тълкуване. Фактът, че миналите тълкувания не са задължителни и вероятно не се прилагат вече (макар да няма конкретни доказателства за това) не намалява нейната двусмисленост. При липсата на ясна, обвързваща индикация, че разпоредбата се отнася единствено до случаи, в които туристическият агент на дребно действа не от свое име, а от името и за сметка на агент на едро, е повече от вероятно операторите да приложат изключението от системата за облагане на маржа на печалбата във всички случаи, обхванати от ясния текст на разпоредбата.

19. Ето защо това основание следва да бъде уважено.

Посочване на стойността на ДДС, включена в цената

Доводи

20. Комисията оспорва два аспекта на член 142, параграф 2 от Закон № 37/1992. На първо място, тази разпоредба разрешава на туристическите агенти да посочват „стойността на ДДС, включена в цената“ за туристическа услуга, съответстваща на 6 % от общата цена на услугата и позволява на клиентите, които са данъчнозадължени лица да приспадат тази стойност, когато са налице условията за приспадане. Съгласно режима за облагане на маржа на печалбата обаче единственият ДДС, включен в цената на туристическата услуга, е данъкът, с който се облага маржът на печалбата на туристическия агент. В исковата си молба Комисията твърди, че туристическият агент трябва да фактурира обща стойност с включен ДДС, като данъкът не може да се приспада от клиентите. Освен това 6 % не съответства на която и да било ставка на ДДС, прилагана в Испания(49). На второ място, спорната разпоредба е дискриминираща. Тя се прилага само по отношение на доставки, осъществени в Испания, и следователно никакво приспадане не е възможно, когато доставките са извършени в други държави членки. Член 309 от Директива 2006/112, който се отнася единствено до доставките, извършени извън Европейския съюз, не може да обоснове подобна разпоредба.

21. Испания възразява, че режимът за облагане на маржа на печалбата не изключва правото на приспадане на данъка по получени доставки, когато са изпълнени съответните условия. Член 310 от Директива 2006/112 изключва приспадането на „ДДС, начислявано на туристическия агент от други данъчнозадължени лица по отношение на сделки […] и които са за пряко ползване от пътуващото лице“, но не се отнася до ДДС, дължим при доставка на единична услуга от туристически агент на негов клиент съгласно режима за облагане на маржа на печалбата. Стойността на ДДС в цената на тази услуга следователно трябва да може да се приспада по обичайните правила. Не съществуват обаче насоки относно начина на определяне на тази стойност. Приетата в Испания норма се стреми да разреши проблема и успява да го постигне по приблизителен, но — въз основа на статистически анализи — като цяло точен начин, който позволява на туристическите агенти да запазят търговската тайна по отношение на действителните им маржове на печалба. Ограничението на правилото до доставки, извършени в Испания, от своя страна, е предназначено просто да изключи доставките, извършени извън Европейския съюз, съгласно член 309 от Директива 2006/112.

22. В съдебното заседание Комисия в известна степен смекчава категоричната си позиция, че съгласно режима за облагане на маржа на печалбата, туристическият агент е длъжен да фактурира обща стойност с включен ДДС, като данъкът не може да се приспада от клиентите. Комисията се съгласява, че разпоредбата би могла да се тълкува в смисъл, че ДДС върху маржа на печалбата на туристическия агент може да бъде посочен във фактурата(50) и при положение, че условията за приспадане са изпълнени — да бъде приспаднат от клиента. Комисията обаче счита, че това не е обичайният начин на действие на туристическите агенти, тъй като би означавало да разкрият размера на маржа на печалбата си върху доставката(51).

Съображения

23. Що се отнася до посочването и евентуалното приспадане на ДДС върху маржа на печалбата на туристически агент, струва ми се, че позицията на Комисията, изразена в съдебното заседание, е за предпочитане през съдържащата се в писменото ѝ становище. Членове 306—310 от Директива 2006/112 не съдържат причини, поради които обичайните правила относно фактурирането и приспадането да не действат в рамките на режима за облагане на маржа на печалбата. Изрично е предвидено, че ДДС, включен в цената на доставките, получени от туристическия агент за ползване от пътуващото лице, не подлежи на приспадане съгласно този режим. Обратно, дължимият върху маржа на печалбата на туристическия агент ДДС по никакъв начин не е изключен от приспадане и данъчнозадълженото лице следва да има възможност да приспадне тази сума от данъка по извършените доставки съгласно обичайните правила, когато са изпълнени условията за приспадане. Също така в членове 306—310 не се съдържа каквото и да било правило, което да предвижда отклонение от изискванията на членове 220 и 226 по отношение на необходимите данните във фактура, издадена на друго данъчнозадължено лице или данъчно незадължено юридическо лице.

24. Ето защо се питам дали Комисията е отишла достатъчно далеч в съдебното заседание, като е приела, че фактурата, в която е посочен размерът на ДДС върху маржа на печалбата на туристически агент, е просто възможност, която е малко вероятно да бъде използвана на практика. Според мен има основания да се приеме, че става въпрос за изискване.

25. Въпреки това този въпрос не е разискван пред Съда и по мое мнение не е необходимо той да бъде решаван с оглед произнасяне по настоящото основание. Ето защо предлагам на Съда да основе решението си на следните съображения.

26. На първо място, ясно е, че получената сума в резултат на изчисленията, предвидени в член 142, параграф 2 от Закон № 37/1992, едва ли някога би съответствала на която и да било стойност на ДДС, включена в цената. При равнище 6 % от цената с включен данък, едва ли може да бъде достигната общата стойност на ДДС както по отношение на компонентите на туристическия пакет, така и по отношение на маржа на печалбата на туристическия агент. В случай, че тази стойност бъде достигната, то тогава да се позволи на клиентите да я приспаднат би противоречало на член 310 от Директива 2006/112, който изключва приспадането на ДДС върху компонентите на туристически пакети. Може би има по-голяма вероятност тази стойност да достигне размера на ДДС върху маржа на печалбата на туристическия агент — но ключовата дума е „вероятност“. За да подлежи на приспадане, сумата на ДДС върху получените доставки трябва да съответства точно — а не просто приблизително или по вероятност — на сумата на ДДС върху извършените доставки, авансово заплатена от доставчика на данъчната администрация. Всеки друг резултат би бил в нарушение на принципа на неутралитет на ДДС. Би било налице надвзет или несъбран ДДС за съответното заинтересовано данъчнозадължено лице или за данъчната администрация.

27. На второ място — макар гореизложените съображения да са достатъчни за уважаване на искането на Комисията в този смисъл — приложението на спорната разпоредба категорично е ограничено до доставки, извършени в Испания, а не се отнася до доставките, извършени в рамките на Европейския съюз. Освен това Комисията представя решения на данъчната администрация, удостоверяващи, че в действителност ограничението се прилага по този начин, а не просто освобождава доставките, извършени извън Съюза, съгласно член 309 от Директива 2006/112. Ето защо, дори спорната разпоредба да съответстваше в друго отношение на правилата, уреждащи режима за облагане на маржа на печалбата, тя би била дискриминираща по отношение на туристическите услуги, предоставени в държави членки, различни от Испания.

28. Следователно това основание следва да бъде уважено.

Определяне на данъчната основа за данъчен период

Доводи

29. Комисията твърди, че в Директива 2006/112 не се съдържа каквато и да било разпоредба, която да овластява държавите членки да позволяват на туристическите агенти, прилагащи режима за облагане на маржа на печалбата, да начисляват единен марж на печалба за всички сделки с туристически пакети за даден данъчен период, както съгласно член 146 от Закон № 37/1992. Член 73 и следващи от Директива 2006/112 се отнасят до данъчната основа на отделни доставки, като тези разпоредби се прилагат в рамките на режима за облагане на маржа на печалбата, доколкото този режим не предвижда изключение(52). Възможността за общо начисляване е предвидена в предложените от Комисията изменения към член 26 от Шестата директива(53), но не е предвидена в Директива 2006/112 в действащия ѝ текст. Член 318 от посочената директива действително овластява държавите членки да предвидят подобно опростяване в контекста на режима за облагане на маржа на печалбата за данъчнозадължени дилъри, но не съществува аналогична възможност за режима на облагане на маржа на печалбата на туристически агенти. Въведената в испанското законодателство възможност би могла освен това да доведе до несъбиране на сумите за ДДС и до загуба за собствените ресурси на Съюза.

30. Според Испания текстът на член 308 от Директива 2006/112 е достатъчно широк, за да позволи общото начисляване на маржа на печалбата на туристически агент за всеки данъчен период, както в испанското законодателство. Разпоредбите са диспозитивни, тяхната цел е опростяване на процедурите по ДДС, тъй като са неутрални по отношение на действието им върху приходите.

Съображения

31. Независимо че доводът във връзка с това основание не е подробно развит, ми се струва, че позицията на Комисията по същество е правилна на основание цитираните от нея разпоредби. При определянето на принципа на общата система на ДДС член 1, параграф 2, втора алинея на Директива 2006/112 предвижда, че ДДС се начислява „за всяка сделка“. Член 73 определя данъчната основа по отношение на отделните доставки. Освен това системата на общо начисляване за всеки данъчен период, с възможност за пренасяне на отрицателни суми към следващи периоди, е пречка клиентът да провери каква сума за ДДС е включена в получените доставки и следователно да приспадне при необходимост този данък — а по-горе достигнах до извода, че в рамките на режима за облагане на маржа на печалбата е най-малкото възможно, ако не задължително, прилагането на обичайните правила относно посочването на ДДС върху маржа на печалбата на туристически агенти във фактури и последващото му приспадане от клиента.

32. Ето защо, макар да не ми се струва убедителен доводът на Комисията във връзка с евентуална загуба на собствени ресурси на Съюза, за което тя не е представила доказателства, смятам, че това основание следва да бъде уважено.

Разноски

33. Съгласно член 138, параграф 3 от Процедурния правилник на Съда, ако всяка от страните е загубила по едно или няколко от предявените основания, всяка страна понася направените от нея съдебни разноски. Съдът обаче може да реши една от страните да понесе, наред с направените от нея съдебни разноски, и част от съдебните разноски на другата страна, ако обстоятелствата по делото оправдават това. По настоящото дело смятам, че Съдът следва да отхвърли иска на Комисията в частта, в която се иска да се обяви, че като е позволило на туристическите агенти да прилагат режима за облагане на маржа на печалбата при предоставяне на услуги на лица, различни от пътуващото лице, Кралство Испания не е изпълнило задълженията си съгласно членове 306—310 от Директива 2006/112; като обаче уважи останалите три основания, обсъдени в настоящото заключение. Ето защо изглежда обосновано Кралство Испания да се осъди да заплати три четвърти от разноските на двете страни, а Комисията — да заплати една четвърт от тези разноски. В приложение на член 140, параграф 1 от Процедурния правилник държавите членки, които са встъпили в делото, понасят направените от тях съдебни разноски.

Заключение